Содержание

Рентабельность собственного капитала, продаж и оборачиваемость активов стоит считать не только крупному бизнесу, но и начинающим предпринимателям. В статье — как можно увеличить прибыль любой компании, влияя на эти три показателя.

Есть несколько финансовых показателей, которые помогают контролировать состояние бизнеса: рентабельность капитала, продаж, рентабельность и оборачиваемость активов. В статье расскажем, как и зачем считать эти показатели.

Статья будет полезна собственникам малого бизнеса и начинающим предпринимателям, которые хотят навести порядок в деньгах.

Что такое рентабельность собственного капитала

Рентабельность собственного капитала — первый из показателей, за которым стоит следить владельцу бизнеса. Он показывает, насколько здоров бизнес и эффективно ли работают деньги предпринимателя. А если точнее — сколько копеек приносит каждый рубль, вложенный в бизнес.

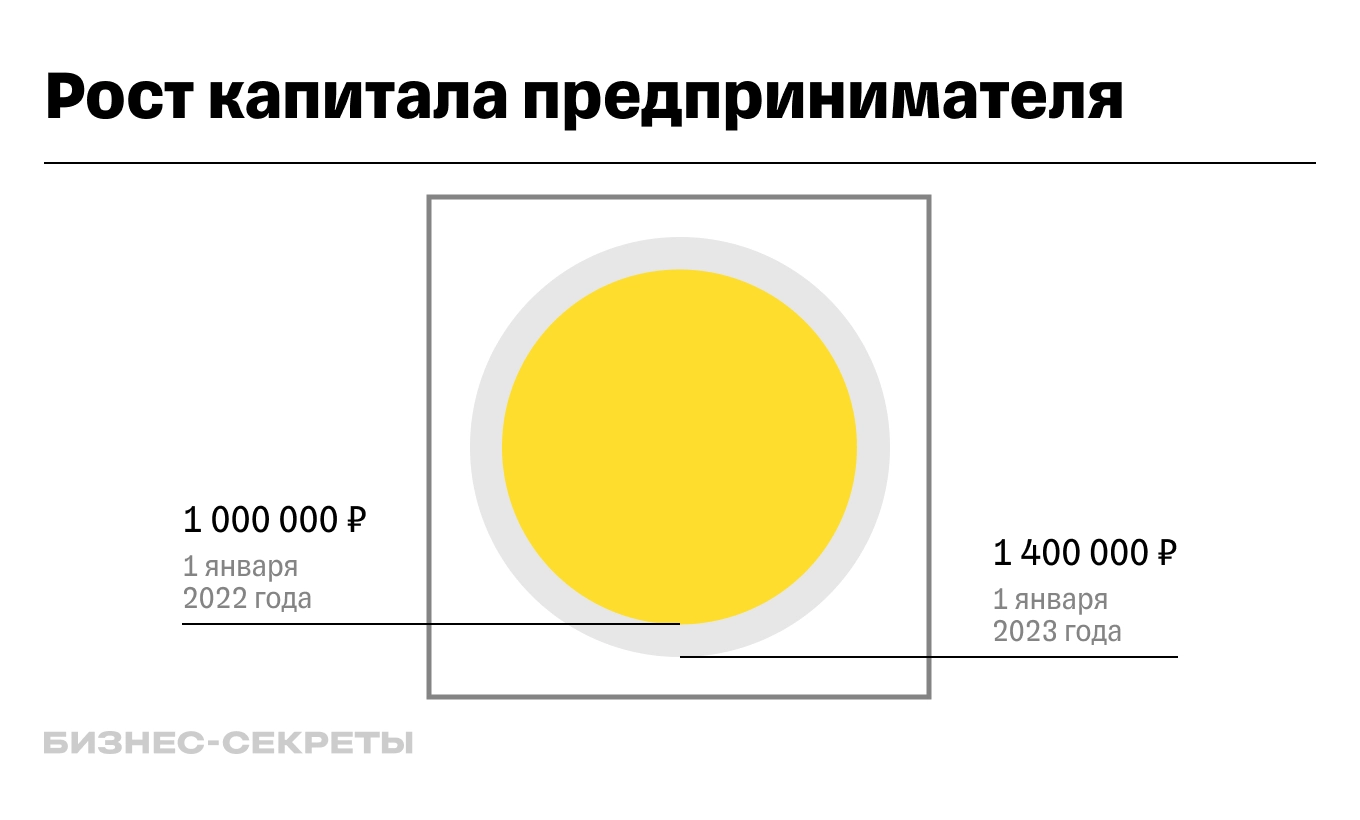

Чтобы понять значение этого показателя, можно представить бизнес как коробку по производству денег. Например, в начале года вы вложили в эту коробку 1 млн рублей. В коробке что-то происходило, и в конце года вы из нее достали 1,4 млн рублей.

Рентабельность капитала в такой коробке: 400 000 ₽ / 1 000 000 ₽ × 100 = 40%.

Рентабельность собственного капитала можно сравнивать с доходностью по банковским депозитам или по акциям. Например, если положить деньги на депозит в банк под 3,88%, вы заработаете на своих деньгах 3,88% за год. Так же и в бизнесе: вы вкладываете деньги, а через некоторое время получаете какой-то доход.

Когда владелец бизнеса знает, как увеличить рентабельность собственного капитала, он может дальше развивать бизнес.

Рассчитать рентабельность капитала

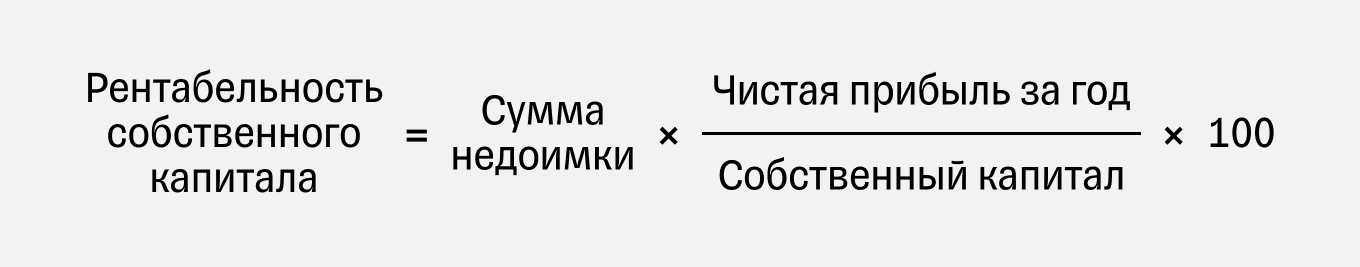

Для расчета рентабельности нужно знать чистую прибыль и величину собственного капитала.

Чистая прибыль. Чистая прибыль — это выручка за вычетом всех расходов, в том числе налогов и взносов.

Например, у предпринимателя небольшой магазин.

60 млн рублей — выручка за год. Это деньги, которые пришли на расчетный счет и в кассу.

45 млн рублей — расходы за год. Это деньги, которые он потратил на закупку товаров, зарплату, аренду, коммуналку, транспорт.

5 млн рублей — налоги и взносы за год.

(60 млн − 45 млн − 5 млн) = 10 млн рублей — чистая годовая прибыль.

Собственный капитал. Собственный капитал рассчитать сложнее, чем прибыль: он показывает, сколько денег предпринимателя вложено в бизнес. Чтобы узнать эту цифру, нужно оценить стоимость бизнеса на текущий день и вычесть все обязательства.

Активы — все то, что есть у компании. Сюда могут входить:

- недвижимость в собственности;

- оборудование;

- автомобили;

- товарные знаки;

- деньги в кассе и на расчетных счетах;

- сырье и материалы;

- инструменты;

- дебиторская задолженность — деньги, которые вам должны.

В разных сферах бизнеса активы будут разными. Например, в салоне красоты основными активами, скорее всего, будут инструменты, оборудование и деньги в кассе. А в грузоперевозках — автомобили.

Для более точного расчета активы нужно оценивать по их рыночной стоимости. Так, стоимость автомобиля или оборудования — та сумма, за которую их реально сейчас продать, а не цифры в бухгалтерском балансе.

Обязательства бизнеса:

- налоги;

- кредиты и займы;

- кредиторская задолженность — деньги, которые вы должны.

Другими словами, обязательства — это все счета или долги, которые должны быть оплачены компанией.

Отслеживать рентабельность активов

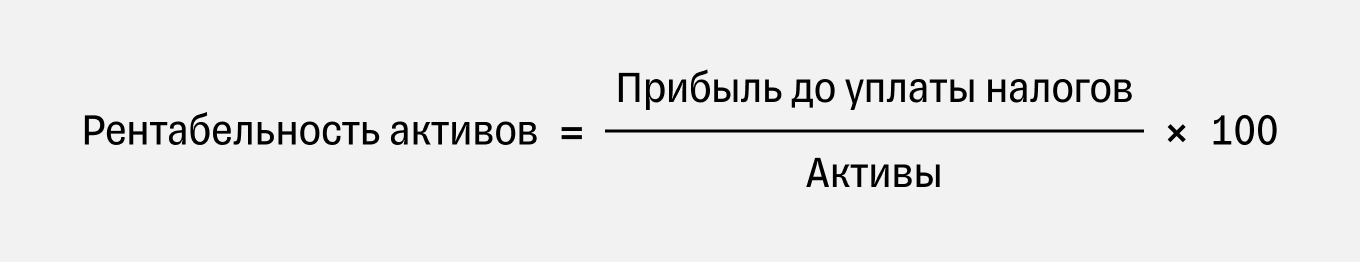

Рентабельность активов — второй показатель бизнеса. Он показывает, как эффективно в бизнесе работают активы.

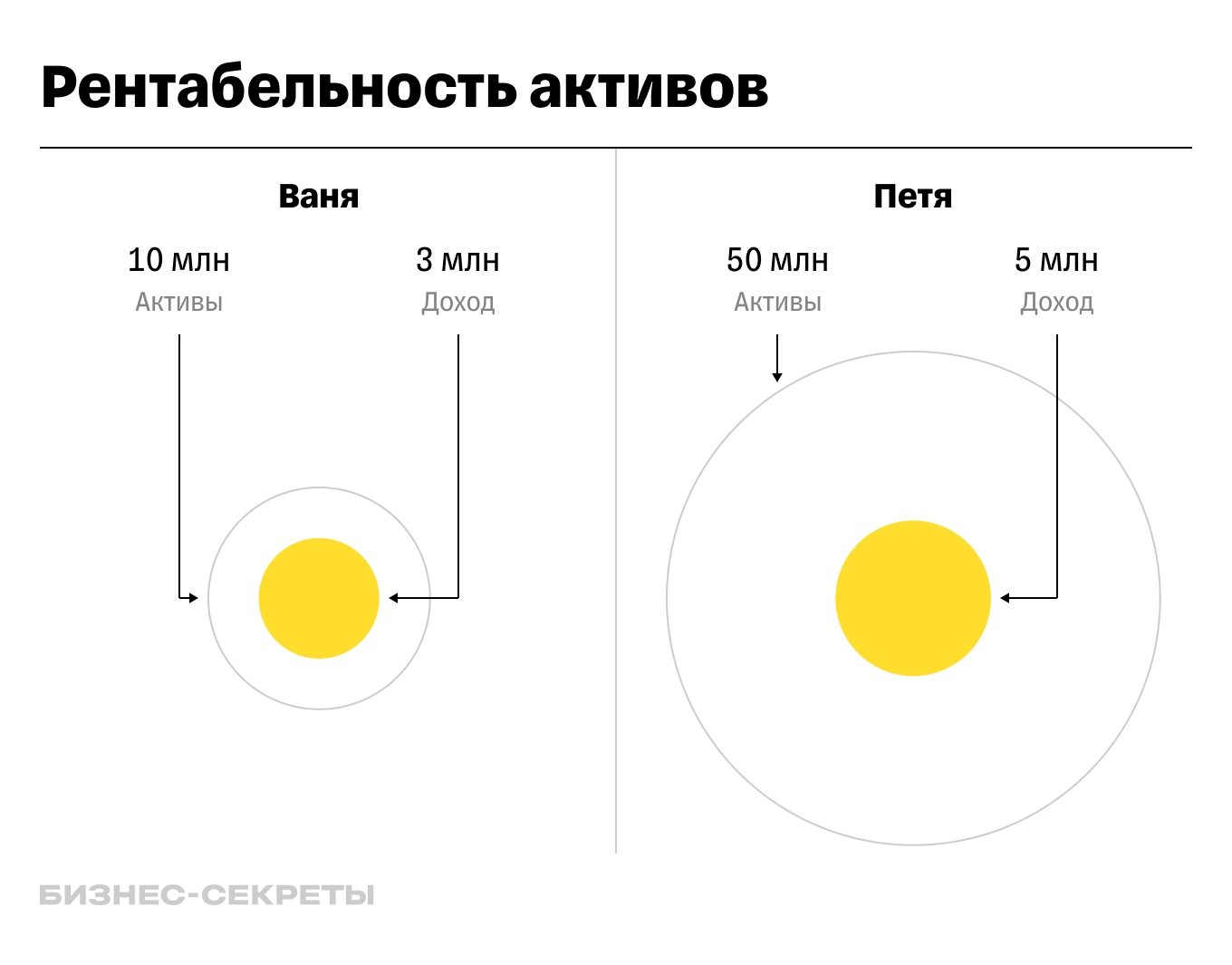

Представим, что Ваня зарабатывает в год 3 млн рублей, а Петя — 5 млн рублей. У кого более эффективный бизнес?

На первый взгляд кажется, что у Пети, ведь у него больше прибыль. Но если узнать, сколько денег вложил в бизнес каждый предприниматель, то окажется, что Ваня работает с большей отдачей.

Сведем расчеты в таблицу:

| Ваня | Петя | |

|---|---|---|

| Прибыль за год | 3 млн рублей | 5 млн рублей |

| Активы | 10 млн рублей | 50 млн рублей |

| Рентабельность активов | 30% | 10% |

Рентабельность активов позволяет отслеживать, как результативно работает бизнес в разные периоды. Если активы увеличиваются, а прибыль при этом не растет — значит, нет смысла в расширении бизнеса.

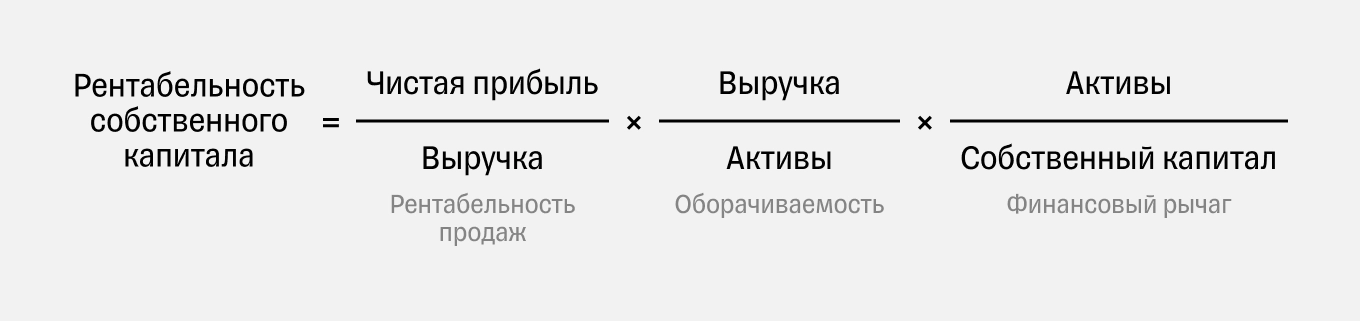

Мы разобрали два основных показателя, которые помогают предпринимателям следить за состоянием бизнеса: доходность собственного капитала и рентабельность активов. Теперь рассмотрим, как улучшить первый из них — рентабельность капитала. В этом поможет формула Дюпона.

Формула Дюпона появилась из стандартной формулы рентабельности капитала. Это видно, если сократить дроби по правилам математики.

В развернутом виде формула показывает, что рентабельность капитала состоит из трех компонентов:

Получается, чтобы рентабельность собственного капитала росла, нужно улучшать каждый из трех компонентов формулы — рентабельность продаж, оборачиваемость активов и финансовый рычаг.

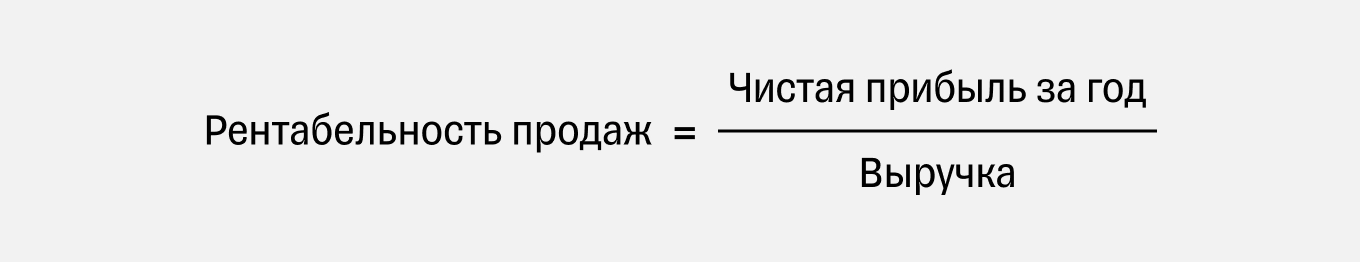

Повысить рентабельность продаж

Рентабельность продаж показывает, какова доля прибыли в общей выручке. Например, рентабельность продаж 10% означает, что 10 копеек из каждого рубля выручки — чистая прибыль компании.

Чтобы повысить рентабельность продаж, нужно:

- Контролировать воронку продаж.

- Пересмотреть политику скидок и повышать средний чек.

- Контролировать расходы.

Контролировать воронку продаж. Воронка продаж — путь, который клиент проходит от момента, когда первый раз узнал о компании, до момента покупки.

Например, представим розничный магазин одежды. У него может быть такая воронка.

| Часть воронки | Количество людей за день |

|---|---|

| Люди, которые просто шли мимо магазина | 1000 человек |

| Люди, которые зашли внутрь магазина | 80 человек |

| Люди, которые что-то выбрали и зашли в примерочную | 30 человек |

| Покупатели | 15 человек |

Если повысить конверсию на каждом этапе или нескольких, общие продажи вырастут.

Пересмотреть политику скидок и повышать средний чек. Скидка — это не хорошо и не плохо, главное, чтобы она была обоснованной. В среднем 1% скидки уменьшает прибыль компании на 11%. Нужно понимать, может ли компания позволить себе давать скидки клиентам. Иначе может возникнуть ситуация «продал много, а денег не заработал».

Способы повышения среднего чека зависят от специфики бизнеса. Например, можно предлагать клиентам более дорогие аналоги, сопутствующие товары, формировать наборы.

Контролировать расходы. Чем ниже расходы компании, тем выше прибыль при том же объеме продаж. Например, компания может экономить на аренде офиса, закупке канцтоваров, отказаться от неэффективных каналов маркетинга, или найти новых поставщиков с более выгодными ценами.

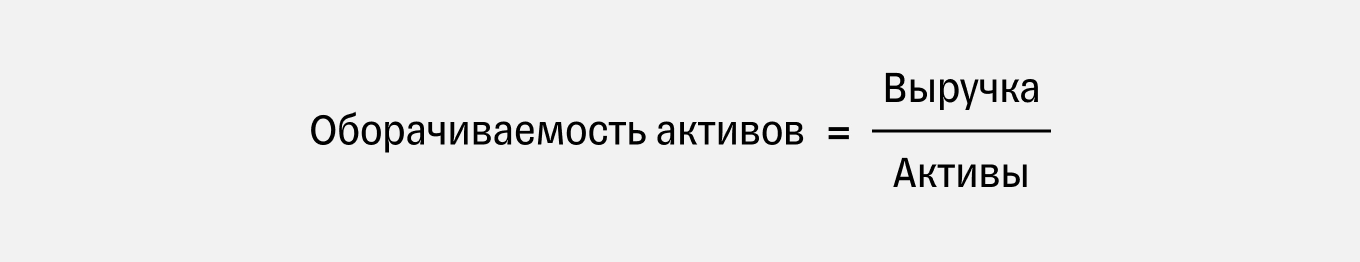

Оценить оборачиваемость активов

Оборачиваемость активов показывает, как быстро компания зарабатывает деньги на своих активах. Например, если оборачиваемость активов равна двум, это означает, что компания за год получает выручку, вдвое большую стоимости своих активов. Получаем, что активы за год оборачиваются два раза.

Чтобы повысить оборачиваемость активов, нужно:

- Отслеживать, какие товары быстрее продаются и приносят больше прибыли за месяц.

- Контролировать запасы на складе.

Отслеживать, какие товары продаются быстрее. Представим, что у магазина есть товары А и Б.

| Товар А | Товар Б | |

|---|---|---|

| Продали, цена за штуку | 120 000 ₽ | 55 000 ₽ |

| Купили, цена за штуку | 70 000 ₽ | 50 000 ₽ |

| Прибыль с одной штуки | 50 000 ₽ | 5 000 ₽ |

| Продали штук за месяц | 1 | 20 |

| Прибыль за месяц | 50 000 ₽ | 100 000 ₽ |

Прибыль от продажи товара А — 50 000 ₽, а товара Б — всего 5000 ₽. Но товар Б покупают гораздо чаще, поэтому он в итоге приносит больше прибыли за месяц и помогает активам оборачиваться быстрее.

Контролировать запасы на складе. Запасы обеспечивают бесперебойные продажи. Если покупатель хочет какую-то вещь, а ее нет в наличии — клиент может уйти к конкурентам.

С другой стороны, запасы — это замороженные деньги. Если у предпринимателя на складе лежит товар на 100 000 ₽ и долго не продается, предприниматель теряет деньги. Он мог бы его продать, даже по сниженной цене, и вложить эти 100 000 ₽ в более прибыльное дело.

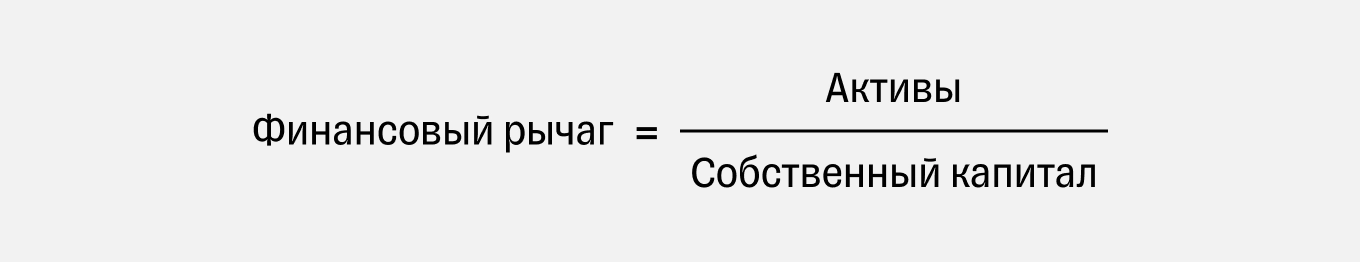

Посчитать финансовый рычаг

Финансовый рычаг показывает, сколько активов приходится на каждый рубль собственного капитала. Чем выше коэффициент финансового рычага, тем больше заемных средств используется для финансирования активов.

Получается, чем больше заемных денег привлекается в бизнес, тем больше доходность собственного капитала предпринимателя.

Рассмотрим на примере, как привлечение заемных денег влияет на рост бизнеса и рентабельность капитала. Представим две одинаковые компании, которые работают 10 лет и всю прибыль вкладывают в бизнес.

| Развивается на свои | Привлекает чужие деньги | |

|---|---|---|

| Стартовый капитал | 1 000 000 ₽ | 1 000 000 ₽ |

| Рентабельность активов | 50% годовых | 50% годовых |

| Привлекает кредит | Нет | Каждый год берет кредит на сумму собственного капитала, ставка 20%. Так, в первый год взял кредит на 1 млн рублей |

| Собственный капитал через 10 лет | 57 000 000 ₽ | 357 000 000 ₽ |

Использовать заемный капитал необязательно, кому-то достаточно и 57 000 000 ₽. Но если компания хочет ускорить развитие бизнеса, то чужие деньги в этом помогут.

Чтобы заемные деньги пошли компании на пользу и не разорили бизнес, важно соблюдать два условия:

- Рентабельность активов должна быть выше, чем процент за пользование заемными деньгами.

- У компании есть понятные точки роста.

Рентабельность активов выше, чем процент за пользование деньгами. В нашем примере рентабельность активов 50%, а ставка по кредиту 20%. Это показатель, что компания сможет выплачивать проценты и оставаться в плюсе. Чем больше разница между рентабельностью и ставкой по кредиту, тем безопаснее и выгоднее для бизнеса.

Есть понятные точки роста. У компании должно быть понимание, куда ей развиваться и инвестировать заемные деньги

Например, у предпринимателя есть кафе, и он хочет открыть еще четыре кафе в том же городе. Четких планов и расчетов нет, просто планирует взять кредит и работать как привык. В таком случае высок риск, что чужие деньги приведут к банкротству.

Также не стоит идти за кредитом, когда у компании есть проблемы. В идеале привлекать заемный капитал стоит, когда бизнес растет, чтобы помочь ему развиваться быстрее.

Какие документы важны для финансового учета

Чтобы контролировать финансовые показатели и принимать правильные решения, нужно вести несколько видов отчетности. Вот самые главные:

- отчет о прибылях и убытках — ОПиУ;

- отчет о движении денежных средств — ДДС;

- управленческий баланс.

Отчет о прибылях и убытках. ОПиУ — отчет, который показывает, на какую сумму компания выполнила обязательств и сколько заработала.

В ОПиУ отражают выручку и расходы за определенный период: месяц, квартал, год. Собственник видит весь объем обязательств и расходы по каждому виду деятельности. Так он понимает, приносит ли бизнес прибыль или терпит убытки.

Иногда ОПиУ строят на будущее, чтобы спрогнозировать доходы и расходы. Также отчет покажет, насколько прибыльным будет новое направление в бизнесе или стоит ли закрывать убыточное.

Отчет о движении денежных средств. ДДС — самый простой из управленческих отчетов. В нем отражено, сколько денег поступило на счет и ушло с него. ДДС ничего не говорит о финансовой эффективности предприятия, поэтому его всегда рассматривают в связке с ОПиУ.

В ДДС ищут аномалии. Например, компания полгода тратит на офисные расходы по 300 000 ₽, а потом вдруг 600 000 ₽. Здесь нужно проанализировать, почему статья резко выросла. Возможно, арендатор поднял цену или в офисе обновили компьютеры.

Платежный календарь — один из подвидов ДДС — спасает бизнес от кассовых разрывов. Это когда нужно платить налоги или зарплату, а денег хватает только на кофе. Не всегда это катастрофа: возможно, завтра с компанией рассчитается крупный клиент. Платежный календарь поможет все просчитать и действовать исходя из реальной ситуации.

Управленческий баланс. Отражает состояние дел на конкретную дату: сколько активов и пассивов есть сегодня. В управленческом балансе видно, какая сумма собственных средств находится в бизнесе и сможет ли компания расплатиться с кредиторами, если закроется.

Крупная сумма на расчетном счете не означает, что все деньги принадлежат компании. Возможно, большая часть пойдет на обязательства в виде кредиторской задолженности, а сколько именно — покажет баланс.

Управленческий баланс помогает понять, откуда можно взять деньги для срочных нужд. Например, сделать скидку на нереализованный товар и быстро его продать или собрать дебиторскую задолженность с клиентов.

Как и где вести учет финансов

Выбор инструмента для финансового учета денежных средств зависит от размера бизнеса. Предпринимателю без сотрудников хватит «Экселя» или гугл-таблиц. Крупному бизнесу лучше подключить специальный сервис.

«Эксель» или гугл-таблицы. Это бесплатно, но данные вносят вручную. Если над отчетом работает не один человек, а команда, лучше выбрать гугл-таблицы. Тогда один и тот же документ можно комментировать, редактировать, отслеживать изменения. И не нужно бесконечно пересылать его друг другу и путаться в версиях.

Минус в том, что по данным таблиц сложно принимать серьезные стратегические решения, так как нет аналитики.

1С и сервисы бухучета. Программу 1С изначально разрабатывали для бухгалтерского учета, а не финансового. Можно приспособиться, но это неудобно: нужен специальный плагин или помощь специалиста, который доработает нужный функционал.

Иногда инструменты для фин. учета встраивают в онлайн-бухгалтерию. Собственник ведет учет, отправляет в банк платежки, начисляет зарплату, а система формирует не только бухгалтерские отчеты, но и управленческие.

Специализированные сервисы. Это отдельные платные программы, предназначенные специально для финансового учета. Сначала их интегрируют с интернет-банком или бухгалтерским сервисом, и далее система строит отчеты сама.

Готовые решения экономят время, так как большая часть процессов автоматизирована и отчеты можно настроить под себя. Еще один плюс: в наглядных и читаемых отчетах легче разобраться и вовремя принять меры.

Источник: https://secrets.tinkoff.ru/razvitie/prodazhi/finansovyj-uchet/

© Бизнес-секреты