Содержание

Собрали в одну статью все, что надо знать ИП на УСН: как рассчитывать налоги и страховые взносы и как их платить.

Если кратко, предприниматели на упрощенной системе налогообложения платят один налог с коммерческих доходов и страховые взносы. Сдают годовую декларацию, а если есть сотрудники — еще и отчетность за них. Дополнительно ведут книгу учета доходов и расходов, но представляют ее только по требованию налоговой. Разбираем подробно.

Что ИП обязан делать на УСН

УСН — специальный режим налогообложения, его еще называют «упрощенка». Он подходит большинству предпринимателей.

У ИП на УСН такие обязанности:

- платить налоги;

- платить страховые взносы за себя и за сотрудников, если они есть;

- сдавать декларацию в налоговую и отчетность за сотрудников, если есть.

Давайте разбираться с каждой.

Как рассчитать налоги на УСН

На УСН два объекта налогообложения: «Доходы» и «Доходы минус расходы». На каждом ставка налога зависит от дохода и числа сотрудников.

УСН «Доходы». При расчете налога учитываются только доходы:

Ставки налога на УСН «Доходы». В 2024 году установлены новые ограничения по доходам для ИП на УСН.

| Условия работы в 2024 году | Ставка налога |

|---|---|

| Доход нарастающим итогом с начала года — до 199,35 млн рублей. Средняя численность сотрудников — до 100 человек | До 6% |

| Доходы нарастающим итогом с начала года — свыше 199,35 млн до 265,8 млн рублей. Средняя численность сотрудников — от 101 до 130 человек | 8% |

Например, если на УСН «Доходы» за первый квартал 2024 года вы заработали 500 000 ₽, то надо заплатить авансовый платеж 500 000 ₽ × 6% = 30 000 ₽.

УСН «Доходы минус расходы». При таком объекте налогообложения налог платят с прибыли — положительной разницы между доходами и расходами. Также есть минимальный налог — 1% от годового дохода. Принцип такой: сравнивают налог с прибыли и минимальный налог. Платят в бюджет тот, который больше.

| Условия работы в 2024 году | Ставка налога |

|---|---|

| Доход нарастающим итогом с начала года — до 199,35 млн рублей. Средняя численность сотрудников — до 100 человек | До 15% |

| Доходы нарастающим итогом с начала года — свыше 199,35 млн до 265,8 млн рублей. Средняя численность сотрудников — от 101 до 130 человек | 20% |

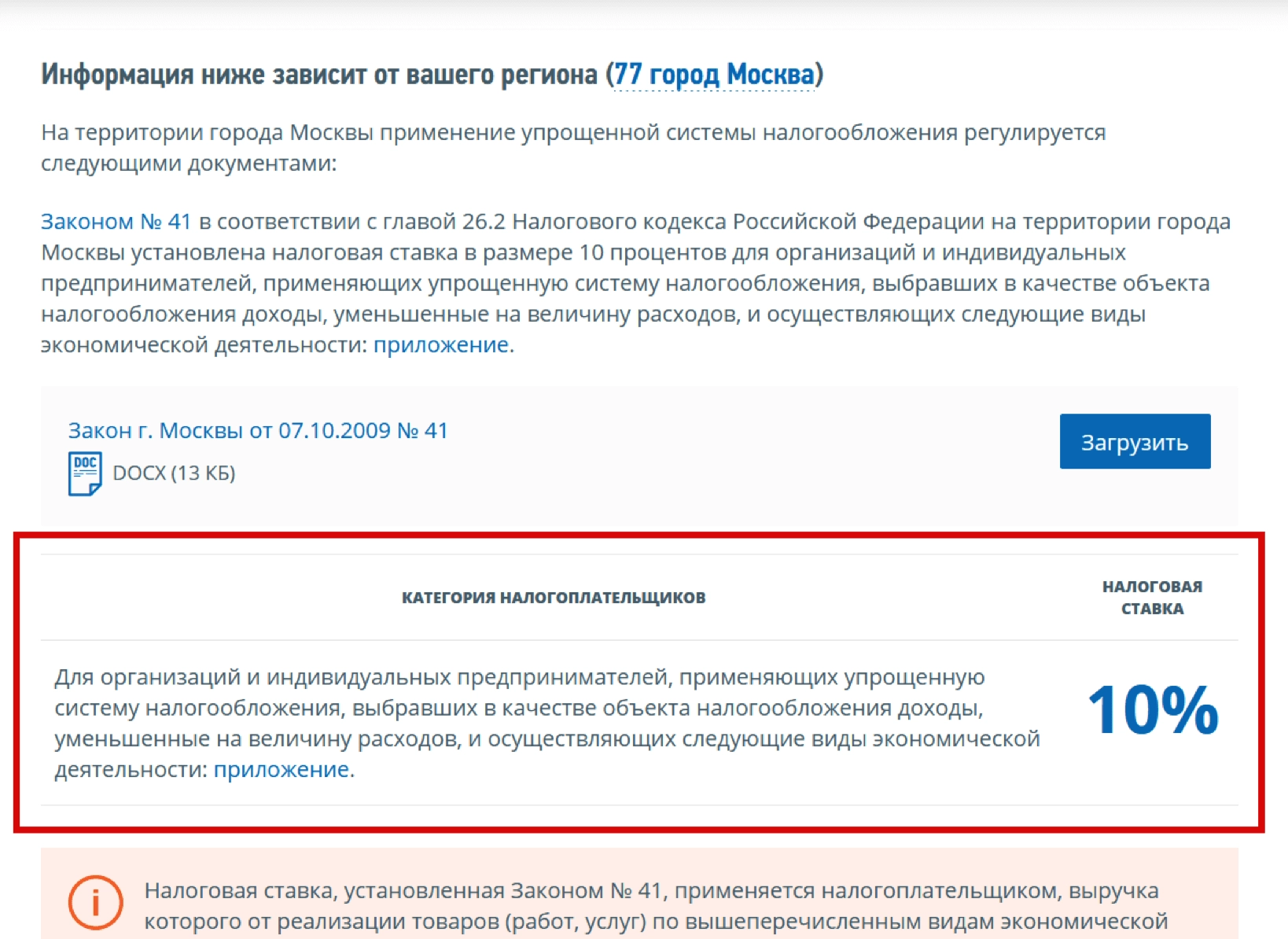

Регионы могут снизить ставки — с 6 до 1% и с 15 до 5%. Информация об этом есть на сайте налоговой службы.

Как рассчитать страховые взносы

ИП на всех системах налогообложения, кроме НПД и АУСН, платят страховые взносы за себя. Есть фиксированные и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2024 году — 49 500 ₽.

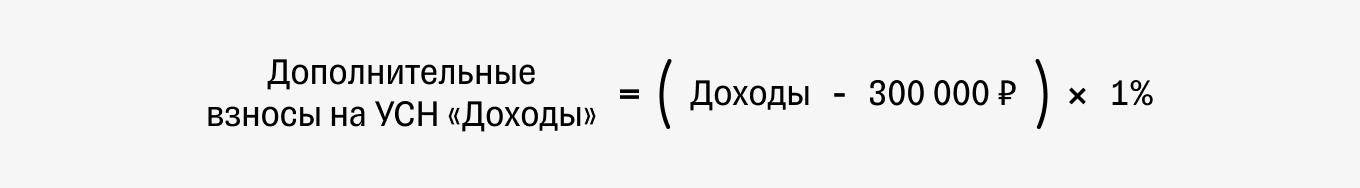

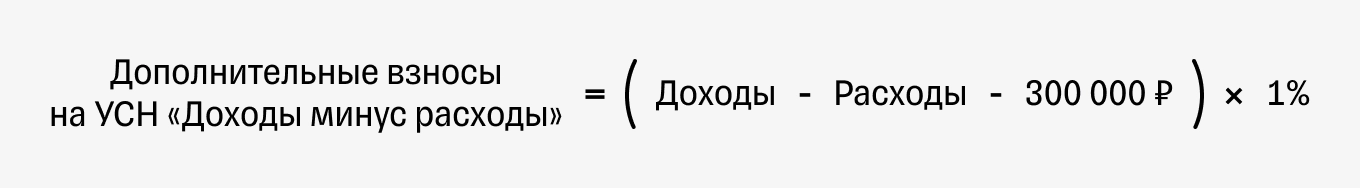

Дополнительные страховые взносы. Если доход или прибыль превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от превышения. Их платят в следующем году, когда уже известен общий доход за прошлый год.

Формулы для расчета дополнительных взносов в зависимости от объекта налогообложения:

Рассмотрим сразу на примере.

ИП работает на УСН «Доходы». За 2023 год он заработал 4 500 000 ₽, а за 2024 — 5 000 000 ₽. Рассчитаем сумму всех страховых взносов, которые нужно уплатить в 2024 году.

Фиксированные взносы за 2024 год: 49 500 ₽.

Дополнительные взносы от дохода за 2023 год: (4 500 000 ₽ − 300 000 ₽) × 1% = 42 000 ₽.

Всего ИП заплатит взносов в 2024 году: 49 500 ₽ + 42 000 ₽ = 91 500 ₽.

Максимальная сумма дополнительных взносов, которую может заплатить предприниматель по итогам 2024 года, — 277 671 ₽. Поэтому если в итоге сумма оказалась больше, заплатите все равно только 277 671 ₽.

Когда платить налоги и взносы

В 2024 году ИП платят налоги и взносы в составе ЕНП — единого налогового платежа — на ЕНС — единый налоговый счет.

Налоги. Платят четыре раза в год:

- авансовые платежи за первый квартал, полугодие и 9 месяцев — не позднее 28-го числа следующего месяца;

- налог за год — не позднее 28 апреля следующего года.

Взносы. Фиксированные взносы уплачивают до 31 декабря текущего года, можно по частям или сразу всю сумму, а дополнительные — до 1 июля следующего года.

ИП на УСН «Доходы» могут уменьшать налог на страховые взносы. А ИП на УСН «Доходы минус расходы» включают сумму взносов в расходы. Тем самым они не уменьшают налог напрямую, но снижают налогооблагаемую базу.

Когда платить налоги и взносы за 2024 год

Собрали сроки уплаты налога на УСН за 2024 год в таблицу.

| Период | Срок уплаты налога |

|---|---|

| Первый квартал 2024 года | 2 мая 2024 года в связи с переносом праздничных дней — авансовый платеж за первый квартал |

| Полугодие 2024 года | 29 июля 2024 года, так как 28 июля выпадает на воскресенье, — авансовый платеж за полугодие |

| Девять месяцев 2024 года | 28 октября 2024 года — авансовый платеж за девять месяцев |

| Весь 2024 год | 28 апреля 2025 года — налог за предыдущий год |

Сроки уплаты взносов:

- до 1 июля 2024 года — дополнительные взносы за 2023 год;

- до 8 января 2025 года — фиксированные взносы за 2024 год;

- до 1 июля 2025 года — дополнительные взносы за 2024 год.

Какую отчетность нужно вести

На УСН индивидуальному предпринимателю надо сдавать налоговую декларацию, отчетность за сотрудников, если они есть, и заполнять книгу учета доходов и расходов — КУДиР.

Если нет сотрудников, вести отчетность проще всего: достаточно сдавать налоговую декларацию один раз в год и заполнять КУДиР.

КУДиР. В книгу учета доходов и расходов записывают все операции, чтобы потом рассчитать налог по УСН. На УСН «Доходы» в КУДиР заносят только доходы и страховые взносы, на которые можно уменьшить налог. На УСН «Доходы минус расходы» записывают еще и расходы.

Сдавать КУДиР никуда не нужно, а налоговой ее предъявляют только при проверке.

Можно распечатать КУДиР и заполнять вручную, а можно вести в электронном виде и распечатать, если понадобится.

Если подключить онлайн-бухгалтерию Тинькофф, сервис будет вести КУДиР автоматически.

Декларация по УСН. ИП подает декларацию в налоговую раз в год, не позднее 25 апреля следующего года. Так, декларацию за 2024 год нужно сдать не позднее 25 апреля 2025 года.

На УСН «Доходы» декларацию поможет сформировать сервис «Онлайн-бухгалтерия» от Тинькофф Бизнеса.

Отчетность за сотрудников. По сотрудникам, с которыми заключен трудовой или гражданско-правовой договор, надо сдавать несколько видов отчетности.

С этим вряд ли получится разобраться без бухгалтера.

Источник: https://secrets.tinkoff.ru/biznes-s-nulya/nalogi-ip-na-usn/

© Бизнес-секреты