Содержание

Разбираемся, кто и в каком случае платит налог, что облагается НДС, когда и как по нему нужно отчитываться и когда налог можно не платить.

Обзор НДС — налога на добавленную стоимость: разбираем, что это за налог, кто его должен платить, как его рассчитать и как отчитываться перед налоговой.

Что такое НДС

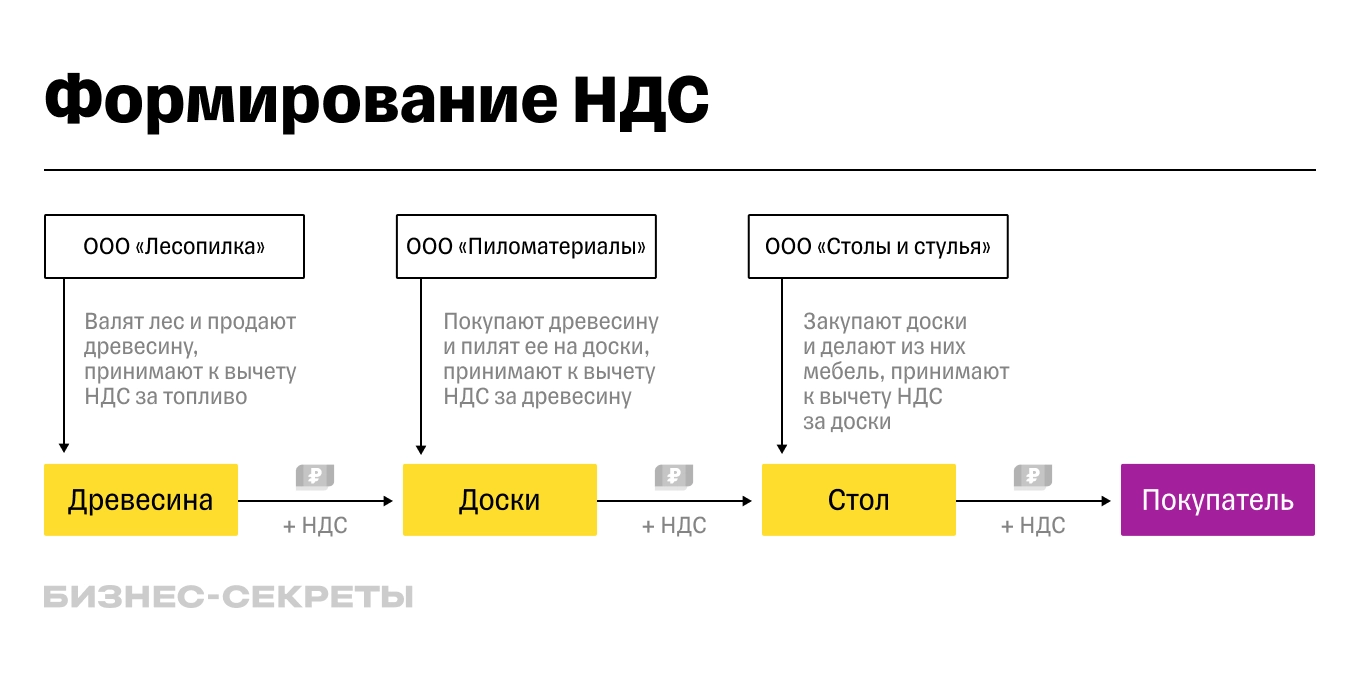

НДС — налог на добавленную стоимость. То есть этим налогом облагают разницу между выручкой от продаж и затратами на покупку или производство товаров, работ или услуг.

Суть НДС в том, что налог изначально считают от всей цены товара, работы или услуги, а потом вычитают из него налог, предъявленный поставщиками. Получается, что остается платить только налог на ту стоимость, которая добавилась.

Магазин купил хлеб у хлебозавода за 16,5 ₽, в том числе НДС по ставке 10% — 1,5 ₽. Продал хлеб за 33 ₽, в том числе НДС по ставке 10% — 3 ₽.

При расчете налога к уплате 1,5 ₽ НДС, которые предъявил хлебозавод, можно вычесть из налога, который магазин включил в цену хлеба: 3 ₽ − 1,5 ₽ = 1,5 ₽. Заплатить в бюджет нужно будет только 1,5 ₽.

Если продавец — плательщик налога на добавленную стоимость, он всегда должен включать этот налог в цену при продаже товаров, работ или услуги, не важно, продает ли он готовый продукт или товар для последующей переработки.

Кто платит НДС

НДС — косвенный налог. Его включают в цену, например, товара, и считается, что его платит покупатель. Но фактически покупатель отдает деньги компании или ИП, а они уже сами перечисляют НДС в бюджет и отчитываются по нему в налоговой.

НДС перечисляют в бюджет все компании и ИП, которые:

- работают на ОСНО — общей системе налогообложения — или ЕСХН — едином сельскохозяйственном налоге;

- становятся налоговыми агентами по НДС;

- ввозят товары из-за границы;

- выделили НДС в счете-фактуре, независимо от системы налогообложения.

Рассмотрим каждый случай отдельно.

Уплата НДС на ОСНО и ЕСХН

Компании и ИП на ОСНО и ЕСХН должны отчитываться по НДС всегда. Если за квартал ничего не продали с НДС, платить налог не придется, но нужно будет подать нулевую декларацию.

Для компаний и ИП на ЕСХН и ОСНО есть льготы. Они могут не платить НДС, если выручка меньше определенной величины. Подробнее об освобождении от НДС расскажем дальше.

Еще существуют льготы для компаний из сферы ИТ, о них мы рассказывали в отдельной статье.

Уплата НДС налоговым агентом

Налоговый агент — это компания или ИП, которые перечисляют НДС за третье лицо. Например, компания покупает в России оборудование у иностранной фирмы, не зарегистрированной в РФ. В таком случае компания платит НДС за иностранную фирму.

Компания или предприниматель может стать налоговым агентом в таких случаях:

1. Покупает в России или выступает посредником в сделке с иностранцем, не зарегистрированным в РФ. НДС в этом случае удерживают из суммы платы по сделке.

Например, ИП приобретает оборудование в России у иностранной компании за 150 000 ₽ с учетом НДС 20%. Продавец получит только 125 000 ₽, а остальные 25 000 ₽ ИП должен перечислить в бюджет. Если же в договоре прописано, что продавец должен получить ровно 150 000 ₽, покупателю придется платить налог из своих денег.

2. Приобретает или арендует имущество напрямую у государства, региона или муниципалитета. Налоговая база по НДС — сумма арендной платы или стоимость покупки имущества.

Например, ООО платит аренду 360 000 ₽ в месяц, в том числе НДС 20%. Тогда 60 000 ₽ налога ООО платит государству как агент, а 300 000 ₽ перечисляет арендодателю. Однако если арендодатель хочет получать все 360 000 ₽, то перечислить НДС сверх этой цены арендатору придется за свой счет.

3. Продает конфискованное имущество, тогда надо уплатить НДС с цены продажи.

4. При заказе строительства судна, если оно не было зарегистрировано в Российском международном реестре судов в течение 90 дней после получения права собственности. Налоговая база — стоимость судна или всех работ по его изготовлению.

5. Покупает сырые шкуры животных, лом и отходы черных и цветных металлов, а также макулатуру у продавцов — плательщиков НДС. Налог нужно заплатить с цены шкур, лома или макулатуры.

Eсли компания или предприниматель становятся налоговым агентом, они должны отчитаться и заплатить НДС независимо от того, на какой системе налогообложения работают.

ИП на УСН и не платит НДС. Но если предприниматель арендовал у государства помещение, он обязан заплатить налог с этой сделки и подать декларацию. В дальнейшем отчитываться и платить НДС предпринимателю на УСН нужно ежеквартально, пока он арендует помещение. Если предприниматель съедет и возьмет в аренду другое не у государства, то подавать декларацию и платить НДС будет не нужно.

НДС в качестве налогового агента платят каждый раз, когда компания или предприниматель им становятся. Если у компании или ИП на УСН или ином спецрежиме не было сделок, где они выступали как налоговый агент, отчитываться по НДС не нужно.

Уплата НДС при ввозе товаров из-за границы

При импорте товаров нужно уплатить НДС на таможне, даже если бизнес освобожден от налога или работает на спецрежиме — УСН, АУСН, патенте или НПД.

Например, если ИП или компания ввозит партию запчастей из Китая для продажи в России, с таможенной стоимости товаров на таможне нужно заплатить НДС в бюджет.

Если ввозить товары из стран ЕАЭС — Армении, Беларуси, Казахстана и Киргизии — налог платят не на таможне, а в ИФНС по месту учета.

Уплата НДС при выделении налога в счете-фактуре

Если компания или ИП выставят счет-фактуру с выделенным НДС, то будут обязаны подать декларацию и уплатить налог. Это правило действует для всех, даже если бизнес работает на спецрежиме — УСН, АУСН, НПД или патенте. Иногда партнеры на ОСН могут попросить продавца на спецрежиме выставить такой счет-фактуру, чтобы потом применить вычет.

Налоговые ставки НДС

Есть пять ставок НДС для различных товаров, работ или услуг.

| Ставка | Товары и услуги |

|---|---|

| 0% | Товары на экспорт и услуги по перевозке за пределы РФ, а также услуги гостиниц. Например, если вы поставляете металлопрокат за границу |

| 10% | Социально значимые товары и продукты, лекарства и товары для детей. Например, мясная и молочная продукция, сахар, соль, трикотажные изделия для детей, обувь, подгузники и другие. Полный список — в п. 2 ст. 164 НК РФ |

| 20% | В остальных случаях |

| Расчетная ставка 10/110 | Применяют к авансам под поставку товаров, облагаемых по ставке 10%. Например, чтобы рассчитать НДС с аванса под поставку сахара, нужно умножить сумму аванса на 10/110 |

| Расчетная ставка 20/120 | Применяют к авансам, аренде госимущества, при перепродаже автомобилей или бытовой техники, купленных у физлиц без статуса ИП, и к другим операциям. Полный список — п. 4 ст. 164 НК РФ. Для расчета налога аванс умножают на 20/120 |

Как рассчитать НДС

Есть два способа: налог можно начислить сверху цены без учета НДС или выделить его из цены с НДС.

Начислить сверху. Так поступают производители или продавцы, например товара, когда выставляют клиенту счета с выделенным НДС.

Компания продает зерно и сено. Она посчитала, что зерно выгодно продать за 100 000 ₽, сено — за 80 000 ₽. Чтобы продать их на рынке, ей нужно включить в конечную цену НДС. Ставка НДС для продажи зерна — 10%, для сена — 20%.

| Товар | НДС | Цена с НДС |

|---|---|---|

| Зерно | 100 000 ₽ × 10% = 10 000 ₽ | 100 000 ₽ + 10 000 ₽ = 110 000 ₽ |

| Сено | 80 000 ₽ × 20% = 16 000 ₽ | 80 000 ₽ + 16 000 ₽ = 96 000 ₽ |

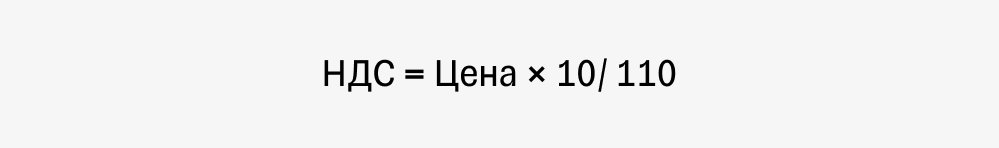

Выделить из цены. С помощью расчетных ставок 10/110 или 20/120 можно выделить НДС из цены. Их применяют:

- при получении аванса;

- при удержании налога налоговыми агентами;

- при продаже сельскохозяйственной продукции и продуктов ее переработки, закупленных у физлиц без статуса ИП;

- при продаже имущества, учитываемого с НДС;

- при реализации автомобилей или бытовой техники, которые приобретены для перепродажи у физических лиц без статуса ИП;

- при уступке прав требования долга.

Компания получила аванс под будущую поставку — 90 000 ₽. Рассчитаем НДС, который надо перечислить в бюджет:

НДС = 90 000 ₽ × 20/120 = 15 000 ₽

Если аванс пришел за товары, облагаемые по ставке 10%, то умножать надо на 10/110.

Получили аванс под продажу хлеба — 9900 ₽

НДС = 9900 ₽ × 10/110 = 900 ₽

Налоговый вычет: как правильно платить НДС в бюджет

В уплате НДС есть важная особенность: бизнес может вычитать из своего налога к уплате тот НДС, который ему предъявили поставщики товаров, работ или услуг для бизнеса. Так реализуется принцип добавленной стоимости — по факту бизнес платит НДС только с наценки к себестоимости своих товаров, работ или услуг.

Это значит, что компании и ИП могут платить не всю сумму налога, предъявленную покупателям с продаж, а ее часть. НДС можно уменьшать на сумму:

- налога из счетов-фактур, который поставщики выставили бизнесу при покупке товаров, работ или услуг;

- НДС, который компания или ИП уплатила как налоговый агент;

- НДС, уплаченного при импорте.

Сейчас объясним на примере.

Компания занимается изготовлением и продажей мебели. Она заказала массив дуба за 1 200 000 ₽, из них НДС — 200 000 ₽. Из массива компания сделала мебель, продажная стоимость с наценкой без НДС — 5 000 000 ₽.

Рассчитаем НДС к уплате:

5 000 000 ₽ × 20% = 1 000 000 ₽ — такую сумму налога компания предъявила покупателям в составе цены мебели при ее отгрузке.

200 000 ₽ — НДС, который поставщик массива дуба предъявил компании. Эту сумму можно принять к вычету.

1 000 000 ₽ − 200 000 ₽ = 800 000 ₽ — сумма НДС, которую компания должна заплатить в налоговую.

Воспользоваться вычетом можно, только если НДС выделен в счете-фактуре поставщика. Дополнительно нужны другие документы, подтверждающие покупку товаров, работ или услуг — например, накладная или акт.

Налоговый вычет позволяет законно уменьшить НДС к уплате. Но если процент вычета по НДС слишком высокий, налоговая и банки могут посчитать компанию недобросовестной, скорее всего, будут проверять надежность ваших контрагентов и запросят дополнительные документы по сделкам.

Чтобы обезопасить бизнес, проверяйте контрагентов и сохраняйте документы, подтверждающие право на вычет НДС. Если налоговая посчитает ваш вычет подозрительным, налог могут доначислить.

Как отчитываться по НДС: налоговая декларация

Плательщики НДС каждый квартал должны подавать декларацию по нему. Там указывают цену всех товаров, работ или услуг, которые продали в отчетном квартале, сумму налогового вычета и налога к уплате.

Сроки подачи. Обычно декларацию по НДС сдают раз в квартал до 25-го числа месяца, следующего за отчетным кварталом. Если это выходной, то крайний срок подачи переносят на следующий за ним рабочий день.

| Налоговый период | Сроки подачи декларации НДС |

|---|---|

| За 1‑й квартал 2024 года | До 25 апреля |

| За 2‑й квартал 2024 года | До 25 июля |

| За 3‑й квартал 2024 года | До 25 октября |

| За 4‑й квартал 2024 года | До 27 января 2025 года |

При ввозе товаров из стран ЕАЭС — Армении, Беларуси, Казахстана и Киргизии — другой срок: декларацию по косвенным налогам, то есть НДС и акцизам, подают до 20-го числа месяца, следующего за месяцем принятия товаров к учету.

Например, если ввезли и поставили на учет товары в апреле, декларацию нужно подать до 20 мая. Если ввозите товары каждый месяц, то и декларацию надо подавать ежемесячно.

При импорте товаров из других стран включать ввозной НДС в декларацию в качестве суммы к уплате не надо: импортеру достаточно перечислить налог на таможне.

Как подать. Декларацию по НДС подают в электронном виде в налоговую, где зарегистрирован бизнес. На бумаге декларации по НДС не принимают.

Декларацию заполняют в рублях без копеек. Сумму до 50 копеек отбрасывают, сумму больше округляют до рубля. Титульный лист и первый раздел декларации нужно подавать всегда, даже если не было продаж с НДС и налоговая база в этом периоде нулевая. Остальные разделы заполняйте, только если вели соответствующую деятельность.

Порядок и сроки уплаты налога на добавленную стоимость

Налог можно платить тремя равными долями до 28-го числа каждого месяца квартала, следующего за отчетным.

НДС и другие налоги, взносы и сборы перечисляют в составе единого налогового платежа, ЕНП, на единый налоговый счет — ЕНС. А налоговая списывает деньги оттуда на основании декларации. Работает это так: вы отправляете в налоговую декларацию до 25-го числа квартала, следующего за отчетным, а первую треть суммы спишут с ЕНС 28-го числа того же месяца.

Но так платят только обычный НДС и налог при ввозе товаров из стран ЕАЭС. Налог при импорте из других государств нужно перечислять по реквизитам таможни.

| Налоговый период | Сроки уплаты НДС |

|---|---|

| За 4‑й квартал 2023 года | ⅓ налога — до 29 января (28 января — воскресенье); ⅓ налога — до 28 февраля; ⅓ налога — до 28 марта |

| За 1‑й квартал 2024 года | ⅓ налога — до 2 мая (28 апреля — воскресенье, а дальше «первые майские»); ⅓ налога — до 28 мая; ⅓ налога — до 28 июня |

| За 2‑й квартал 2024 года | ⅓ налога — до 29 июля (28 июля — воскресенье); ⅓ налога — до 28 августа; ⅓ налога — до 30 сентября (28 сентября — суббота) |

| За 3‑й квартал 2024 года | ⅓ налога — до 28 октября; ⅓ налога — до 28 ноября; ⅓ налога — до 28 декабря |

| За 4‑й квартал 2024 года | ⅓ налога — до 28 января 2025 года; ⅓ налога — до 28 февраля 2025 года; ⅓ налога — до 28 марта 2025 года |

Например, компания должна заплатить НДС за третий квартал 2024 года — 120 000 ₽. Она может сделать так:

- 18 октября 2024 года подать декларацию, крайний срок — 25 октября;

- 24 октября перечислить на ЕНС треть налога — 40 000 ₽, крайний срок — 28 октября;

- 27 ноября перечислить на ЕНС вторую треть налога — 40 000 ₽, крайний срок — 28 ноября;

- 28 декабря перечислить на ЕНС остаток — 40 000 ₽.

При желании всю сумму налога можно внести на ЕНС одним платежом, главное — не позже установленных сроков. Деньги будут лежать на ЕНС, а налоговая спишет их по принятому графику.

НДС при ввозе из стран ЕАЭС. Налог при ввозе из стран ЕАЭС уплачивают тоже с ЕНС, только в другие сроки — до 20-го числа месяца после ввоза. Например, ввезли товары в апреле, а перечислили НДС на ЕНС 18 мая.

Если есть переплата НДС: возмещение налога на добавленную стоимость

Бывает, что компания или ИП переплатили НДС: такое случается, когда сумма налоговых вычетов больше, чем сумма НДС с продаж. Из-за этого может образоваться положительное сальдо ЕНС, сумму которого разрешено вернуть.

Компания купила массив дуба на 1 200 000 ₽. НДС из счета-фактуры поставщика — 200 000 ₽. В том же квартале продала мебели только на 600 000 ₽, из них НДС — 100 000 ₽.

НДС к уплате = 100 000 ₽ − 200 000 ₽ = −100 000 ₽

Компания может возместить с ЕНС 100 000 ₽ налога, предъявленного поставщиком дуба.

Разницу вернут или зачтут, если у плательщика не было отрицательного сальдо ЕНС из-за неуплаты других налогов, взносов или сборов. Если сальдо было отрицательным, переплата по НДС снизит его. Если недоимка меньше НДС к возмещению, на ЕНС образуется положительное сальдо.

Компания может возместить 100 000 ₽ налога, предъявленного поставщиком.

У компании нет отрицательного сальдо ЕНС, тогда все 100 000 ₽ сформируют его положительное сальдо. Его можно будет перевести на расчетный счет, подав в налоговую заявление об этом.

Если у компании отрицательное сальдо 20 000 ₽, за счет НДС к возмещению в 100 000 ₽ на ЕНС образуется положительное сальдо — 80 000 ₽. 20 000 ₽ автоматически учтутся в счет недоимки. 80 000 ₽ с ЕНС можно будет перевести на расчетный счет.

Положительное сальдо ЕНС из-за возмещения НДС может образоваться раз в квартал. Есть два способа вернуть деньги: общий, после камеральной проверки, и заявительный — в ходе проверки.

Как вернуть положительное сальдо ЕНС в ходе камеральной проверки. Вместе с декларацией с суммой НДС к возмещению в инспекцию подают заявление на возврат налоговой переплаты.

После подачи декларации автоматически начнется камеральная проверка, она обычно длится два месяца. Если нарушений по итогам проверки не будет, возможно, образуется положительное сальдо ЕНС, сумму которого налоговая сообщит в казначейство, и оно после решения вернет деньги. С ЕНС налог можно будет вернуть на расчетный счет.

Если в ходе проверки инспекторы обнаружат нарушения, придется вернуть возмещенный НДС и уплатить проценты по двукратной ставке ЦБ.

Как вернуть положительное сальдо ЕНС после камеральной проверки. Когда инспекция примет решение о возмещении налога и учтет его на ЕНС, подайте заявление о возврате положительного сальдо ЕНС.

Чтобы вернуть деньги, нужно в разделе 1 декларации по НДС указать:

- в строке 055 — код основания заявительного порядка возмещения. Если на основании подп. 8 п. 2 ст. 176.1 НК — код «08»;

- в строке 056 — сумму, которую хотите вернуть.

При заявительном порядке налог вернут в течение 8 рабочих дней со дня подачи заявления. При общем порядке — в течение 2 рабочих дней со дня подачи заявления по окончании проверки.

Льготы: когда можно не платить НДС

НДС можно не платить в нескольких случаях: вы работаете на спецрежиме, имеете право на освобождение от НДС, совершаете операции, которые не облагаются налогом, или все ваши продажи облагаются НДС по ставке 0%.

Спецрежимы без НДС. Для упрощения налоговой отчетности государство ввело спецрежимы налогообложения, на которых НДС платить не надо: УСН, АУСН, НПД и патент.

Исключение — когда вы импортер, налоговый агент или выставили покупателю счет-фактуру с выделенным налогом.

Право на освобождение. Компании и ИП на ОСНО могут не платить НДС, если они не продают подакцизные товары и их выручка за последние три месяца меньше 2 000 000 ₽.

Получить освобождение на ЕСХН в 2024 году можно, если выручка не превышает 60 млн в 2023 и последующих годах.

Чтобы воспользоваться правом на освобождение, нужно подать уведомление в налоговую до 20-го числа месяца, в котором бизнес начал пользоваться освобождением. К уведомлению нужно приложить документы, подтверждающие ваше право на освобождение: компаниям — выписку из бухгалтерского баланса, ИП — выписку из КУДиР, всем плательщикам — выписку из книги продаж.

Если освобождение оформили не в связи с ЕСХН, выручку контролируют по календарным месяцам. Если сумма выручки превысила 2 млн рублей за любые три месяца подряд, то право на освобождение утрачивается с первого числа месяца, в котором было зафиксировано превышение.

Компания работает с 20 января 2023 года. В июне посчитали, что выручка с февраля по май — 1,2 млн рублей, значит, можно получить освобождение от НДС. Компания должна подать уведомление на освобождение до 20 июня. Тогда она сможет не платить НДС с 1 июня 2023 года до 31 мая 2024 года.

Совокупная выручка за июль, август и сентябрь превысила 2 млн рублей, компания потеряла право не платить НДС. Она должна снова начислять и платить НДС начиная с 1 сентября.

Освобождение действует год, если продавец не утратит на него право раньше. Через 12 месяцев после получения освобождения нужно подать подтверждающие документы, что в течение всего срока действия льготы выручка за каждые три последовательных месяца в совокупности не превышала 2 млн рублей.

Операции не облагаются НДС. Компании и ИП не должны платить НДС, если занимаются, например, такими видами деятельности:

- медицинские услуги;

- ритуальные услуги;

- продажа религиозных товаров;

- услуги страхования;

- лотереи;

- продажа российского ПО из реестра Минцифры.

Полный список необлагаемых операций есть в налоговом кодексе. Правда, льготы не действуют, если бизнес работает через посредника. Например, частный медцентр оказывает медицинские услуги и не должен платить НДС. Но если этот медцентр не оказывает сам услуги, а только ищет нужную клинику или врача для пациента и берет за это комиссию — НДС с вознаграждения платить нужно.

Ставка 0%. Применяется к экспорту и связанным с ним перевозкам. Кроме того, нулевую ставку применяют гостиницы по услугам проживания.

Возможные штрафы по НДС

Сумма штрафа зависит от вида нарушения.

Не вовремя подали декларацию. Если декларацию не подать вовсе или подать на бумаге, могут назначить штраф — 5% за каждый полный или неполный месяц просрочки, но не более 30% от неуплаченной в срок суммы налога по этой декларации и не меньше 1000 ₽.

Занизили налог к уплате. Если причина — нечаянные ошибки в подсчете, можно получить штраф — 20% от суммы неуплаченного налога. А если налоговая докажет, что базу занизили умышленно, штраф увеличат вдвое — до 40%.

Не уплатили налог вовремя. Если в декларации все верно, но НДС не уплатили вовремя, то компании начислят пени: 1/300 от ключевой ставки ЦБ РФ за первые 30 дней просрочки и 1/150 ставки за все последующие. Для ИП ставка пени от количества дней просрочки не зависит — это всегда 1/300 ставки ЦБ.

Например, компания должна была заплатить 75 000 ₽ в январе 2024, но пропустили срок на пять дней. Ключевая ставка в январе 2024 года — 15%.

Пени: 75 000 ₽ × 15% / 300 × 5 = 187,5 ₽.

В бюджет нужно будет заплатить: 75 000 ₽ + 187,5 ₽ = 75 187,5 ₽.

Главное

- НДС в составе цены товаров, работ или услуг платят покупатели, но перечисляют в бюджет продавцы — ИП и компании на ОСНО.

- Налоговые агенты, например покупатели металлолома, должны уплатить НДС независимо от системы налогообложения.

- НДС из счетов-фактур поставщиков можно принять к вычету.

- НДС можно не платить, если работаете на спецрежиме, получили освобождение от налоговой, совершаете необлагаемые операции или все ваши продажи облагаются НДС по ставке 0%.

- Декларацию по НДС подают раз в квартал — до 25-го числа месяца, следующего за отчетным кварталом. Налог уплачивают тремя равными частями каждый месяц квартала, следующего за отчетным, до 28-го числа.

- Декларацию по импорту из стран ЕАЭС подают до 20-го числа месяца, следующего за принятием товаров к учету. Налог в инспекцию перечисляют в тот же срок.