Как читать документ, чтобы потом не пожалеть о взятом кредите.

Кредитный договор, как и любой другой документ, влияющий на ваши финансы, нужно читать внимательно — от начала и до конца.

Но есть моменты, на которые важно обратить особое внимание, чтобы избежать неприятных сюрпризов в будущем, когда начнутся выплаты по кредиту. Как правило, они кроются в индивидуальных условиях, с которыми банк знакомит клиента уже перед подписанием договора. В то время как общие положения обычно размещают на официальном сайте кредитора и их можно изучить в любой момент.

Расскажу про главные пункты кредитного договора, которые стоит изучить с пристрастием.

Читайте весь договор

В кредитных договорах важны не только нижеперечисленные пункты — нужно обязательно читать все целиком и понимать прочитанное. А при наличии сомнений лучше отложить подписание и взять документ домой, чтобы ознакомиться с ним в спокойной обстановке. Закон дает заемщику возможность изучать договор в течение пяти дней, и банк в это время не вправе менять предложенные условия.

ПСК — полная стоимость кредита

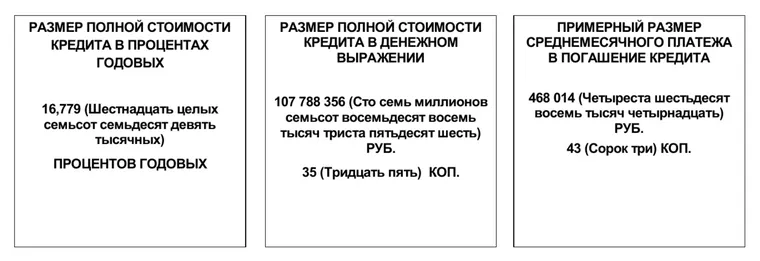

Самое важное, что нужно знать о кредите, — это во сколько он обойдется, то есть размер итоговой переплаты. ПСК всегда отличается от той ставки, которую вы видите в рекламе, и той, по которой банк одобрил кредит. И это разница всегда в большую сторону.

Кроме суммы долга и процентов по нему в полную стоимость включают дополнительные расходы и платежи, которые сопровождают кредит: например, страхование, плату за перенос платежа или оценку квартиры при ипотеке.

Полная стоимость кредита указывается на первой странице кредитного договора, в правом верхнем углу — она рассчитывается в рублях и в процентах годовых. Итоговая переплата может быть и больше — например, если заемщик просрочит платеж и ему начислят штраф.

Раньше банки не имели права выдавать кредиты с ПСК, превышающей среднерыночное значение больше чем на треть. Но Центробанк временно отменил эти ограничения на фоне высокой ключевой ставки.

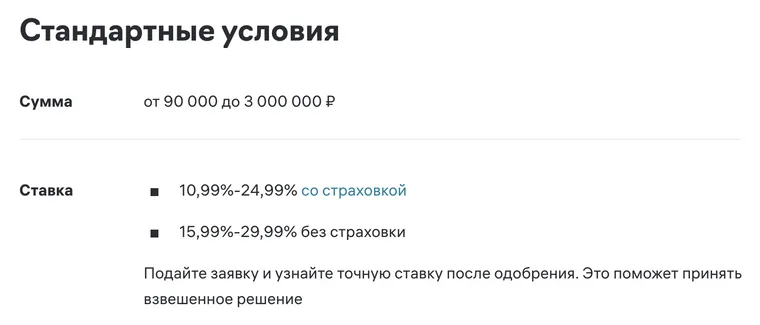

Условия для сохранения минимальной ставки

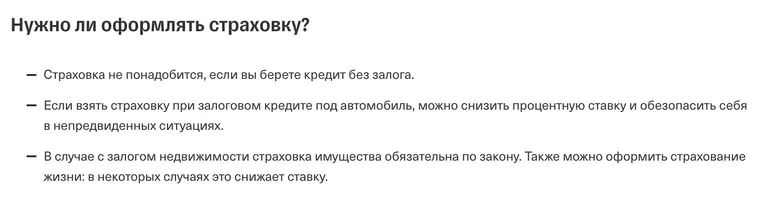

Обычно для получения минимальной ставки, которой банки завлекают клиентов, есть важное условие — оформление страхования. Если отказаться от этой услуги, ставку повысят. При этом в разных банках повышение может быть разным: у некоторых оно доходит до 10 процентных пунктов.

Есть и кредиторы, которые не ставят размер ставки в зависимость от наличия страховки. Например, в Тинькофф Банке для кредитов наличными ее не требуют. А «Почта-банк» снижает ставку при выполнении других условий: подключение платной услуги «гарантированная ставка» и своевременное внесение платежей по кредиту не менее 12 месяцев.

Сроки внесения платежей

Многие банки еще при подаче заявки на кредит уточняют в анкете комфортную дату платежа. Важно правильно ее выбрать, потому что потом поменять получается не всегда — у многих кредиторов это технически невозможно, а если и допускается, то с ограничениями, например раз в полгода или в год.

Я знаю случай, когда заемщик при оформлении кредита не учел, что получает зарплату на день позже заявленной для списания даты — в итоге деньги поступали на счет с задержкой. Кредитная история из-за этого портилась, хоть клиент и исправно платил по кредиту каждый месяц. Договориться с банком перенести дату не удалось — такая услуга не была предусмотрена договором.

Лучше выбирать дату платежа с запасом. К примеру, если зарплату выплачивают в первую неделю месяца, то срок платежа надежнее установить не ранее 10-го числа. Кроме того, банк может устанавливать ограничение по времени суток, когда деньги должны поступить на счет для списания. Это тоже важно держать в уме.

Условия досрочного погашения

Заемщик может захотеть погасить кредит досрочно — такое право ему дает закон, и оно одинаково применимо к любому кредиту в любом банке. При этом нужно заранее уведомить кредитора о досрочном погашении — в разных банках для этого предусмотрены разные процедуры.

Способ уведомления прописывается в кредитном договоре. Это может быть устный вариант — по телефону колл-центра — или письменный, например в чате мобильного приложения или через личный кабинет на сайте банка.

Каждый кредитор устанавливает свой срок для обязательного уведомления: у одних банков это могут быть 14 дней, у других неделя. Но есть и те, кто готов принять и обработать заявление день в день.

При этом у банков еще могут быть ограничения по минимальной сумме платежа для полного или частичного досрочного погашения. Например, не менее 30 000 ₽.

Обязательное уведомление актуально как для полного погашения, так и для частичного. Некоторые клиенты полагают, что, когда они вносят платеж больше установленного объема, система банка автоматически понимает это и списывает полную сумму платежа, сокращая общий долг. Но так бывает не всегда. В большинстве случаев программа не поймет намерений заемщика и спишет платеж в размере установленного договором, а разница останется на счете.

Еще при досрочном погашении может быть важно время платежа. Одни банки списывают деньги до 24:00, другие делают это в 12:00 или 16:00. Если клиент рассчитывает на списание в этот же день, нужно проверить время в договоре и успеть внести требуемую сумму до срока списания.

Штрафы за нарушение договора

Для банка важнейшее условие договора — своевременность платежей. Поэтому за нарушение графика предусмотрены санкции. Лучше заранее их изучить при подписании договора.

Закон не позволяет банкам проявлять много вольностей при назначении штрафов. Так, максимальный размер неустойки за пропуск платежей не может превышать 20% годовых от суммы просроченной задолженности или 0,1% за каждый день просрочки от суммы пропущенного платежа. То есть, если вы внесли вместо положенных 15 000 ₽ только 10 000 ₽, то каждый последующий день вам будет начисляться по 5 ₽ пеней.

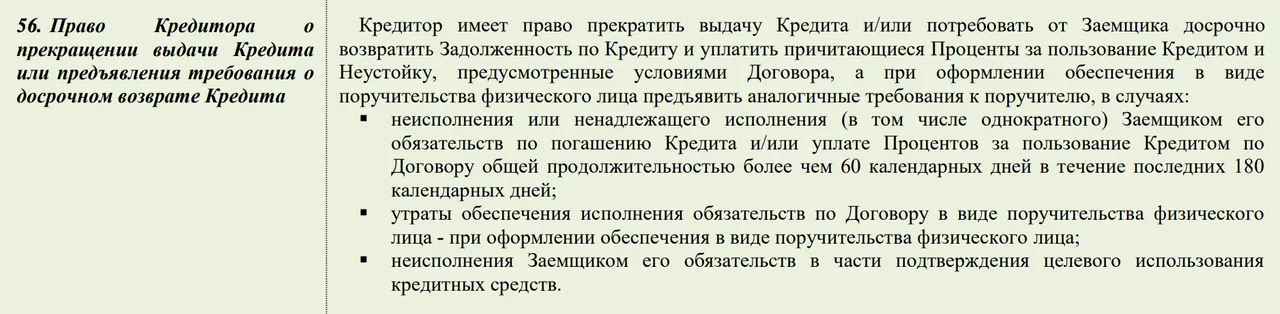

Но есть и более суровые санкции. Если заемщик нарушает условия кредитного договора, банк может потребовать досрочного возврата кредита. Закон дает право кредитору требовать всю сумму с процентами досрочно уже после 60 дней просрочки. Поэтому важно не допускать ее совсем или хотя бы попытаться заранее согласовать с банком возможность переноса платежа.