Как ИП посчитать налог на патенте.

Патентная система налогообложения, ПСН, — специальный налоговый режим, при котором ИП платит фиксированную сумму за год и освобожден от других налогов на доходы.

Компании этот режим применять не могут. Рассказываем, как предпринимателям работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности, которые устанавливают региональные власти . В основном это розница, общепит и услуги населению, например:

- Парикмахерские и косметические услуги.

- Ремонт жилья и других построек.

- Монтажные, электромонтажные, санитарно-технические и сварочные работы.

- Услуги дополнительного образования, например онлайн-курсы или репетиторство.

- Чеканка и гравировка ювелирных изделий.

- Проведение спортивных занятий.

- Экскурсионные услуги.

- Разработка компьютерных программ и баз данных.

Один предприниматель может купить патенты на несколько видов деятельности.

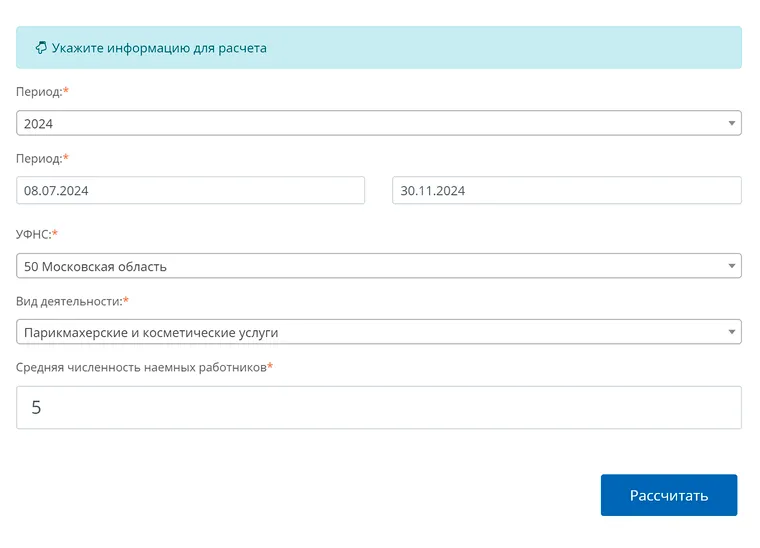

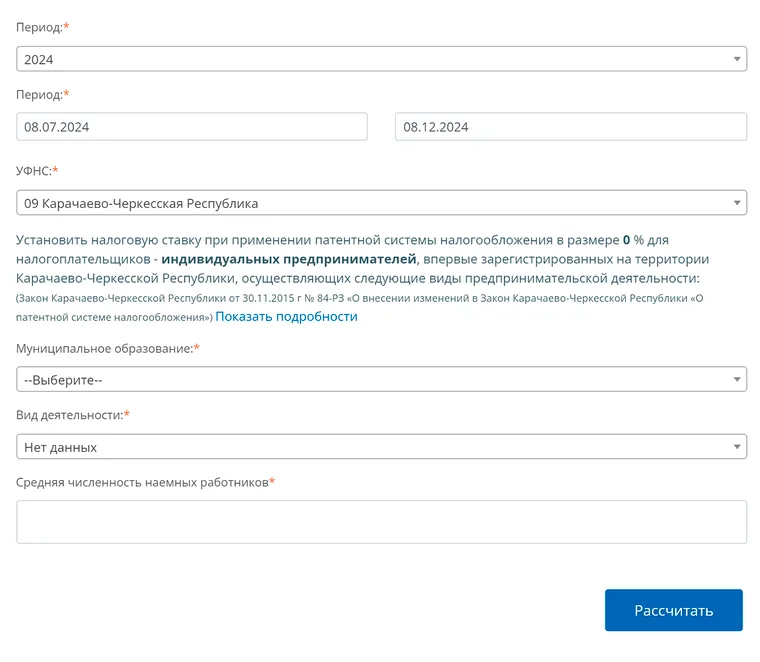

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой службы.

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

Общие требования:

- Годовой доход ИП — максимум 60 млн рублей. Для предпринимателя с несколькими патентами считают общую выручку. А если он совмещает ПСН с УСН, учитывают и доходы по упрощенке.

- До 15 сотрудников — в штате или по гражданско-правовым договорам.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот примеры:

- торговать в розницу через магазин или островок в ТЦ можно, а через маркетплейс — нет ;

- шить одежду по индивидуальным заказам людей можно, а по заказу компаний и ИП — нельзя;

- площадь торгового места или зала для общепита — не больше 150 м². При этом каждый регион может уменьшить допустимую площадь помещения — например, до 100 м²;

- нельзя применять ПСН, если продаете следующие товары, подлежащие обязательной маркировке: лекарства, обувь, шубы и другие изделия из натурального меха . Реализацию этих товаров надо переводить на ОСН или упрощенку. Другие маркируемые товары — например, фотоаппараты, шины, одежду, духи, молочную продукцию — продавать на патенте можно.

В 2024 году ИП не может применять ПСН, если он:

- Торгует оптом.

- Использует больше 20 собственных или арендованных автомобилей для перевозки грузов или пассажиров.

- Производит и/или продает ювелирные украшения и другие изделия из драгметаллов. С 2025 года этот запрет не будет распространяться на производителей и торговцев изделий из серебра.

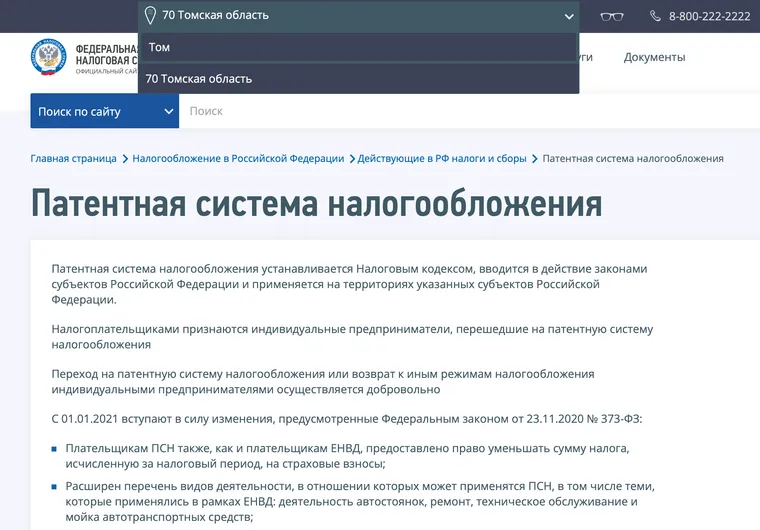

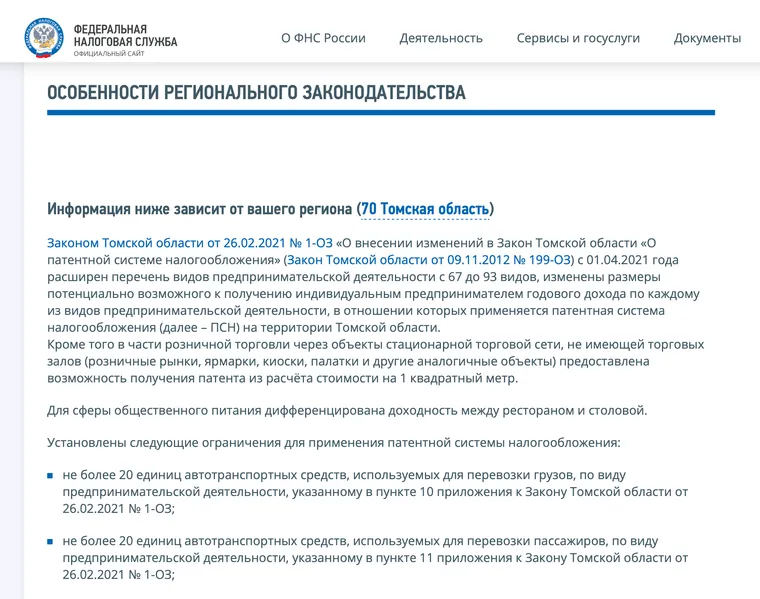

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой службы. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Стоимость патента зависит от вида деятельности и региона. Например, власти смотрят, сколько в среднем зарабатывают сапожники в Саратове, и из этого рассчитывают стоимость патента. Бывает, она различается даже в соседних городах одной области. Допустим, для сапожника без наемных работников в Саратове патент на пять месяцев в 2024 году стоит 2137 ₽, а для его коллеги в Энгельсе — 1709 ₽.

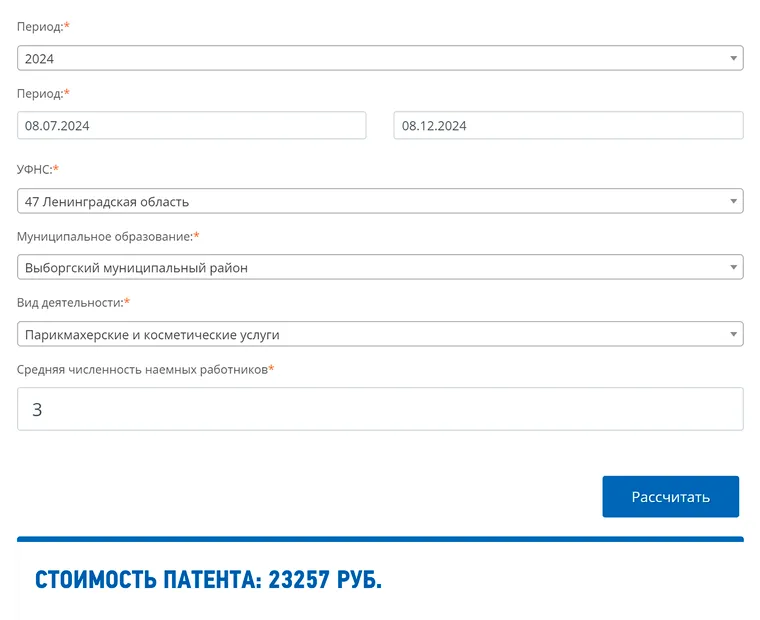

Для расчета цены патента есть специальная формула, но предпринимателям вникать не нужно: сервис «Расчет патента» показывает точную стоимость.

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы и когда нужно уплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе. Но для ИП, зарегистрировавшихся в 2025 году или позже, каникулы будут недоступны.

Страховые взносы на патенте

ИП на ПСН могут уменьшать стоимость патента :

- На страховые взносы за себя и за работников. Причем для уменьшения взносы за себя уплачивать необязательно. А вот за сотрудников — надо.

- На больничные работникам за первые три дня болезни.

ИП без работников может вычесть из стоимости патента всю сумму взносов за себя и уменьшить его вплоть до нуля.

Предприниматель с сотрудниками может уменьшить стоимость патента на взносы и больничные максимум наполовину.

Уведомление об уменьшении патента надо подать в ИФНС в любое время, но лучше — до оплаты патента.

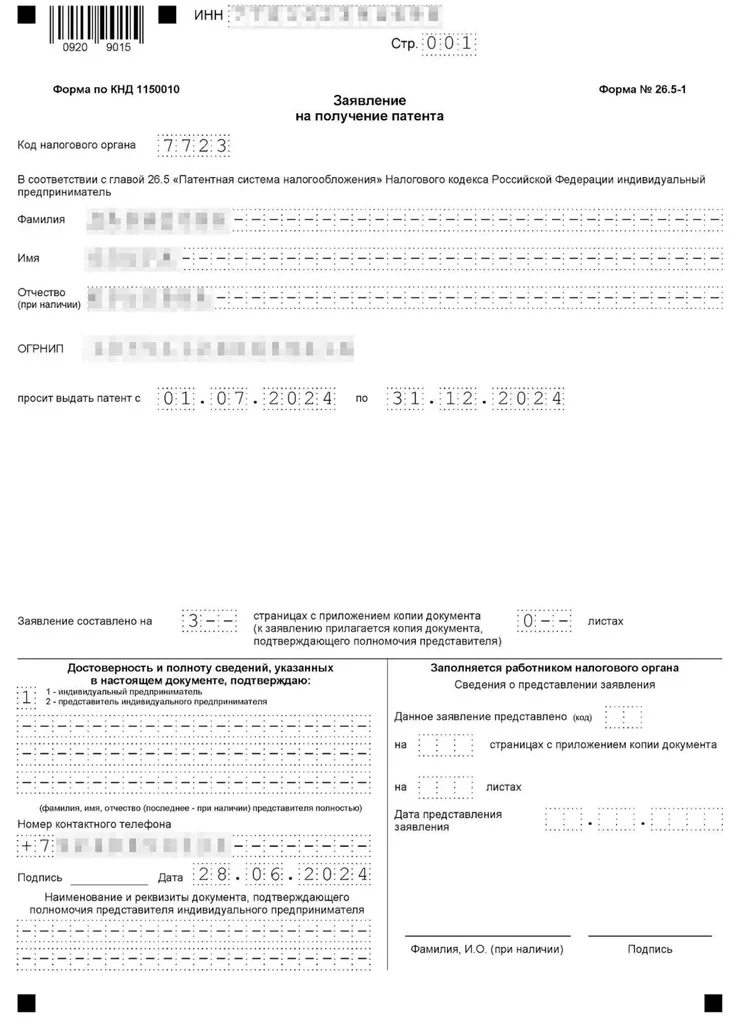

В течение пяти рабочих дней налоговая выдает патент, в нем будут указаны период действия патента, стоимость и срок оплаты.

Отказать в патенте могут по пяти причинам :

- Вида деятельности нет в региональном перечне.

- Указан неверный срок действия патента — например, он выходит за пределы календарного года.

- ИП уже работал на патенте в этом виде деятельности, но утратил на него право. А теперь подает повторно в этом же году.

- Есть долг за прошлый патент.

- Не заполнены обязательные пункты заявления.

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев в пределах календарного года.

Патент на срок от 1 до 6 месяцев нужно оплатить полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев оплачивают двумя транзакциями: треть суммы — в течение 90 календарных дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Общая стоимость патента с 1 января по 31 декабря 2024 года для ИП-фотографа из Москвы — 125 690 ₽. Треть суммы, 41 896,67 ₽, нужно было уплатить до 31 марта 2024 года, а остаток — 83 793,33 ₽ — следует внести до 31 декабря 2024 года.

С 2025 года будут новые правила: если ИП приобрел патент на срок более шести месяцев и крайний срок его оплаты — 31 декабря, но это выходной, срок сдвигают на 28 декабря.

При задержке платежа налоговая начислит пени за просрочку и пришлет требование об уплате. ИФНС может оштрафовать ИП, если предприниматель попытался сэкономить на патенте и занизил физический показатель, например площадь магазина или количество работников.

Учет и отчетность на ПСН

По закону любые ИП не обязаны вести бухгалтерский учет. Но на патенте они должны заполнять книгу учета доходов .

Книгу нужно вести по двум причинам:

- По ней налоговики могут проверить, не превысил ли предприниматель лимит по доходам.

- При утере права на патент показатели доходов из книги используют для перерасчета налогов по другой системе налогообложения.

ИП с патентом на разные торговые точки или несколькими патентами на разные виды деятельности может вносить все доходы в одну книгу — но только если сроки действия патентов совпадают. Отдельная книга нужна, если хотя бы у одного патента другой срок.

Сдавать декларацию на патенте не нужно.

ИП со штатными сотрудниками сдает дополнительную отчетность за них, как и любой работодатель.

Должен ли ИП на ПСН применять кассу — ККТ

При ПСН можно не пробивать чеки по некоторым видам деятельности . Это, например, изготовление ключей, ремонт мебели, услуги фотографа или дизайнера, остекление балконов, услуги экскурсовода. Но в рознице, общепите и перевозках онлайн-касса обязательна.

Когда ИП теряют право на применение ПСН

Предприниматели слетают с патента в трех случаях:

- Доходы ИП от видов деятельности на патенте с начала года превысили 60 млн рублей. При совмещении патента с УСН учитывают доходы от всего бизнеса — патентного и упрощенного.

- Сотрудников стало больше 15. При соблюдении этого лимита не учитываются работники, относящиеся к деятельности, при которой применяется УСН или ОСН.

- ИП нарушил другие условия применения ПСН. Например, торговал оптом, хотя патент был на розницу.

В этих случаях предприниматель обязан уведомить налоговую в течение 10 календарных дней после потери права на патент. Максимум через пять рабочих дней его снимут с учета и переведут на иной режим налогообложения до конца года. Налоги придется пересчитать.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на упрощенку. Повторно вернуться на патент можно только с начала следующего года, если устранить все нарушения.

Предприниматель, который решил закончить деятельность на патенте, должен заполнить другое заявление и передать его в налоговую. С учета снимут через пять рабочих дней.

Плюсы и минусы ПСН

Преимущество работы на патенте — его стоимость не зависит от фактического дохода. Применять этот режим выгодно, если реальный заработок будет намного больше потенциального. Другие плюсы:

- Не надо применять ККТ по многим видам деятельности.

- Не надо платить налог на имущество с недвижимости, задействованной в бизнесе, при условии, что она не включена в региональный перечень объектов, облагаемых по кадастровой стоимости.

- Можно совмещать с УСН.

- Возможность выбрать срок действия патента от 1 до 12 месяцев в пределах календарного года.

- Можно приобрести несколько патентов на разные виды деятельности или в разных регионах.

- Простой налоговый учет — достаточно вести книгу доходов, а декларация не нужна вовсе.

- Можно уменьшать патент на страховые взносы за себя независимо от их уплаты.

Среди минусов спецрежима:

- Он становится невыгоден, если ИП зарабатывает меньше предполагаемого регионом дохода. Заплатить все равно придется всю сумму патента.

- ИП с потенциальным доходом за предыдущий год более 300 000 ₽ должны уплатить с превышения дополнительный 1% взносов на пенсионное страхование. Но в это можно не вникать: налоговая сама посчитает допвзносы и покажет в личном кабинете ИП на сайте ФНС. Перечислить сумму надо не позднее 1 июля. И ее тоже можно вычесть из стоимости патента.

- Стоимость патента для ИП с работниками можно уменьшить максимум на 50%.