Как рассчитать налог, если выиграл, и когда можно не платить НДФЛ.

Если выиграете в лотерею, в казино, в букмекерской конторе или в рекламной акции, нужно будет заплатить налог на доходы физических лиц.

Размер налога зависит не от величины выигрыша, а от его источника. Расскажу, сколько платить в каждом случае и как правильно это сделать.

Минимальная сумма выигрыша в лотерею, облагаемого налогом

Налог за выигрыш до 4000 ₽ в год платить не нужно. Эти 4000 ₽ — своеобразный налоговый вычет. Суммируете все выигрыши в лотерею за год, отнимаете 4000 ₽ и с разницы платите НДФЛ.

За год вы дважды выиграли в лотереи по 500 ₽, всего — 1000 ₽. Это меньше 4000 ₽, поэтому налог платить не надо.

За год вы дважды выиграли в лотереи: 2000 ₽ и 8000 ₽. Суммарный выигрыш — 10 000 ₽. 10 000 ₽ − 4000 ₽ = 6000 ₽. С этой суммы вы и платите налог.

Ставка и размер налога на выигрыш

Большинство выигрышей налоговых резидентов РФ облагаются НДФЛ по ставке 13%. При выигрышах свыше 5 млн она увеличивается до 15%, в некоторых случаях составляет 35%, а для нерезидентов равна 30%. Дальше рассмотрю только налог для резидентов с выигрышем менее 5 млн рублей.

Выигрыш в букмекерской конторе — 13%. Ставка не зависит от того, где вы выиграли: в помещении легального российского букмекера, на их сайте или на сайте нелегальной российской или зарубежной букмекерской конторы.

Налоговая база зависит от суммы, которую вы снимаете со счета букмекера, — в законе эта сумма называется «выигрыш», так же буду называть ее и в статье. Сумму, которую внесли букмекеру, буду называть «депозит», а разницу между выигрышем и депозитом — «прибыль».

Если выигрыш меньше 4000 ₽ за год, налог не платите.

Если вы сняли свыше 4000 ₽, но меньше 15 000 ₽ за год, налоговая база — все, что вы суммарно получили, независимо от того, сколько поставили:

Налог = (Сумма снятий до 15 000 ₽ за год − 4000 ₽) × 13%

Чтобы заплатить налог, сложите все выплаты до 15 000 ₽ во всех конторах за год, отнимите от них 4000 ₽ и посчитайте 13%. Эту сумму вы должны государству.

Вот вы внесли на счет букмекера 5000 ₽. Играли успешно и увеличили сумму до 10 000 ₽. Ваша прибыль — 5000 ₽. Вы сняли эти деньги. Теперь, с точки зрения налоговиков, ваш выигрыш, или доход, — это 10 000 ₽. От них и рассчитывают НДФЛ. Государство не интересует, что половина этой суммы — ваши же деньги, которые вы внесли, чтобы начать играть.

Допустим, в этом году вы снимали еще 3000 ₽ и 7000 ₽. Общая сумма выплат — 20 000 ₽. Уменьшаете налоговую базу:

20 000 ₽ − 4000 ₽ = 16 000 ₽.

Вычисляете 13% от этой суммы:

16 000 ₽ × 13% = 2080 ₽.

Эту сумму придется заплатить независимо от того, сколько реально заработали. Вложения в расчет не идут.

Если вы сняли свыше 15 000 ₽, налоговой базой считается разница между суммой снятия и депозитом. Тогда контора становится налоговым агентом и сама считает НДФЛ, не по итогам года, а сразу при выводе средств. Вам отчитываться и платить не нужно .

Налог = (Сумма снятия − Депозит) × 13%

Закон неудачно называет депозит ставкой или интерактивной ставкой, а для самих ставок на спортивные события вводит термин «пари». Из-за этого игроки часто путаются при попытках посчитать НДФЛ. Суммы пари не имеют значения для налога — важно, сколько вы внесли и снимаете.

Например, игрок внес на счет в букмекерской конторе 100 000 ₽ — это его депозит. Потом он поставил 100 ₽ — это сумма пари. Коэффициент был высокий, но игрок неожиданно выиграл 20 000 ₽ — об этом налоговая даже не узнает.

Потом он снял эти 20 000 ₽ — и теперь они стали выигрышем для налоговой. На счету для продолжения игры остались 100 000 ₽ — это тоже налоговую не интересует. Букмекер вычтет из выигрыша депозит — 100 000 ₽. Налог равен 0.

Примеры и особенности уплаты НДФЛ за выигрыш в спортивных ставках мы разобрали в отдельной статье.

Выигрыш в казино — 13%. Здесь тоже ставка не зависит от того, выиграли ли вы в легальном казино в игорной зоне, в нелегальном офлайн-казино вне игорных зон, в российском или зарубежном интернет-казино.

Налоговая база тоже уменьшается на депозит — сумму, которую игрок внес в кассу или на счет казино в обмен на фишки или иную внутреннюю валюту. Как и в случае с букмекерами, речь идет именно о внесенных деньгах, а не о ставках:

Налог = (Выигрыш − Депозит – 4000 ₽) × 13%

Казино не рассчитывает и не удерживает налог, каким бы ни был выигрыш, но уведомляет налоговую о выданной и полученной суммах. Если по году получилась прибыль, налоговая считает НДФЛ и направляет игроку уведомление. Тот платит не позднее 1 декабря года, следующего за годом выдачи выигрыша .

Выигрыши в лотереях — 13%. Формула для расчета налога:

Налог = (Выигрыш − 4000 ₽) × 13%

Например, ваш суммарный выигрыш в двух лотереях — 10 000 ₽. Тогда налог будет считаться так: (10 000 − 4000) × 13% = 780 ₽.

Лотерею может организовывать только государство. Оно поручает провести ее оператору — компании с правом на такую деятельность . Операторов определяют Минфин или Минспорта, они же заключают с ними контракты и утверждают условия лотерей.

Если вы выиграли от 15 000 ₽, считать, декларировать и платить налог самостоятельно не нужно. Это сделает налоговый агент — оператор лотереи. Если выиграли меньше 15 000 ₽, но свыше 4000 ₽ — считаете и платите сами .

Не всегда легко понять, в лотерее ли вы участвуете. Например, за покупку в киоске мороженого могут дать билет для участия в розыгрыше. Похоже одновременно на лотерею и на рекламную акцию, а налоговые ставки в этих случаях разные. Поясню, как их отличать.

На лотерейном билете обязательно указывают название министерства, наименование оператора и номер и цену билета. Если на вашем билете этой информации нет, он не лотерейный.

Часто производители и торговые сети проводят похожие розыгрыши призов в рекламных целях. Например, чтобы увеличить продажи или рассказать о новом товаре. Тогда налог на выигрыш будет не 13%, а 35%.

Призы в рекламных акциях — 35% от их суммы или стоимости. Налог будет считаться по такой формуле:

Налог = (Выигрыш − 4000 ₽) × 35%

В этом случае организация или предприниматель, проводившие акцию, — налоговые агенты. Они должны сами определить величину дохода и заплатить за вас налог при условии, что выигрыш денежный .

Обычно организаторы акций сразу учитывают НДФЛ, и вы получаете обещанный приз целиком: от вас не требуют отдать 35% приза деньгами. Если выигрыш денежный, его изначально увеличивают на НДФЛ.

Скажем, вы выиграли 10 000 ₽, но в документах будет 15 385 ₽. Налог по ставке 35% — это 5385 ₽: 15 385 × 35%.

К выплате на руки остаются 10 000 ₽ (15 385 ₽ – 5385 ₽), которые вам и обещали. Для упрощения я опустил вычет в 4000 ₽ — главное, чтобы вы поняли идею.

Если же главный приз неденежный, рекламодатели добавляют к нему денежную часть, за счет которой и платят НДФЛ. На руки денег вы не получите — они полностью уйдут на налог за обе части.

Например, вы купили творог, зарегистрировали промокод и выиграли поездку в Кению. Сеть супермаркетов, которая придумала акцию, определила стоимость поездки в 1 млн рублей — это неденежная часть. Дополнительно организаторы дают 540 тысяч деньгами, но все они уходят государству как НДФЛ, а вы ничего никому не должны и едете в Кению.

Расчеты с бюджетом вас не касаются, и проверять их не обязательно. Но для наглядности покажу, как сеть расплатится за вас с налоговой. Материальная часть плюс денежная часть — это налоговая база:

Организаторы акции попросят у вас заявление, что в течение года вы не вычитали 4000 ₽. Если представите документ, сеть вычтет сумму из налоговой базы и заплатит в бюджет 35%. Если не представите, заплатят без вычета.

Налог с материальной части:

1 000 000 × 35% = 350 000 ₽.

Налог с денежной части, если ранее не пользовались вычетом:

(536 308 − 4000) × 35% = 186 308 ₽.

Денежная часть за вычетом налога — 350 000 ₽. Эти 350 000 ₽ организаторы отдадут как НДФЛ за неденежную часть, и вы поедете в Кению, полностью рассчитавшись с бюджетом за выигрыш.

Налог с денежной части, если ранее пользовались вычетом:

538 462 × 35% = 188 462 ₽.

Денежная часть после уплаты налога снова равна 350 000 ₽, и они уходят в счет налога за неденежную часть. Получилось, что для награждения вас поездкой за 1 000 000 ₽ организатор заплатил в бюджет не 35%, а около 54%, потому что 538 462 ₽ составляет почти 0,54 от миллиона.

Организатор рекламной лотереи с неденежным призом вправе, а не обязан использовать такую схему. Потому он может переложить заботы по уплате НДФЛ на получателя выигрыша. Тогда организатор подаст в налоговую справку о доходах получателя приза с исчисленным, но не удержанным налогом по ставке 35% до 25 февраля года, следующего за годом вручения приза. Ближе к осени налоговая пришлет победителю розыгрыша уведомление на уплату НДФЛ. Внести деньги нужно будет до 1 декабря.

Выигрыш в иностранной лотерее — 13%. Налог здесь считается по стандартной формуле:

Налог = (Выигрыш − 4000 ₽) × 13%

Если купили лотерейный билет другого государства, возможно, по законам той страны вы обязаны что-то заплатить с выигрыша как иностранец. Но платить НДФЛ в наш бюджет тоже надо: доходы от лотерей не подпадают под действие соглашений об избежании двойного налогообложения .

Выигрыш автомобиля. Ставка зависит не от того, что именно вы выиграли, а от того, во что играли. Если автомобиль получили по итогам участия в соревновании или шоу нерекламного характера, заплатить нужно 13% от его стоимости. Если получили как приз в рекламной акции — 35%.

Как организаторы обычно в таких случаях платят налог за победителей, мы уже разобрали выше.

Доходы за участие во многих крупных спортивных соревнованиях вообще не облагаются налогом. Например, спортсмены не платят НДФЛ за автомобили, которые государство или организаторы соревнований вручают за выступления на Олимпиаде, чемпионате мира или Европы .

Как сообщить о выигрыше

Отчитываются за выигрыш через налоговую декларацию 3-НДФЛ. Это не всегда обязательно: во многих случаях за вас отчитываются налоговые агенты. Эти случаи мы перечислим ниже.

Куда подавать декларацию. Декларацию подают в налоговую инспекцию по месту жительства или в личном кабинете налогоплательщика.

Срок подачи декларации — до 30 апреля следующего года. Если выиграли что-то в 2023 году, декларацию подаете не позднее 2 мая 2024 года, потому что 30 апреля сделали выходным за счет переноса рабочего дня на 2 мая.

Порядок уплаты налога на выигрыш

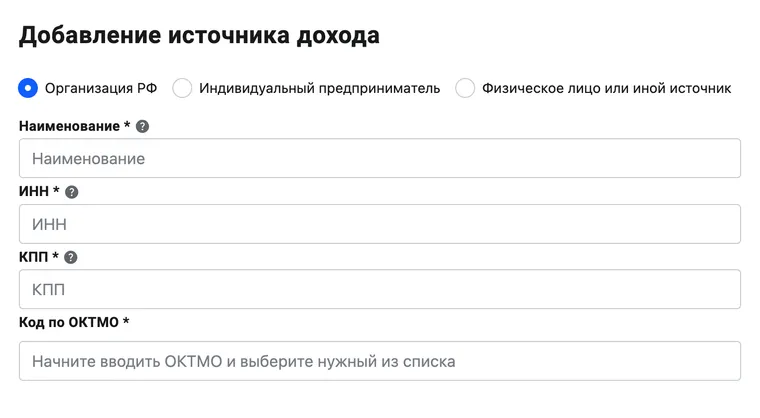

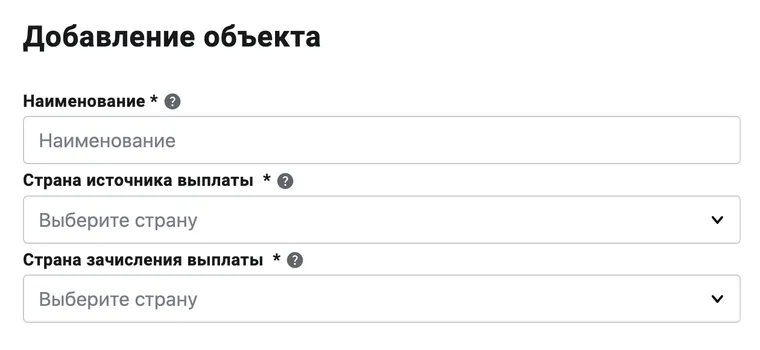

Когда заполняете декларацию, выигрыши в российских лотереях, казино и букмекерских конторах следует показать в приложении 1 «Доходы от источников в Российской Федерации», в иностранных — в приложении 2 «Доходы от источников за пределами Российской Федерации».

Подать декларацию нужно до 30 апреля следующего года, а заплатить налог — до 15 июля. Если выиграли что-то в 2023 году, заплатите не позднее 15 июля 2024 года.

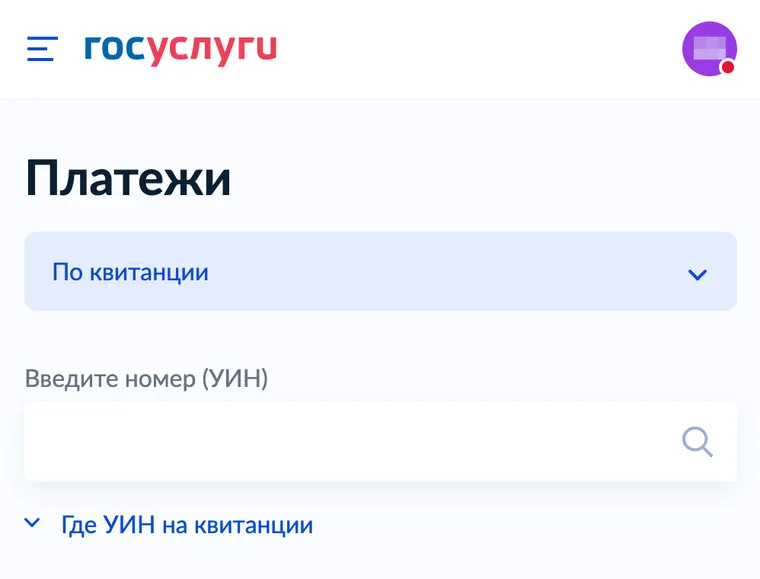

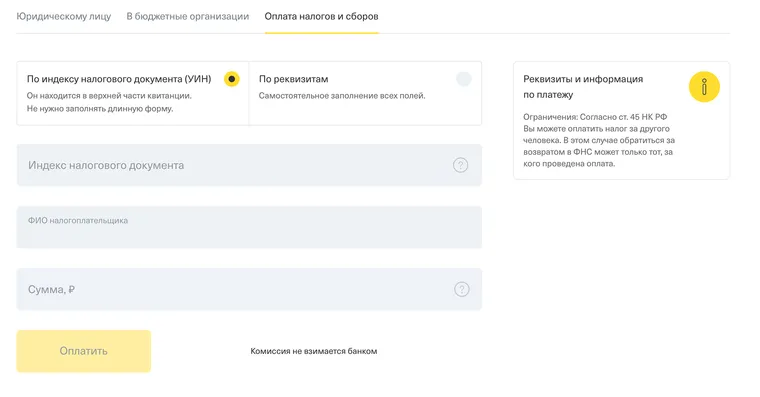

Уплатить можно по-разному:

- через личный кабинет на сайте ФНС;

- при помощи специального сервиса ФНС, который автоматически сформирует платежное поручение. Его можно оплатить электронно на сайте ФНС, через госуслуги или на сайте Т-Банка;

- в любом отделении банка по бумажному платежному поручению. Для этого распечатайте платежное поручение, которое вам сформировал сервис ФНС.

Что делать, если выигрыш оказался слишком крупным

Для выигрышей больше 5 млн рублей ставка 13% вырастает до 15%. НДФЛ считают так:

Налог = 650 000 ₽ + 15% с превышения над 5 000 000 ₽

Получается прогрессивное налогообложение. Сначала берут 13% от 5 миллионов — это и будет 650 000 ₽, а для остальной части ставка уже выше.

Другие правила те же, что и для ставки 13%. В рекламных акциях ставка и так 35% и не зависит от размера приза.

Раз выигрыш свыше 15 000 ₽, возможно, вам не придется за него отчитываться и платить налог самостоятельно. За вас сделают это, если вы выиграли в российскую лотерею или в легальной букмекерской конторе. Организаторы рекламных акций отчитаются за вас независимо от размера выигрыша.

Вы выиграли в лотерею 1 000 000 ₽. Сдавать декларацию и платить не придется, организатор лотереи — налоговый агент. Он выплатит вам чуть больше 870 000 ₽ с учетом вычета 4000 ₽ и отчитается перед налоговой.

Вы выиграли джекпот в казино — 10 000 000 ₽. Казино подаст сведения об этом и сумме, которую вы внесли в его кассу. Вам придет уведомление из налоговой, по которому вы заплатите до 1 декабря года, следующего за годом выигрыша. Поэтому лучше сразу откладывать суммы НДФЛ и не трогать до момента уплаты. Например, открыть накопительный счет: тогда еще подзаработаете на процентах.

Можно ли не платить налог или уменьшить его

Если ваши выигрыши или стоимость полученных призов меньше 4000 ₽ за год, НДФЛ платить не нужно — это сумма, которая не облагается налогом. Если получили больше, из выигрышей можно вычесть эти 4000 ₽.

Нужно ли платить налог за выигрыши свыше 4000 ₽, зависит от того, где и сколько вы выиграли. Иногда за вас платят налоговые агенты — они вычтут НДФЛ при выплате. Но в некоторых случаях налог нужно платить самостоятельно.

Когда надо самостоятельно заплатить НДФЛ за выигрыш и когда его заплатит агент

| Где выиграли | Надо платить самостоятельно | Платит налоговый агент |

|---|---|---|

| Российские лотереи | 1. Выиграли 4000—15 000 ₽ за год. 2. Суммарно выиграли свыше 15 000 ₽ за год, но каждый разовый выигрыш был меньше 15 000 ₽. | Выиграли свыше 15 000 ₽ за раз. Налоговый агент — организатор лотереи. |

| Иностранные лотереи | Выиграли свыше 4000 ₽ за год | Таких случаев нет |

| Легальные букмекеры — члены российских СРО | 1. Вывели со счетов 4000—15 000 ₽ за год. 2. Вывели суммарно свыше 15 000 ₽ за год с разных букмекеров, но каждый отдельный вывод средств был меньше 15 000 ₽. | Вывели со счета букмекерской конторы свыше 15 000 ₽. Налоговый агент — контора. |

| Нелегальные букмекеры | Вывели со счетов свыше 4000 ₽ за год | Таких случаев нет |

| Казино | Выиграли свыше 4000 ₽ за год. При этом сумма, которую внесли, меньше той, которую забрали у казино. Самостоятельно рассчитывать и декларировать не придется — налоговая пришлет уведомление с суммой НДФЛ по данным казино | Таких случаев нет |

| Рекламные акции и другие источники | Приз натуральный, без денежной части, которая покрыла бы налог. Вы получите уведомление из налоговой | Приз денежный или включает денежную часть |

Выигрыши в лотерею нельзя уменьшать на цену билета и тем более на проигранные в том же году суммы.

Игрок в течение года потратил на лотереи 10 000 ₽. Несколько раз выигрывал, в сумме получилось 5000 ₽. Хотя на самом деле он в минусе, ему придется еще заплатить государству: (5000 − 4000) × 13% = 130 ₽.

Стандартные, имущественные и социальные налоговые вычеты к выигрышам от азартных игр и лотерей не применяют.

Ответственность за неуплату налога

Если не платить НДФЛ, то при значительных выигрышах недоимка может повлечь уголовную ответственность. Крупным считается налоговый долг, равный 2,7 млн рублей без привязки к годам

Минимальное наказание — штраф в 100 тысяч рублей, максимальное — тюрьма на год. Если добровольно заплатить недоимку, пени и штраф, на первый раз от наказания освободят.

Если же недоимка по НДФЛ не дотягивает до уголовной статьи, налоговый штраф — 20% от суммы или 40%, если налоговики докажут, что не платили умышленно. Отдельно оштрафуют за непредставление деклараций по НДФЛ: начислят 5% от неуплаченной в срок суммы налога за каждый полный или неполный месяц просрочки, но не более 30% недоимки и не менее 1000 ₽ .

Сам НДФЛ взыщут в любом случае: и при уголовном преследовании, и при налоговом.

Как считать налог на выигрыш

Мы обобщили все способы расчета НДФЛ с выигрышей свыше 4000 ₽. Получилось три варианта.

Варианты расчета налога на выигрыш свыше 4000 ₽

| Формула | В каких случаях применяется | Кто рассчитывает и платит |

|---|---|---|

| Налог = Выигрыш × 13% | Российские лотереи | 1. При выигрыше до 15 000 ₽ — игрок. 2. При выигрыше от 15 000 ₽ — организатор лотереи |

| Иностранные лотереи | Игрок | |

| Легальные букмекеры при выигрышах до 15 000 ₽ за раз | Игрок | |

| Нелегальные букмекеры | Игрок | |

| Соревнование или шоу без рекламных целей | Организатор мероприятия. Если организатор не может удержать НДФЛ — платит обладатель приза | |

| Налог = (Выигрыш − депозит) × 13% | Легальные букмекеры при выплатах свыше 15 000 ₽ | Букмекер |

| Казино | Рассчитывает налоговая по данным казино. Платит игрок | |

| Налог = Выигрыш × 35% | Рекламные акции | Организатор акции. Если организатор не может удержать НДФЛ — платит обладатель приза |