Содержание

Если вы ИП или руководитель ООО, налоговая инспекция иногда присылает вам требования.

Они бывают двух видов. Во-первых, налоговики могут потребовать что-то заплатить, это требование об уплате налога. Во-вторых — ответить: пояснить или представить документы. Требования что-то пояснить часто бывают непонятными: например, нужно объяснить расхождение в 4 млн рублей при сумме декларации 3 млн. А иногда требуют просто принять к сведению какую-то информацию.

Я 19 лет работаю бухгалтером — сначала по найму, а теперь как ИП. Консультирую предпринимателей и веду учет. В статье расскажу, как отвечать на требования налоговой что-то пояснить или представить документы и почему делать это обязательно.

Зачем налоговая требует пояснения или документы

ИФНС может прислать требование, если у нее возникли к вам вопросы в следующих ситуациях.

Во время налоговой проверки. Она может быть выездной, то есть на территории налогоплательщика, или камеральной — когда ИП или ООО сдает декларацию, а налоговики проверяют ее у себя. Если ИФНС что-то непонятно, придется объясняться. Например, если в отчетности написано одно, а в документах, которые есть у налоговой, — другое.

Когда проверяют какую-то компанию или ИП и, чтобы подтвердить информацию, опрашивают контрагентов. Например, предприниматель в своем магазине продает печенье, которое покупает на кондитерской фабрике. У этой фабрики идет выездная налоговая проверка за 2021—2023 годы, поэтому ИП присылают требование представить в налоговую все накладные на печенье за этот период.

Когда проверяют конкретную сделку вне налоговых проверок. Например, фирма купила нежилое помещение. Налоговая инспекция считает, что продавец не уплатил положенные налоги, и проверяет именно эту сделку, запрашивая документы у продавца и покупателя.

Когда надо ответить на требование

Как присылают требования. Требование из ИФНС может прийти по почте или электронно. А иногда его даже вручают лично: например, когда предпринимателя вызывают в налоговую и уже там отдают требование. У требований во время камеральной проверки есть свои особенности — о них расскажу ниже.

Если организация или ИП сдает отчетность через интернет, то требование придет электронно. Обычно, если предприниматель или компания ведет электронный документооборот, операторы ЭДО сами сообщают о требовании по смс или электронной почте, чтобы оно не потерялось.

Если у организации или ИП есть личный кабинет налогоплательщика, требование может прийти туда. Оно считается переданным на следующий день после того, как налоговая инспекция разместила его в личном кабинете налогоплательщика.

Сроки на ответ. После того как пришло электронное требование, есть 6 рабочих дней, чтобы отправить квитанцию о приеме. Если этого не сделать, через десять дней ИФНС заблокирует расчетный счет.

Когда налогоплательщик отправит квитанцию, начинает течь срок исполнения требования. Для представления документов это пять или десять рабочих дней, для пояснений — пять рабочих дней. Этот срок указан в требовании. Все сроки считаются в рабочих днях.

Если требование выслали обычной почтой, оно считается полученным на шестой день после отправки. Возможные задержки на почте — проблема налогоплательщика.

Если налоговики вручают требование лично, то делают это под подпись — надо расписаться в экземпляре ИФНС, подтвердив, что вы требование получили. С этого момента начинает течь срок представления документов.

Получается, электронная отчетность дает налогоплательщику дополнительные 6 рабочих дней, чтобы подготовить ответ. Вот как это работает: когда получите электронное требование, можно открыть его, прочитать и скачать себе, но не отправлять сразу квитанцию о приеме — а сделать это строго на 6 рабочий день со дня получения требования. Если отправить квитанцию сразу же, начнет течь срок представления документов и дополнительных 6 рабочих дней не будет.

Как продлить срок для ответа. Можно письменно попросить ИФНС об отсрочке. Сделать это надо максимум на следующий рабочий день после дня, когда получите требование.

Просьбу об отсрочке составляют по утвержденной ФНС форме — в виде уведомления о невозможности представить документы или информацию в срок. Можно отправить просьбу через интернет или отнести лично — важно, чтобы был документ, подтверждающий отправку: подпись инспектора, который принял уведомление, или квитанция оператора ЭДО.

Основанием для отсрочки может быть командировка или болезнь руководителя. Или то, что налогоплательщику надо копировать много документов.

Предоставить отсрочку — право налоговой инспекции, а не обязанность. Поэтому отсрочку могут и не дать.

Что будет, если не ответить

Если проигнорировать требование о представлении документов, грозит штраф — 200 ₽ за каждый непредставленный документ о своей деятельности.

Если не представить документы или пояснения по встречной проверке, штраф составит 10 000 ₽, а при запросе документов о конкретной сделке — 5000 ₽.

Если не дать пояснения в любых других случаях, оштрафуют на 5000 ₽. А если в течение года повторно проигнорировать такое требование ИФНС, штраф вырастет в четыре раза — до 20 000 ₽.

Если налоговики попросили пояснить или уточнить налоговую декларацию и вы ее уточнили — этого достаточно, дополнительные письма можно не писать. Но если не уточнить декларацию или не объяснить письменно, что в ней все верно, — грозит штраф. Игнорировать требования налоговой — дорогое удовольствие, поэтому отвечать на них надо обязательно.

Как правильно отвечать

На требование что-то пояснить надо ответить письменно. Еще нужно зафиксировать, что ответ передан в налоговую, — квитанцией оператора электронного документооборота или подписью и штампом инспектора. К пояснениям можно приложить подтверждающие документы, но это необязательно.

Если требование поступило во время камеральной проверки декларации по НДС, то пояснения надо передать электронно по утвержденному ФНС формату.

Порядок представления остальных документов по требованию налоговой в электронной форме установлен приказом ФНС от 16.07.2020 № ЕД-7-2/448. Ответ на требование надо составить в электронной форме по формату ФНС. Если этот документ — просто пояснения, то их надо напечатать на бумаге, подписать и отсканировать в формате PDF, JPG, TIF или PNG. Скан документа надо прикрепить к ответу на требование по форме 1184002 «Документ, необходимый для обеспечения электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах» и отправить в налоговую инспекцию.

В остальных случаях пояснения можно составить в свободной форме и передать в инспекцию лично или по почте. Это относится и к требованию налоговой представить документы.

На требование представить документы. Когда ИФНС просит документы, надо представить их копии, заверенные налогоплательщиком. Не надо отдавать оригиналы: налоговики не будут копировать их за свой счет. Они вправе ознакомиться с оригиналами, но не более того.

На каждой бумажной копии должно быть написано «копия верна», дата, должность, подпись и расшифровка подписи того, у кого есть право заверять документы. Документы ИП может заверять сам предприниматель, ООО — руководитель фирмы. Они могут передавать свое право подписи по доверенности.

Многостраничные документы нужно прошить и заверить одной надписью в месте прошивания. Есть и другие правила, — им посвящено приложение 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Документы надо передавать по описи, чтобы было доказательство, что вы обязанность выполнили. Если передаете документы в ИФНС лично, в описи должен расписаться сотрудник инспекции. Если отправляете почтой, опись подписывает оператор почтовой связи. Если электронно, то оператор ЭДО формирует электронную квитанцию.

Через ЭДО можно отправить электронные документы — те, что изначально были в электронном виде и подписаны электронной подписью, или сканы бумажных документов, заверенные ЭП.

Так процесс должен выглядеть в идеале. Но иногда налоговая хитрит или пишет в требовании то, что трудно понять и на что еще труднее ответить. Вот какие могут быть сложности с требованиями от налоговой и как на них реагировать.

Налоговая нарушила сроки

Как должно быть. Если требование пришло по результатам камеральной проверки декларации, срок ответа на него — пять рабочих дней. Такое требование приходит, если налоговики считают, что в декларации ошибки, противоречия и несоответствия имеющейся у них информации. Тогда ИФНС потребует дать пояснения или исправить декларацию.

Есть еще несколько поводов для требований от налоговой по закону. Например:

- Уточненная декларация, в которой уменьшена сумма налога к уплате.

- Декларация, в которой заявлен убыток.

- Декларация по НДС или акцизам с суммой налога к возмещению.

Ограничения по срокам есть не только у налогоплательщика, но и у ИФНС. Она вправе направлять требования в рамках камеральной проверки в течение 3 месяцев со дня, когда компания или ИП представит декларацию или расчет. Исключение — когда требование направили в рамках дополнительных мероприятий налогового контроля.

Провести дополнительные мероприятия вправе руководитель налоговой инспекции в ходе проверки. Это возможно, например, если нужны еще какие-то доказательства нарушения налогового законодательства. Тогда могут запросить дополнительные документы за пределами трехмесячного срока.

Декларацию по НДС налоговики проверяют в течение 2 месяцев, но этот срок могут продлить до 3 месяцев — также по решению руководителя инспекции.

Если ИФНС пропустила срок, выставлять требование она не вправе.

Как бывает. Иногда налоговая инспекция пропускает трехмесячный срок камералки, а потом спохватывается и хочет задать какой-нибудь вопрос о прошедшем периоде.

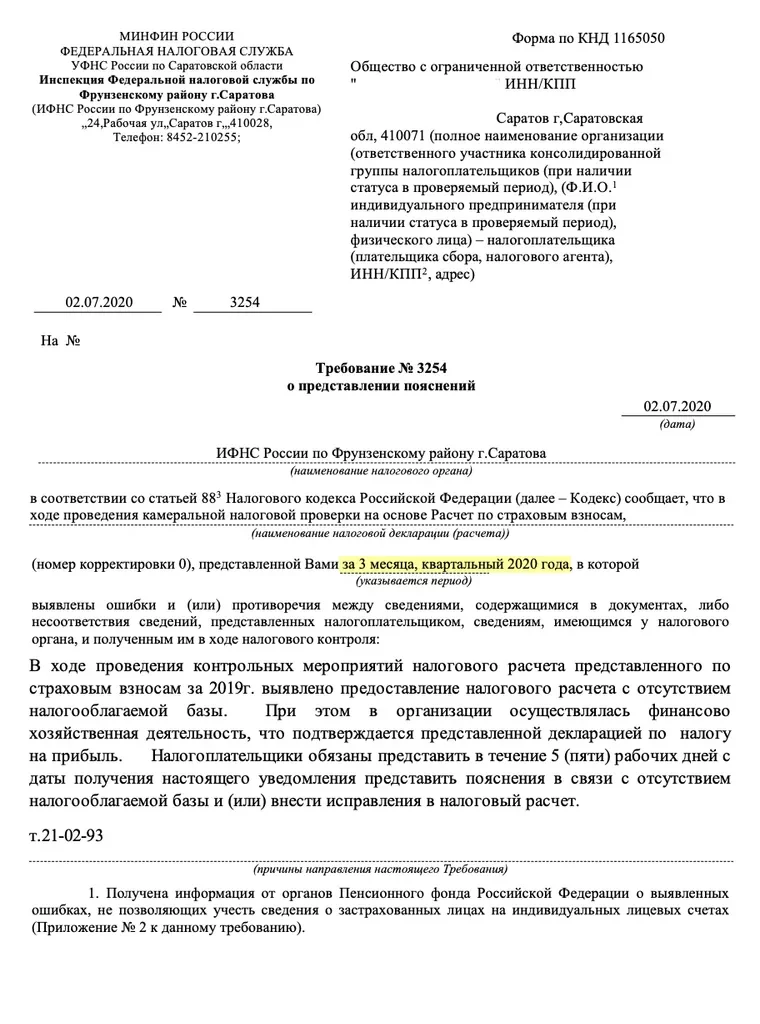

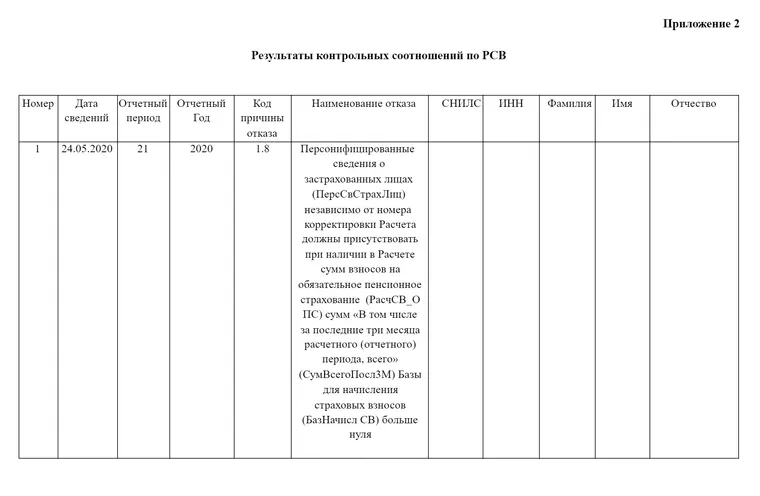

Например, у одного ООО произошла такая история. Организация не вела деятельность, в штате числился единственный учредитель — генеральный директор. Зарплата не начислялась, ведь деятельность не вели и директор был в отпуске за свой счет.

За 2019 год компания сдала нулевую форму расчета страховых взносов, РСВ, так как начислений взносов с зарплаты директора не было. Организация была на общей системе налогообложения, поэтому за этот же год сдала декларацию по налогу на прибыль. В ней был внереализационный доход — списание старой задолженности с истекшим сроком давности, не востребованной кредитором. ООО обязано включить ее в доходы и исчислить налог на прибыль, что компания и сделала.

Налоговой инспекции это показалось подозрительным: доход есть, а зарплату не начисляли. Задать этот вопрос вовремя можно было в течение 3 месяцев со дня сдачи РСВ или декларации по налогу на прибыль за 2019 год. Но налоговики срок пропустили. Поэтому они пошли на маленькую хитрость.

После первого квартала 2020 года организация, как положено, сдала очередные расчеты и декларации, в том числе РСВ с нулевыми показателями. В срок для камеральной проверки РСВ за первый квартал 2020 года инспекция прислала требование, в заголовке которого запрашивала пояснения по РСВ за этот квартал. А в тексте требования речь шла о 2019 годе, который ее интересовал на самом деле.

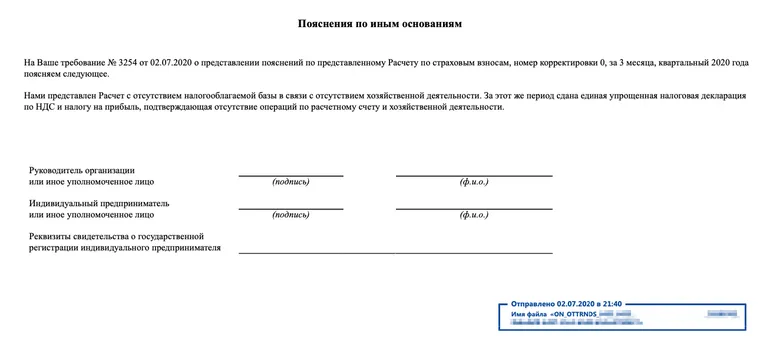

Как отвечать на требование. Не надо поддаваться на провокацию. Спрашивали про первый квартал 2022 года — отвечать можно только про него. Главное — ответить.

Естественно, в этот период у компании никаких расхождений уже не было, поэтому она так и написала.

В требованиях по результатам камералки есть еще одна тонкость. Если подать уточненную декларацию или расчет, камеральная проверка первоначальной декларации прекращается, начинается камералка новой. Срок при этом начинает течь заново — со дня сдачи уточненной декларации. То есть сдали уточненную декларацию — продлили срок камеральной проверки.

Еще во время камералки налоговые инспекторы могут требовать пояснения, но не вправе требовать документы. Если только это прямо не предусмотрено налоговым кодексом: например, могут требовать счета-фактуры при камеральной проверке декларации по НДС с суммой налога к возмещению. Поэтому документы к пояснениям, как правило, прикладывать не нужно — достаточно письменно ответить на вопрос.

В требовании указаны странные суммы

Как должно быть. Налоговая инспекция должна запрашивать пояснения, только если обнаружит какие-то ошибки и несоответствия. Какие именно — должно быть указано в самом требовании.

Как бывает. Чаще всего из текста требования хорошо понятно, что именно случилось и почему запрашивают пояснения. Но бывает и иначе.

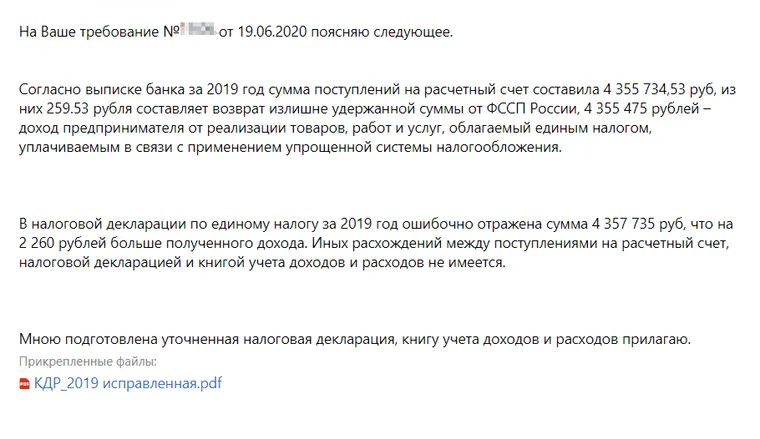

Так, предприниматель на упрощенке сдал налоговую декларацию с суммой дохода 4 357 735 ₽. Все доходы он получил на расчетный счет в банке. Через некоторое время ему пришло требование пояснить расхождение в 4 172 508,53 ₽ между декларацией и поступлениями на расчетный счет.

Расхождение — это разница между декларацией и суммой, которую ИП получил через банк. В какую сторону — инспекция не написала. Тут возможны два варианта:

- расхождение в меньшую сторону. То есть, по мнению ИФНС, предприниматель получил на расчетный счет 4 357 735 ₽ − 4 172 508,53 ₽ = 185 226,47 ₽;

- расхождение в большую сторону. То есть налоговая считает, что предприниматель получил 4 357 735 ₽ + 4 172 508,53 ₽ = 8 530 243,53 ₽.

Во втором случае разница огромная.

Как отвечать на требование. В первую очередь надо проверить свою декларацию и документы, из которых вы брали суммы для нее. На УСН это книга учета доходов и расходов и банковская выписка — та, что выдал банк, а не автоматически загруженная в программу учета.

В итоге предприниматель выяснил, что в поступлениях на расчетный счет оказалась одна сумма, которая не была доходом и не облагалась налогом. Это возврат денег из бюджета, примерно 200 ₽. А еще облагаемый доход был завышен на 2 тысячи. Последнее произошло из-за того, что приход денег задублировался в учетной программе при автоматической выгрузке, а данные учета не сверили с выпиской из банка.

Чтобы исправить ошибку, можно подать уточненную декларацию. Подавать уточненку, если сумма налога завышена, — право, а не обязанность налогоплательщика. Если уточненную декларацию вы решили не подавать, достаточно просто ответить на требование.

Предпринимателю повезло, что он завысил доход в декларации по сравнению с реальным, а не занизил его. Иначе пришлось бы заплатить штраф — обычно 20% от неуплаченной суммы — и пени. Тогда сдавать уточненную декларацию было бы обязательно.

В итоге предприниматель ответил налоговой, что расхождения совсем небольшие — 2 тысячи. Выяснять, почему в требовании спрашивают про 4 млн, необязательно. Главное — ответить по существу.

ИФНС запрашивает личные документы

Как должно быть. Требование могут прислать в рамках проверки контрагента — это так называемая встречная налоговая проверка, встречка. По ней просят документы, которые подтверждают сделки с каким-то одним контрагентом. Если с ним было мало взаимоотношений, то ответить просто. Если встречка прилетела по ключевому поставщику или покупателю — придется много копировать.

Сроки сдачи документов по встречной проверке — пять рабочих дней. К требованию о представлении документов во время встречки прикладывают копию поручения налоговой, что проверяет контрагента. Запросить могут договоры, счета, акты выполненных работ, акты сверок, оборотно-сальдовые ведомости компании и другие документы.

Как бывает. Я ИП уже много лет — и однажды получила в рамках встречной проверки требование представить счет, договор, акты приемки-сдачи услуг, акты сверки и платежные поручения по контрагенту-организации.

Казалось бы, ничего особенного, если не знать, о какой сделке идет речь. У контрагента, которого проверяла налоговая, я заказывала надгробный памятник на могилу бабушки. Сделка не была связана с предпринимательством. Но поскольку у меня статус ИП — налоговики увидели это по ИНН, — мне направили требование как предпринимателю.

Памятник я заказывала в интернет-магазине, оплачивала личной картой — документов по сделке, кроме квитанции об оплате, у меня не было.

Как отвечать на требование. Налоговая инспекция вправе запрашивать информацию для проверки не только у налогоплательщиков, но и у других лиц. Но если сделка личная, обычный гражданин не обязан составлять и хранить документы по ней.

Даже если вы ИП, требовать у вас могут только документы, что служат основанием или подтверждением начисления или уплаты налогов и сборов, а также подтверждают расходы.

Поэтому на требование я ответила, что заказ у организации делала в личных, а не в предпринимательских целях. Акт приемки-сдачи работ не подписывала.

В требовании нет требования

Как должно быть. Налоговая инспекция может писать письма: рассылать информационные сообщения, напоминать о сроках уплаты налогов, пояснять свое мнение. Это справочная информация для налогоплательщика. На такие письма отвечать не надо.

Как бывает. Почему-то иногда вместо писем налоговая предпочитает присылать требования.

Например, один предприниматель нанимал работников, платил им зарплату и сдавал все положенные отчеты, включая расчет по страховым взносам. Потом работники уволились, а предприниматель продолжил сдавать отчеты, но уже с нулевыми показателями, — на всякий случай, чтобы не получить штраф за непредставление отчетности.

Налоговая решила разъяснить предпринимателю, что сдавать нулевой РСВ ему не надо. Но оформила это требованием.

Как отвечать на требование. Получить такой запрос гораздо приятнее, чем любой другой. Ведь здесь предпринимателя освобождают от части ежеквартальной рутины. Главное — на радостях не забыть, что на требование надо ответить. Отправить квитанцию, написать ответ и послать его в налоговую — обязанность налогоплательщика. Она не зависит от того, что написано в требовании.

Предприниматель ответил так: «Нулевой расчет по страховым взносам обязуюсь не сдавать».

Запомнить

- Отвечать на требования обязательно, что бы там ни было написано. Если не ответить, грозит штраф.

- Если требование направлено почтой, оно считается полученным на шестой рабочий день — независимо от того, получили вы его на самом деле или нет.

- Если требование пришло в личный кабинет налогоплательщика, оно считается полученным на следующий рабочий день, и неважно, видели вы его или нет.

- Если требование пришло через интернет или систему ЭДО, нужно отправить в ИФНС квитанцию в течение шести рабочих дней. Со дня отправки квитанции начинает течь срок представления документов или пояснений — пять или десять рабочих дней.

- Можно попросить об отсрочке, если есть уважительные причины. Но отсрочку могут и не дать.

- Документы в ИФНС надо сдавать в виде копий, заверенных налогоплательщиком, с описью и под подпись о получении. Если передаете через интернет, оператор ЭДО сформирует квитанцию.

- У ИФНС есть срок для запроса документов. По камеральной проверке — 3 месяца со дня представления декларации или расчета. За пределами этого срока требовать документы налоговики не вправе.

- Чтобы требовать пояснения, должны быть причины — несоответствия или ошибки. На такое требование надо ответить или уточнить декларацию или расчет. Если налоговая база занижена, уточненку сдавать обязательно, если завышена — на усмотрение налогоплательщика.

- Инспекция вправе требовать только документы, связанные с расчетом и уплатой налогов. Личные бумаги можно не представлять, но обязательно ответить, что документы не относятся к предпринимательской деятельности.