Содержание

Управленческий учет — это инструмент для принятия решений в бизнесе.

Учет помогает взять под контроль происходящее в компании, точнее планировать и прогнозировать результаты.

Можно представить этапы развития бизнеса как жизненный цикл — эту концепцию сформулировал эксперт по повышению эффективности работы компаний Ицхак Адизес. Суть в том, чтобы найти баланс между гибкостью и контролем и задержаться в этом положении так долго, как это возможно на стадии расцвета.

Российский бизнес отличается тем, что его, как правило, трясет на всех этапах. В таких условиях сильно упрощает жизнь управленческий учет: благодаря ему предприниматель принимает решения на основе отчетов и анализа, а не интуитивно.

Я в финансах с 2008 года, как финансист выстраиваю управленческий учет для бизнеса. Расскажу, из чего он состоит и почему нужен не только крупному бизнесу.

Что такое управленческий учет

Управленческий учет — это система данных о том, что было, есть и будет в бизнесе. Он нужен, чтобы оценить прошлые результаты и текущее состояние — и на их основании принимать решения и отслеживать результат.

У меня есть клиент с небольшим производством: выручка до 15 млн рублей в год и полное отсутствие желания расти, такое состояние бизнеса его устраивает. Все операции он ведет в блокноте: фиксирует авансы и отгрузки, работает только по предоплате и не копит долги поставщикам.

Ему достаточно такого учета: информации хватает для принятия решений, а маржинальная прибыль и небольшие постоянные расходы пока прощают ему возможные управленческие ошибки. Он не знает точных итоговых сумм, но по данным блокнота видит общую картину и отслеживает пару важных показателей. По сути, то, что он делает, — это тоже управленческий учет.

Предположим, предприниматель решит расширяться: увеличит объемы производства и найдет несколько новых клиентов. На этом этапе блокнота уже будет не хватать: записей окажется слишком много и получить нужную информацию станет сложновато. Обычно в такие моменты появляется таблица, где ведется учет самого необходимого. Но далеко не всегда данные в нее собираются правильно — и из-за ошибок крайне трудно принять верное решение.

Если бизнес продолжит расти, таблицы тоже перестанет хватать. Гораздо легче и быстрее вести учет производства в специальных программах. Цена управленческой ошибки тоже возрастет.

- Например, если прибыль составляет 30%, а потери из-за ошибки — 2% этих денег, при выручке 15 млн рублей владелец потеряет 90 тысяч. А при выручке 150 млн рублей — уже 900 тысяч.

Получается, с ростом бизнеса увеличиваются и его потребности в информации и ее качестве.

Управленческий учет нужен для решения конкретных задач. Чем сложнее задача, тем точнее и обширнее должен быть учет, больше нюансов важно предусмотреть.

Частые вопросы, на которые отвечает управленческий учет:

- где деньги и что нужно сделать, чтобы заработать больше;

- какую цену установить и какую максимальную скидку можно дать клиенту;

- какие показатели важны для моего бизнеса;

- сколько товара и материалов должно быть на складе;

- кто кому должен и как избежать просрочек;

- есть ли смысл в новой идее или открытии нового направления;

- сколько можно выводить денег.

Чем управленческий учет отличается от бухгалтерского. Различия бухгалтерского и управленческого учета в России — предмет вечного спора финансистов.

В идеальном мире было бы так: в отчетности содержится одна и та же информация, но в разной форме — в зависимости от того, для кого она составлена. Например, бухгалтерский отчет о финансовых результатах содержит сведения о доходах и расходах компании в целом, а управленческий — по проектам и направлениям деятельности.

В реальности у учетов разный порядок и цели. Бухгалтерский учет ведется по строгим правилам и регулируется законами, подзаконными актами и различными инструкциями, утвержденными государственными органами.

На то, как составляется бухгалтерская отчетность, влияют не только законы и государство. Если компания пользуется кредитами, бухгалтер может подгонять данные в отчетности, чтобы показать бизнес с лучшей стороны и соответствовать критериям банка.

А управленческий учет ведут в интересах собственников и руководителя, информацию для него собирают без оглядки на правила бухучета. Например, в управленческом учете можно учесть расход, по которому нет подтверждающих документов, — в бухучете это невозможно.

Главное отличие управленческого учета от бухгалтерского в том, что правила устанавливает сам бизнес.

Можно придумать свои правила и методы даже вопреки общепринятым: главное, чтобы учет помогал компании, а не мешал.

Оба вида учета начинаются с события — в бухгалтерском это называется фактом хозяйственной жизни. Например, компания приобрела мебель — это событие. С этого момента начинаются расхождения.

Бухгалтер оценит, соответствуют ли документы от поставщика законодательству, и проверит критерии для основных фондов. Если сумма и остальные параметры подходят, мебель нужно оформить как внеоборотный актив — имущество компании.

Финансовый менеджер запишет эту операцию в управленческом учете независимо от документов. Он будет отталкиваться только от фактической цели и учетной политики управленческого учета — правил, которые компания определила сама под свои нужды.

Отличия бухгалтерского учета от управленческого

| Бухгалтерский учет | Управленческий учет | |

|---|---|---|

| Для кого создается | Налоговая, банки, другие контролирующие органы | Собственник, руководитель, инвестор |

| Зачем ведется | Этого требует законодательство | По желанию руководителей, чтобы эффективнее управлять бизнесом |

| Как ведется | Строго по закону, правилам, инструкциям | По правилам, которые устанавливает компания с учетом особенностей конкретного бизнеса и задач |

| О чем говорит | Что происходило с компанией | Что происходило, происходит и может произойти с компанией |

| Точность | Абсолютная | Возможны приблизительные оценки |

| Охват отчетности | По компании в целом | По компании в целом, по группе компаний, по отдельным участкам, направлениям, проектам |

На мой взгляд, для малого и среднего бизнеса больше всего подходит гибридный вариант: максимально сблизить бухгалтерский и управленческий учет, где возможно — оптимизировать первый под нужды второго, а остальное вести отдельно.

Например, можно утвердить список статей движения денежных средств для управленческого учета и разносить банковские операции в соответствии с ним. Бухгалтеру это сделать несложно, а у вас появятся базовые данные для отчета о движении денежных средств — останется их просто перенести в отчет и дальше анализировать результаты.

Что дает управленческий учет — цели и задачи

Главная цель управленческого учета — предоставить руководителю и собственникам бизнеса максимально полную информацию для принятия решений и повысить эффективность управления.

Допустим, у Коли есть 1 млн рублей. Он решает вложить эти деньги в бизнес и закупить товары на 2 млн рублей с отсрочкой платежа. Но без управляемого денежного потока и контроля долгов может случиться кассовый разрыв.

Пример того, как неправильно спланированный финансовый учет ведет к кассовому разрыву

| Сентябрь | Купили товары на условиях рассрочки платежа. Заплатили 1 000 000 ₽. В начале декабря нужно платить вторую часть — еще 1 000 000 ₽ |

| Октябрь | Продали товары на 3 000 000 ₽. Сделали ремонт в офисе на 1 000 000 ₽. Выплатили премии на 500 000 ₽ к зарплате 700 000 ₽ |

| Ноябрь | Продали товары на 1 000 000 ₽ с отсрочкой платежа на два месяца. Выплатили зарплату — 500 000 ₽ |

| Декабрь | Подошел срок второго платежа за товар, а денег не хватает даже на зарплату |

К такому методу управления хорошо подходит поговорка «день в карете, год пешком»: Коля потратил деньги, которые ему еще не принадлежали, на ремонт, который не мог себе позволить.

Если бы Коля вел учет денег и долгов, бизнес мог прожить эти четыре месяца гораздо ровнее и получить совсем другой результат.

Пример того, как можно спланировать финансовый учет, чтобы кассового разрыва не произошло

| Сентябрь | Купили товары на условиях рассрочки платежа. Заплатили 1 000 000 ₽. В начале декабря нужно платить вторую часть — еще 1 000 000 ₽ |

| Октябрь | Продали товары на 3 000 000 ₽. Сделали ремонт в офисе на 100 000 ₽. Выплатили зарплату — 500 000 ₽ |

| Ноябрь | Продали товары на 1 000 000 ₽ с отсрочкой платежа на две недели. Выплатили зарплату — 500 000 ₽ |

| Декабрь | Получили деньги за товары с отсрочкой — 1 000 00 ₽. Заплатили за товар оставшиеся 1 000 000 ₽. Выплатили зарплату — 500 000 ₽. Остаток денег — 1 400 000 ₽ |

Если добавить отчет о прибылях и убытках, станет понятно, что при таких продажах, как в первом примере, Коля не может себе позволить платить зарплату персоналу, а о ремонте и говорить нечего.

Так может выглядеть фрагмент отчета о прибылях и убытках

| Вариант № 1 | Вариант № 2 | |

|---|---|---|

| Выручка | 4 000 000 ₽ | 4 000 000 ₽ |

| Себестоимость | 2 000 000 ₽ | 2 000 000 ₽ |

| Зарплата за три месяца | 2 100 000 ₽ | 1 500 000 ₽ |

| Прибыль | −100 000 ₽ | 400 000 ₽ |

| Рентабельность ЧП | −3% | 13% |

Самое классное в управленческом учете — возможность посмотреть на бизнес со всех сторон и не упустить важное. А еще — найти зоны роста: показатели, совсем небольшой рост которых может дать кратное увеличение выручки или прибыли.

- Например, собственник задумался об открытии нового филиала. Деньги на счетах есть, вроде бы в бизнесе все хорошо. Он забирает все деньги с расчетного счета, арендует помещение, погружается в новый проект. Но оказывается, что деньги были авансами от покупателей. Отделу снабжения не на что закупать комплектующие, сроки поставок нарушены, начинаются проблемы и с клиентами, и с поставщиками.

- С помощью управленческого учета можно было заранее понять, хватит ли ресурсов на открытие, сколько времени и средств это потребует и какие риски за собой повлечет.

- На примере выше мы видим, что прибыли в варианте № 1 нет совсем, собственнику нечего потратить на ремонт и другие проекты. При этом зарплата явно выше той, что может себе позволить бизнес. Это может быть прогнозируемая ситуация, когда наняли крутых специалистов и ожидают существенного роста выручки в ближайшее время.

- В любом случае контрольными показателями будут выручка, себестоимость, зарплата, прибыль. За ними нужно следить, а с ремонтом стоит подождать.

Чтобы понять, нужен ли компании управленческий учет, дайте ответ на главный вопрос: зачем? Задавайте этот вопрос всякий раз, когда бизнес внедряет тот или иной инструмент учета.

В начале статьи я рассказала про своего клиента, который ведет учет в блокноте. Ответ на вопрос «зачем» в его случае — чтобы контролировать долги и управлять денежным потоком. Нужен ли ему с такой задачей подробный учет себестоимости продукции? Нет, ему это неинтересно. Возможно, вздумай он расти, расчеты бы пригодились, но пока такая задача не стоит.

Объекты управленческого учета

Объекты в учете — это то, что нужно учесть, проанализировать, спланировать и проконтролировать. Почти все, что происходит в компании и влияет на прибыль, — объект управленческого учета.

В первую очередь мы учитываем то, что сильнее всего влияет на прибыль и безопасность компании:

- Доходы и расходы.

- Активы — это деньги, дебиторская задолженность, вложения, запасы, имущество и остальное.

- Обязательства — кредиторская задолженность и прочее.

- Источники финансирования — собственный капитал, нераспределенная прибыль, привлеченные средства, например займы или кредиты, инвестиции.

- Финансовые результаты — прибыль или убыток — и то, что на них влияет.

- Центры финансовой ответственности, например отдел закупок.

Внутри объекта бывает много разных объектов поменьше. Например, для проектного, строительного бизнеса, в сфере медиа или ИТ важно считать показатели каждой сделки.

В бухгалтерском бизнесе считают показатели по направлениям — бухгалтерский аутсорсинг, консалтинг, кадровый аутсорсинг — и внутри них делят клиентов по типам тарифов. В таком бизнесе каждую сделку в отдельности не считают, потому что услуга имеет длительный характер и конечный срок часто не определен.

Виды управленческого учета

Управленческий учет можно условно разделить на текущий и стратегический. Текущий охватывает ближайшие события, а стратегический смотрит на долгосрочную перспективу.

Для моего клиента с блокнотом текущий учет — данные этого года и планы на ближайший сезон. А стратегический — это планы на 10 лет вперед.

Например, «Озон» уже больше 20 лет в убытках, но такая ситуация спрогнозирована. Это западный тип бизнеса, рассчитанный на десятилетия: компания тратит ресурсы, чтобы занять лидирующие позиции на рынках. Тут главное, чтобы убыток был контролируемым и ожидаемым.

Управленческий учет еще часто делят на производственный, маржинальный и бюджетный:

- Производственный — про себестоимость продукции, товаров, работ, услуг.

- Маржинальный — про оптимизацию затрат, соотношение объемов и стоимости.

- Бюджетный — направлен на то, чтобы улучшить управляемость, точно предсказывать результаты, определять мотивацию сотрудников и отделов.

Все эти деления условны. Управленческий учет каждой российской компании — отдельный организм со своими правилами и показателями, способами и масштабом.

Кто ведет управленческий учет

В российском малом и среднем бизнесе часто встречаются два варианта: когда управленческий учет ведут бухгалтеры или сами владельцы бизнеса. В более крупных компаниях учет может вести финансовый директор.

Бухгалтеры. На мой взгляд, это не лучший вариант, так как у бухгалтера свои задачи: вести бухгалтерский учет, сдавать отчеты в налоговую, рассчитывать зарплату и взносы, обрабатывать первичные документы и так далее.

В первую очередь он будет заниматься именно этим, а управленческой частью — по остаточному принципу. За год ООО на упрощенке без единой операции должно сдать в различные контролирующие органы минимум 30 отчетов, и бухгалтер сосредоточен на них.

Владельцы бизнеса. На начальном этапе бизнесу редко хватает денег на отдельного специалиста по финансам, поэтому основатели сначала пытаются вести учет самостоятельно. Это неплохой вариант на старте, но с развитием компании все равно понадобится отдельный человек.

- У меня есть знакомый со строительным бизнесом, который вечно страдает от нехватки кадров. Стоит ему ослабить контроль — возникают форс-мажоры. По-хорошему, чтобы собрать комплект управленческой отчетности, ему нужно фактически заморозить стройку, посчитать все остатки материалов и долги, актуализировать сметы. Из-за этого он собирает отчетность намного позже окончания проекта и просто смотрит на факт без возможности влиять на результаты.

- Чтобы изменить ситуацию, ему нужно либо оцифровать производственные процессы, либо нанять дополнительных людей в команду — а для строительства с нерегулярными контрактами это рискованный шаг.

Финансовый директор. Если в компании есть финансовый директор, бухгалтеру и собственнику бизнеса не придется брать на себя дополнительные задачи. Финансовый директор поможет управлять движением средств и контролировать состояние компании, а бухгалтер будет считать и оптимизировать налоги.

Финансовый директор сам собирает нужные данные в отчеты и анализирует то, что получилось. Он не принимает решения по бизнесу единолично, но показывает руководству ключевые моменты, которые помогают планировать и прогнозировать результаты, может предложить выбор из нескольких вариантов и расписать последствия каждого.

Еще финансовый директор заботится, чтобы собственник получал дивиденды, а бизнес был в безопасности, контролирует бизнес-процессы и показатели, которые находятся в его зоне ответственности.

В идеальном мире у каждого бизнеса с самого начала должен быть и бухгалтер, и финансист. С развитием бизнеса они превращаются в полноценную финансовую службу с двумя разными направлениями: одно — для менеджеров, второе — для контролеров.

Документы управленческого учета

В законах управленческий учет никак не регламентируется. Что нужно запомнить: в управленческом учете нет каких-то типовых или обязательных документов, в них нет необходимости.

Например, в бухучете есть четкие требования к отражению операции — в том числе ее нужно подтверждать определенными документами. Нельзя, допустим, купить воду в офис и вместо чека принести записку от руки: такой расход нельзя будет учесть в бухгалтерском учете, да и в расчете налога тоже.

В управленческом учете важен сам факт какого-то события и его подтверждение: оно будет отражено, даже если документы не соответствуют.

Чтобы не было разночтений и беспорядка в документах, компания сама утверждает правила и регламенты, по которым будет вести учет. Эти правила называются учетной политикой управленческого учета.

Учетная политика нужна, чтобы выработать единый подход к учету: по какому принципу делить доходы и расходы, по каким правилам вести учет и какие в нем будут статьи.

Например, краткий фрагмент учетной политики может выглядеть так:

- Финансовый год: 1 января — 31 декабря.

- Отчетный период: месяц.

- Срок предоставления отчетов: 10 число каждого месяца.

- Структура бизнеса: ООО «Дровосек», ИП Пильщиков А. А.

- Выручка признается в момент отгрузки продукции и подписания накладной.

- Основное средство — имущество не для перепродажи стоимостью выше 150 000 ₽ и сроком полезного использования больше 12 месяцев.

- Запасы: учитываются по стоимости приобретения, включают в себя доставку и списываются по средней стоимости.

- Расходы: переменные и постоянные, статьи по списку.

- Чистая прибыль: распределяется с учетом накопленной прибыли и убытка в балансе — 50% на дивиденды, остальное в фонды.

В учетную политику входят формы отчетов, регламент и первичные документы.

Формы отчетов. Они обычно разрабатываются вместе с учетной политикой — чтобы отчеты перекликались и каждый сотрудник не придумывал свой формат.

Регламент. Это инструкция к процессу или документу. Она должна быть составлена так, чтобы мог разобраться новый сотрудник. Например, регламент к платежному календарю описывает, как, кем и когда вносятся платежи и как происходит согласование.

Первичные документы. Это данные, на основании которых фиксируется какое-то событие.

Например, произошло событие: сотрудник в командировке потратил 30 000 ₽ на обед в дорогом ресторане с потенциальным клиентом. В бухучете, чтобы учесть такие расходы, пришлось бы собрать целый пакет документов: приказ, программу мероприятия со списком приглашенных, смету расходов и отчет. При этом не получится учесть чаевые и подарки гостям.

В управленческом же учете для таких расходов можно закрепить обязанность сотрудника представить чек или квитанцию об оплате и письменное согласование суммы с его руководителем. И все, этого хватит.

Какими будут первичные документы, тоже прописывают в учетной политике.

Основные отчеты управленческого учета

Отчеты управленческого учета позволяют оценить состояние бизнеса со всех сторон, на их основе можно собрать сводку.

Это как с автомобилем: есть ключевые сведения вроде скорости, оборотов, температуры двигателя. Без чего-то одного движение может быть опасным и повлечь за собой аварию или серьезную поломку.

В управленческих отчетах есть своя иерархия — от главных отчетов к второстепенным.

В верхнюю цепочку отчетов входят:

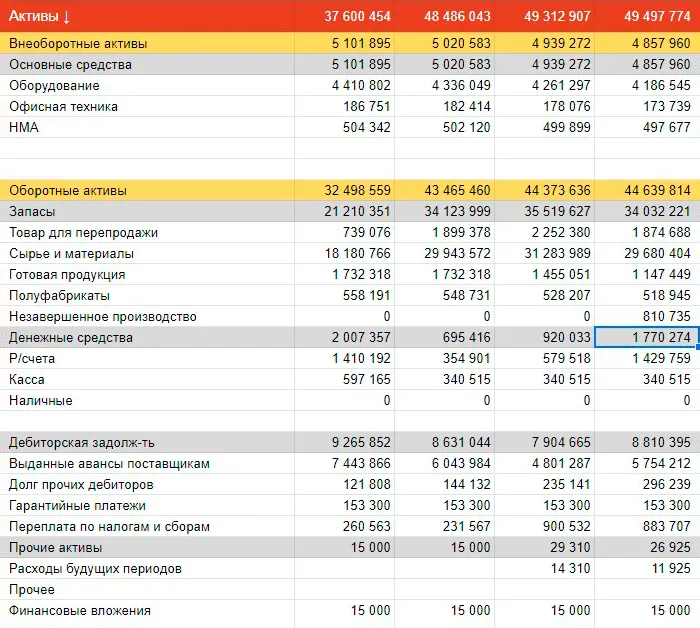

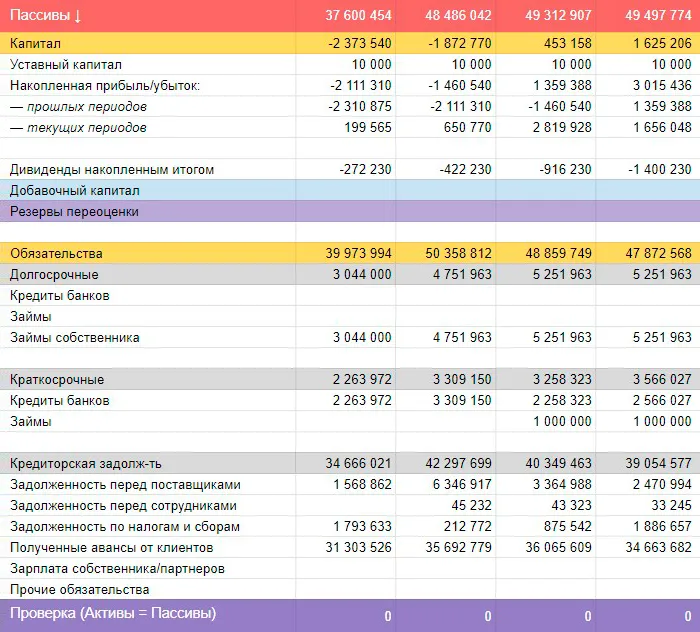

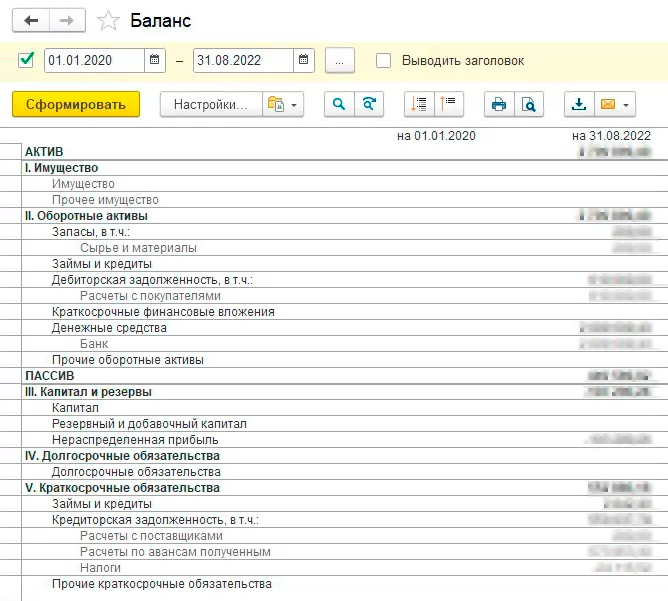

- Баланс, balance sheet.

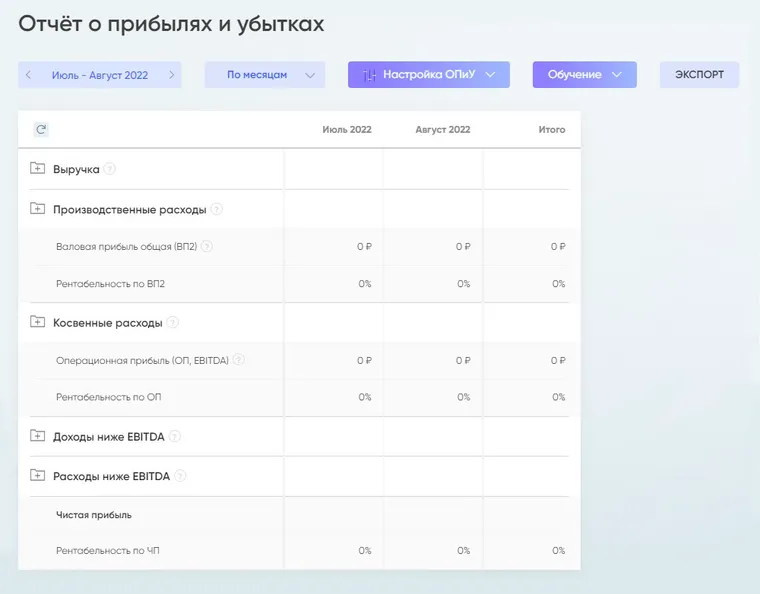

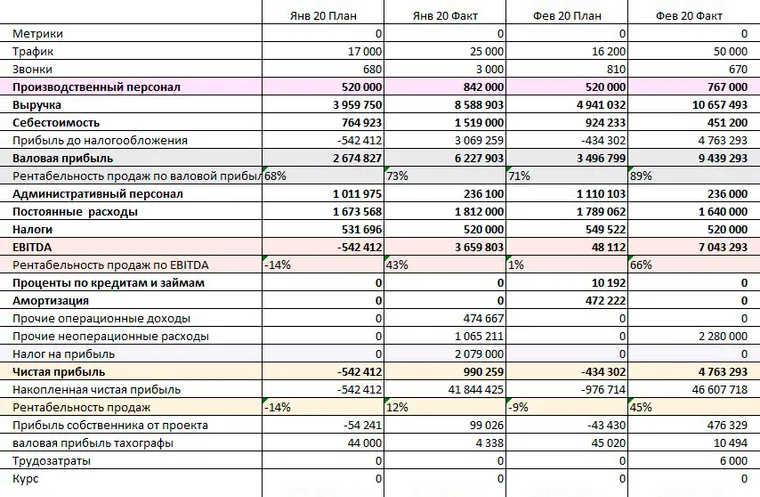

- Отчет о финансовом результате — о прибылях и убытках, ОПиУ, он же P&L.

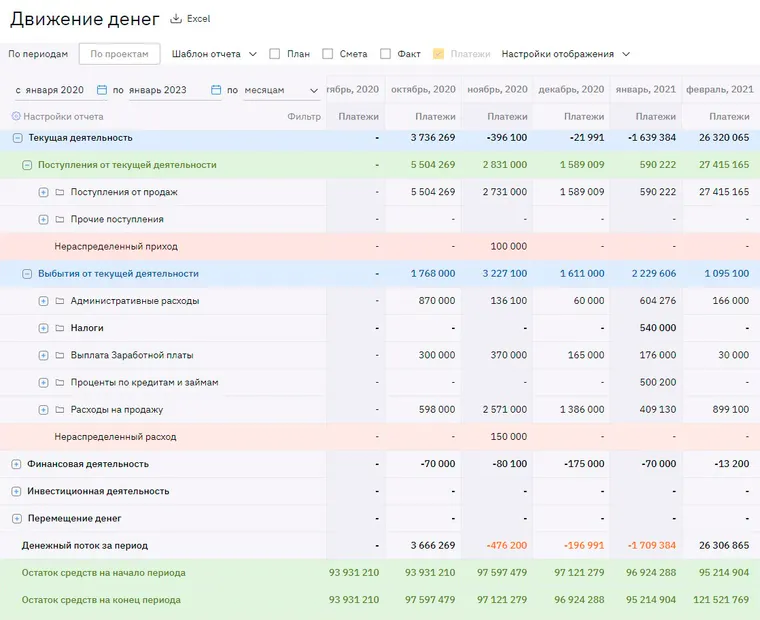

- Отчет о движении денежных средств, ДДС, он же cash flow.

Баланс, balance sheet. Самый недооцененный в малом и среднем бизнесе отчет, его внедряют одним из последних — а зря, ведь он рассказывает, из чего состоит компания, откуда появились ее активы, насколько качественно она управляет капиталом.

Приведу пример. Маша — успешный парикмахер и хочет открыть свой салон красоты. Она уже закупила краску, шампуни и другие расходники на 300 000 ₽. Еще в 600 000 ₽ обошлось оборудование: мойки, стулья, зеркала, фены и остальное.

Чтобы все это купить, Маша потратила свои сбережения — 500 000 ₽, а еще 400 000 ₽ взяла в кредит на год. Она планирует нанять мастера по маникюру и еще одного парикмахера, каждый будет получать процент от выручки с каждого клиента.

Баланс салона Маши после закупки

| Активы — 900 000 ₽ | Пассивы — 900 000 ₽ |

|---|---|

| Внеоборотные: оборудование и мебель — 600 000 ₽ | Капитал — 500 000 ₽ |

| Оборотные: расходники — 300 000 ₽ | Обязательства: краткосрочные займы — 400 000 ₽ |

Активы в сумме всегда должны быть равны пассивам. Если не сходится, значит, где-то есть ошибка или неверно собрали данные. Все три отчета позволяют быстро найти такие неточности и разобраться в их причинах.

Отчет о финансовом результате — о прибылях и убытках, ОПиУ, P&L. Этот отчет говорит о том, насколько эффективно работал бизнес в конкретный период, какую удалось получить выручку, как распределены расходы и какова прибыль.

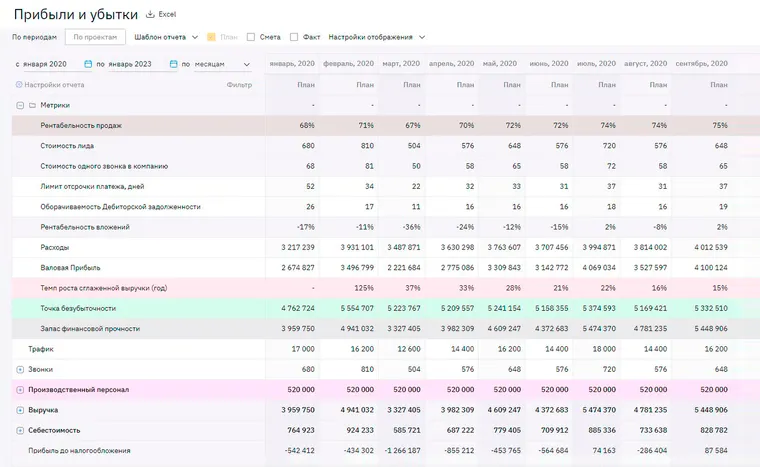

Выручка, валовая прибыль, маржинальная прибыль, операционная прибыль, EBITDA, чистая прибыль — это все показатели отчета о прибылях и убытках. С его помощью можно анализировать динамику выручки, разных видов расходов, делить данные в разрезе подразделений, направлений, проектов.

Каждый бизнес самостоятельно решает, как будет делить расходы. Например, можно разделять их на постоянные — те, что не зависят от выручки, и переменные.

Для Маши из нашего примера отчет за первый месяц работы может выглядеть так.

Выручка — 300 000 ₽.

Переменные расходы — 150 000 ₽, в том числе:

- Процент мастерам — 100 000 ₽.

- Расходники — 50 000 ₽.

Маржинальная прибыль — 150 000 ₽.

Постоянные расходы — 60 000 ₽, в том числе:

- Аренда — 30 000 ₽.

- Администратор — 25 000 ₽.

- Интернет, телефон — 5000 ₽.

Операционная прибыль — 90 000 ₽.

Амортизация оборудования — 16 000 ₽.

Проценты по кредиту — 3000 ₽.

Налог на прибыль — 18 000 ₽.

Чистая прибыль — 53 000 ₽.

Амортизацию важно учитывать, чтобы потом избежать ситуации, когда нужно срочно покупать новое оборудование, потому что старое сломалось или износилось, но это заранее не учли и всю прибыль потратили на другие цели.

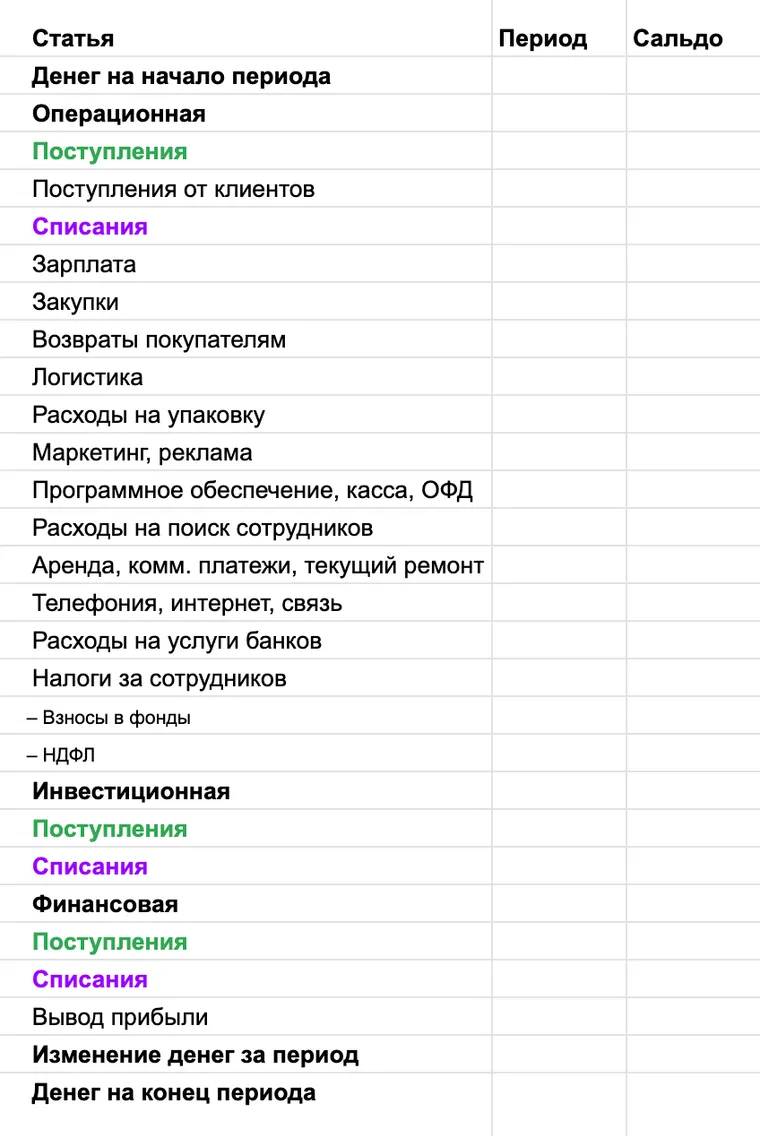

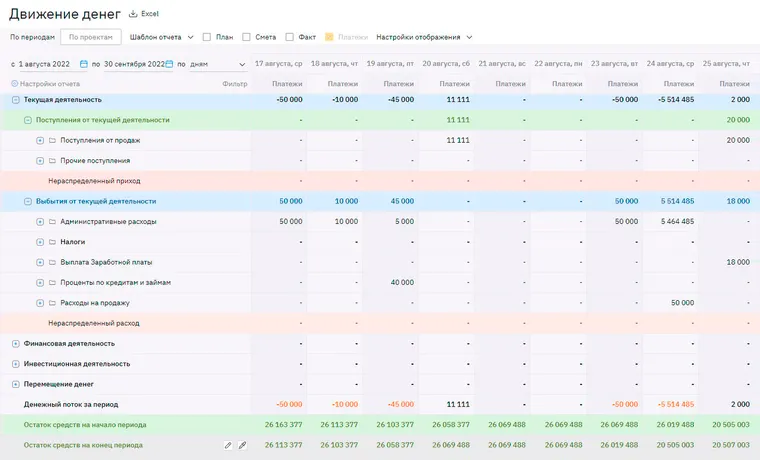

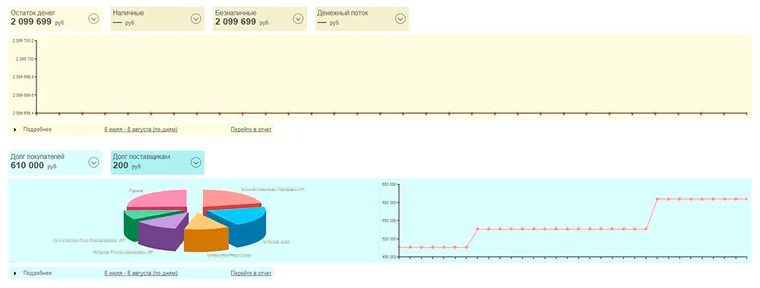

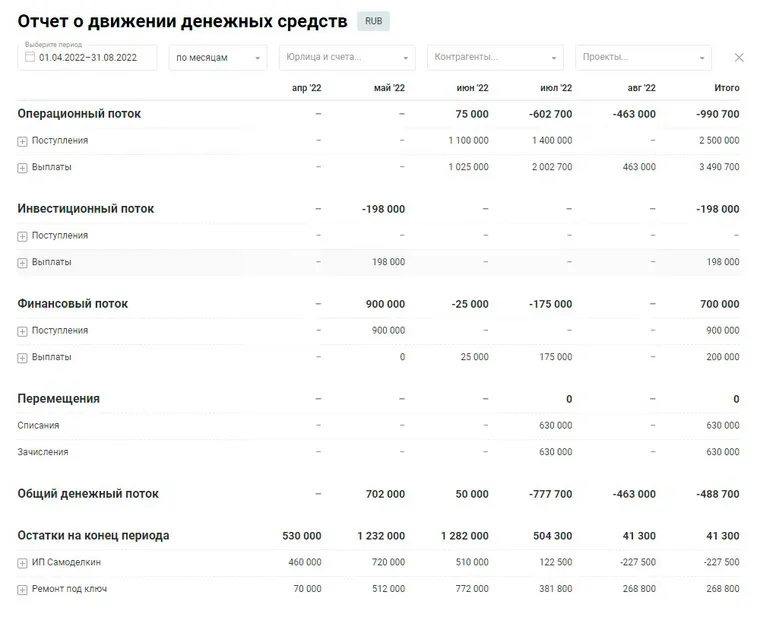

Отчет о движении денежных средств, ДДС, cash flow. Это отчет о том, как руководитель управляет деньгами. С его помощью можно проанализировать денежные поступления и выбытия по типам и статьям, понять, откуда деньги поступали и как расходовались.

Отчет о движении денежных средств говорит о том, насколько качественно управляются денежные потоки, показывает аномалии и превышения плановых показателей.

У Маши получается так.

Операционная деятельность: −213 000 ₽.

Поступления: выручка от клиентов — 300 000 ₽.

Списания:

- Расходники — 350 000 ₽.

- Зарплата мастерам — 100 000 ₽.

- Аренда — 30 000 ₽.

- Администратор — 25 000 ₽.

- Интернет и телефон — 5000 ₽.

- Проценты по кредиту — 3000 ₽.

Финансовая деятельность: 818 000 ₽.

- Взнос собственных средств — 500 000 ₽.

- Поступление кредита — 400 000 ₽.

- Дивиденды — −50 000 ₽.

- Погашение первого платежа по кредиту — −32 000 ₽.

Инвестиционная деятельность: −600 000 ₽.

- Покупка оборудования — 600 000 ₽.

Остаток денег: 5000 ₽.

Обратите внимание: прибыль по отчету о прибылях и убытках — 53 000 ₽, а денег в конце месяца осталось 5000 ₽. Это частая ситуация: когда прибыль есть, а денег нет.

Операционная прибыль у Маши составила 90 000 ₽, но 35 000 ₽ ушло на платеж по кредиту, а 50 000 ₽ — на закупку расходников. Чтобы денег оставалось больше, можно попробовать оптимизировать расходы или попросить отсрочку у поставщиков. Ну и дивиденды забирать было рано.

Часто прибыль считают кассовым методом, то есть по поступлениям и списаниям денег. Но его можно использовать в редких случаях. Например, если посмотреть на отчет о движении денежных средств Маши, кажется, будто у нее в этом месяце убыток — 263 000 ₽. Но это неверно: расходники закуплены не на один месяц, а больше, деньги просто временно заморожены.

Баланс Маши после первого месяца работы

| Активы — 889 000 ₽ | Пассивы — 889 000 ₽ |

|---|---|

| Внеоборотные: оборудование и мебель (без амортизации) — 584 000 ₽ | Капитал — 500 000 ₽ |

| Оборотные: остаток на счете — 5000 ₽, расходники — 300 000 ₽ | Обязательства: краткосрочные займы — 368 000 ₽, кредиторка — 18 000 ₽ |

| Накопленная прибыль — 3000 ₽ |

Второй уровень отчетов после главной триады — это свод данных по центрам финансовой ответственности:

- Отчет о сделках.

- Отчет о клиентах.

- Прибыльность персонала.

- Бюджеты (планы): платежный календарь — короткий план по деньгам, бюджет доходов и расходов, бюджет движения денежных средств — не путать с отчетом о движении денежных средств.

- Отчет отдела продаж.

- Зарплатная ведомость.

- Отчет о запасах.

- Отчет о логистике.

- Отчет об основных средствах.

- Отчет о маркетинге.

- Отчет о налогах.

- Отчет о займах и кредитах.

Они нужны не все, для каждой компании свой состав отчетов. Разберу несколько самых популярных.

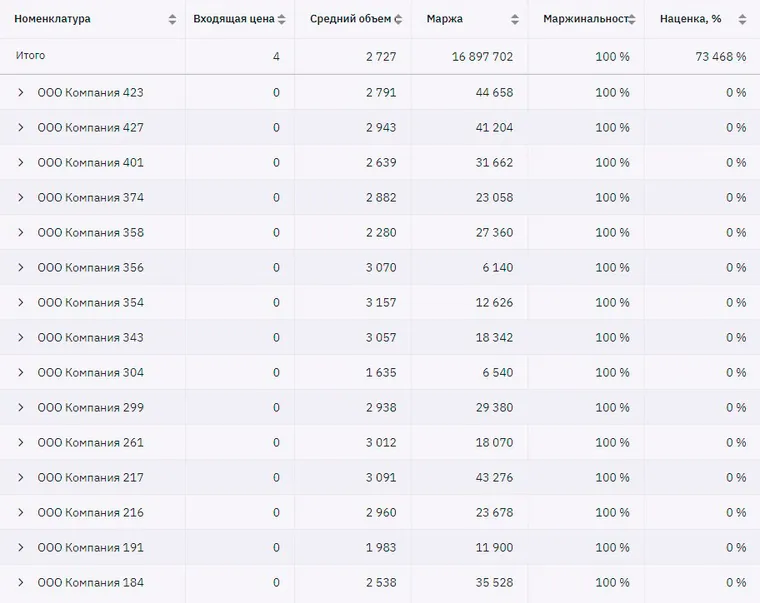

Прибыльность сделок и проектов. Его еще называют отчетом о сделках. Если в компании несколько направлений или ключевые условия проектов сильно различаются, отчет по сделкам очень важен. С его помощью можно не только отслеживать текущее состояние проектов, но и более точно планировать ценовую политику.

Например, для бухгалтерских компаний важно разделять виды аутсорсинга и разовые консультации или сделки, чтобы понимать, какой клиент приносит прибыль, а обслуживание какого убыточно.

С одним из клиентов мы обнаружили, что их услуга по юридическому сопровождению часто убыточна, потому что разные уточнения и дополнительные вопросы клиентов увеличивают себестоимость — в итоге она намного выше, чем изначально планировалось. Еще компании не всегда учитывают трудозатраты и время на коммуникацию — а часто именно из-за них проект может оказаться убыточным.

Прибыльность клиентов. Этот отчет важен в первую очередь компаниям, у которых есть длительные взаимоотношения с покупателями: фитнес-клубам, ИТ, салонам красоты.

Его обычно составляют маркетологи для оценки прошлых и будущих рекламных кампаний и отдел продаж для анализа клиентской базы.

Например, с помощью этого отчета можно сопоставить массовый уход постоянных клиентов и рекламные кампании за период или качество оказываемых услуг.

Прибыльность продавцов. Этот отчет обычно составляет отдел продаж. Отчет по прибыльности продавцов позволяет оценивать эффективность их работы.

Когда мне было 17 лет, я каким-то чудом без опыта устроилась торговым представителем в крупную компанию. У них были постоянные проблемы с поставками по ключевым позициям, но первые несколько месяцев мне было стыдно говорить об этом клиентам, поэтому я обещала, что товар приедет: ведь мне это обещало руководство. Я была одним из лучших сотрудников, потому что в показателях учитывались только сделанные заказы, а не фактические отгрузки.

Такое случается часто: если показатели собираются не полностью, продавцы работают только на свои KPI, не учитывая последствия для компании. Неоправданные скидки, отсрочки платежа, несоответствие себестоимости и прибыли, неадекватные поощрения для клиентов — очень частая история.

Как-то ко мне обратился за консультацией руководитель производственной компании. Баланс показывал, что компания на грани банкротства, в отчете о движении денежных средств были огромные кассовые разрывы, а в отчете о прибылях и убытках все было прекрасно.

Оказалось, что для отдела продаж был установлен всего один KPI — процент от EBITDA, то есть прибыли до вычета налогов, амортизации и процентов по кредитам. Дело близилось к декабрю, и ребята решили утроить усилия — продавали товар клиентам с такими отсрочками платежа, какие бизнес себе позволить не мог. В балансе не было данных об отсрочках и задолженности, а соотношение поступлений от клиентов и выручки никого не насторожило: ведь большинство продаж пришлось на конец отчетного периода.

Для каждого бизнеса будут важны разные показатели. Главное, чтобы они были понятны самим продавцам, соответствовали целям бизнеса и не давали возможности навредить, как в нашем примере.

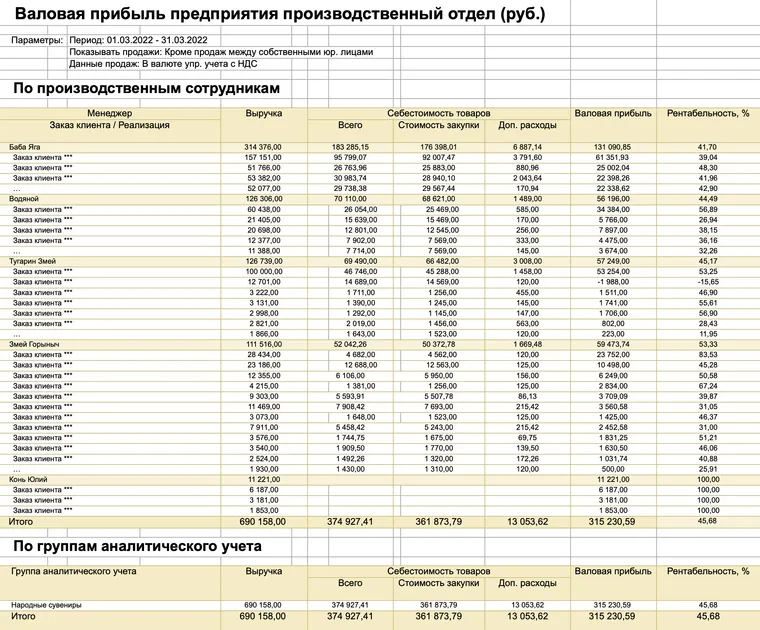

Прибыльность сотрудников, занятых в производстве. Этот отчет показывает, превышает ли результат работы сотрудника сумму, в которую он обходится бизнесу. Прием сотрудника должен быть выгоден компании.

Такой отчет полезен там, где основная часть себестоимости — это расходы на персонал. Такое бывает в бухгалтерском аутсорсинге, проектном бизнесе, ИТ. В открытом доступе есть много шаблонов таких отчетов, но главный смысл в том, что они индивидуальны для каждого бизнеса.

Для классического производства такой отчет обычно составляется в разрезе заказов, их себестоимости и сотрудников. Это позволяет понимать, как работает та или иная бригада, и видеть аномалии. Например, на нашем скриншоте явно видно, что конь Юлий, как обычно, мухлюет.

Чтобы составить этот отчет, нужна главная триада аналитики: баланс, отчет о движении денежных средств и отчет о финансовых результатах. Исходя из них определяем, какие показатели важны для конкретного бизнеса, и собираем отчеты второго уровня.

Например, нет смысла собирать отчет о дебиторской задолженности, если компания почти всегда работает по предоплате. С другой стороны, если основная часть активов — это запасы, важно следить за их оборачиваемостью и ликвидностью, то есть способностью быстро превращаться в деньги.

Требования к информации для управленческого учета

К документам, которые компания собирает для управленческого учета, нет строгих законодательных требований. Их можно собирать и хранить в любом виде — лишь бы было удобно.

Главное требование к информации — она должна быть максимально полной и настолько точной, чтобы не страдало качество управленческих решений.

- Собственник берет кредит для закупки товаров — не как юрлицо, а потребительский, на свое имя. Этот кредит не попадет в бухучет, проценты по нему не учтут в расходах по налогам, но его важно занести в управленческий учет. Сумма кредита будет отражена в отчете по долгам, регулярные платежи — в платежном календаре, а проценты уменьшат чистую прибыль.

- Такой долг нельзя не учесть, иначе прибыль окажется завышена, данные по долгам — недостоверны, а собственник все равно будет так или иначе вытаскивать деньги из бизнеса, чтобы погасить этот кредит.

Требования к информации, которая должна быть в отчетах, можно обобщить так.

Адекватность. Важно понимать, зачем мы собираем информацию и какие решения будут приниматься на ее основе. Допустим, транспортной компании для оптимизации логистики имеет смысл детально анализировать расходы на доставку, разделять плечо и типы перевозок и партнеров, вести учет простоев и ремонта.

Торговой компании с одним перевозчиком, который доставляет товары покупателям, такая информация ни к чему — зато им стоит собирать обратную связь от покупателей, изучать рынок и контролировать расходы на товары и логистику в разрезе поставщиков. Например, можно проанализировать расходы на транспортные компании и определить, услугами каких выгоднее всего пользоваться.

Полнота и точность. Все данные должны быть учтены. Например, в бизнесе при расчете прибыли часто забывают учесть амортизацию — а такая ошибка завышает чистую прибыль. В управленческом учете обычно допустимы погрешности в пределах 5%, но для каждого бизнеса допустимая норма будет своя.

Системность. Принципы отражения информации должны быть едиными — независимо от того, используется метод двойной записи или нет. Если одни и те же расходы отражать в разные периоды в составе разных статей, будет путаница.

- Например, текущий мелкий ремонт можно отражать по статье «Аренда» и по статье «Содержание офиса», но если каждый месяц отражать эти расходы то там, то тут, проанализировать их не получится.

Своевременность. Информацию важно собирать тогда, когда она нужна для принятия решений. Обычно главные отчеты собирают ежемесячно, оперативные — чаще или по запросу.

Первый раз отчеты собирают за предыдущий месяц, квартал или с начала года: чтобы можно было смотреть информацию в динамике.

Периодичность. Если два месяца собирать отчеты, потом на полгода забыть о них, а потом снова начать, ничего не получится. Управленческий учет — это постоянный процесс.

Инструменты и методы управленческого учета

Инструменты и методы в управленческом учете — это способы и принципы сбора и распределения информации.

Например, мы устанавливаем правила, по которым делим расходы на постоянные и переменные, а выручку признаем в момент подписания акта выполненных работ. Главное тут — чтобы метод позволял принимать решения и отвечал на запросы бизнеса, а не «мы грызем этот кактус, потому что все грызут».

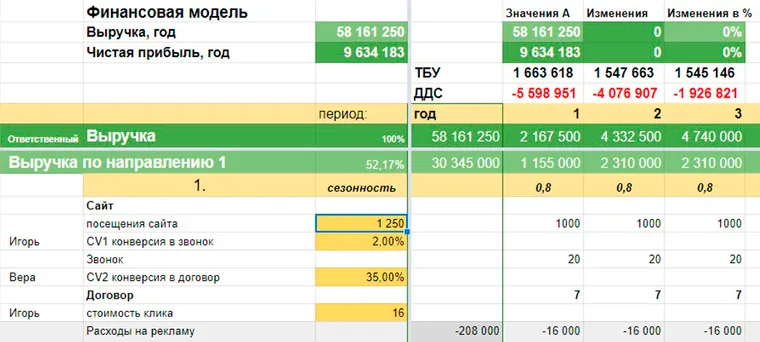

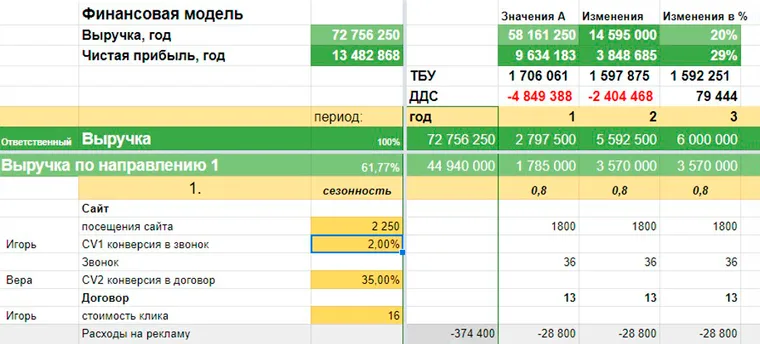

Один из самых важных инструментов управленческого учета — это финансовая модель.

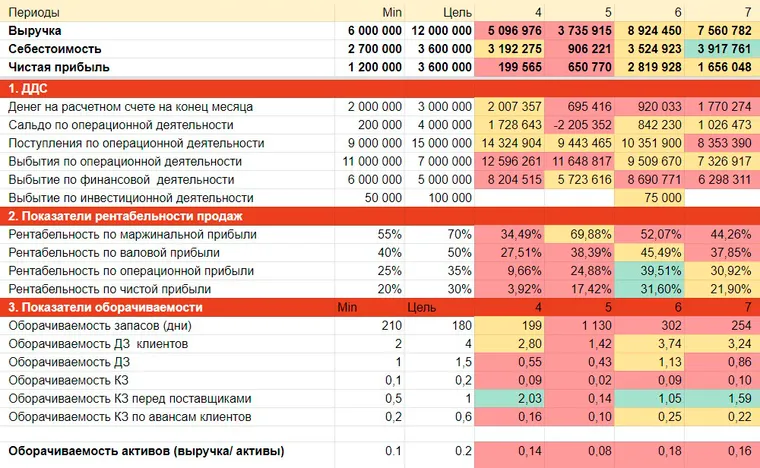

Финансовая модель. Это отдельный инструмент, он не входит в триаду отчетов управленческого учета. Его используют для прогноза управленческих решений.

Финмодель составляют, как правило, на год или больше. Она служит для корректировки курса компании, с ее помощью можно отследить факторы, которые влияют на прибыль. Она включает в себя все три формы — баланс, отчет о прибылях и убытках и отчет о движении денежных средств, а также показатели, которые можно регулировать.

Например, можно посмотреть, как повлияет на прибыли или денежный поток изменение отсрочки для покупателей или увеличение трафика на сайт.

Установить единые правила управленческого учета важно для бизнеса и команды, чтобы потом по ним данные собирались одинаково и каждый понимал, что и для чего он делает. А для возможных инвестиций важно, чтобы другим было легко разобраться, из чего и как складывается выручка, прибыль, деньги.

В бухгалтерии правила есть для каждой ситуации. Например, в бухучете бизнес может самостоятельно определить минимальную стоимость, которая позволит отнести объект к основным средствам, но способы амортизации самостоятельно разработать не получится: они уже установлены.

Управленческий учет более гибкий. Существуют общепринятые правила учета, но в малом и среднем бизнесе их часто адаптируют под свои нужды. К примеру, учитывают производственные расходы в разрезе прямых и постоянных или делят косвенные расходы на административные и коммерческие.

Приведу примеры некоторых методов управленческого учета. Их можно комбинировать, менять или распределять по-своему, главное — понимать, зачем они применяются, и использовать их системно.

Определение точки безубыточности. Точку безубыточности считают, когда хотят понять, какую минимальную выручку должна получить компания, чтобы работать в ноль.

Чтобы рассчитать точку безубыточности, сперва определяют, какие расходы постоянные, а какие переменные. Постоянные расходы не зависят от размера выручки, компания несет их всегда: это зарплаты, аренда офиса, покупка сырья. Переменные — те, что зависят от размера выручки: себестоимость продукции, затраты на логистику.

Точка безубыточности — это отношение постоянных затрат к рентабельности по маржинальной прибыли.

- Постоянные расходы компании за месяц — 180 000 ₽. Из них 100 000 ₽ уходит на зарплату, 50 000 ₽ — на аренду, 30 000 ₽ — на административные расходы.

- Выручка компании — 500 000 ₽, а переменные расходы — 350 000 ₽. Маржинальная прибыль — 150 000 ₽ (500 000 ₽ − 350 000 ₽).

- Рентабельность по маржинальной прибыли — это отношение маржинальной прибыли к выручке. В нашей компании это 30% (150 000 ₽ / 500 000 ₽).

- Рассчитаем точку безубыточности: 180 000 ₽ / 30% = 600 000 ₽. Столько компания должна зарабатывать, чтобы не вести бизнес в минус.

- В нашем примере компания работает в убыток: выручки недостаточно, чтобы покрыть себестоимость и постоянные расходы.

Бюджетирование. Бюджетирование нужно, чтобы не попадать в кассовые разрывы, планировать выручку и прибыль, лучше контролировать расходы и бизнес-процессы.

Бюджет — это план расходов. Например, бюджет отдела маркетинга на следующий месяц говорит о том, сколько денег отделу потребуется и как именно они будут потрачены.

У одного моего клиента бюджет отдела собирается так: сотрудники заполняют простой опросник в «Гугл-формах», все данные автоматически попадают в таблицу, а затем в общий бюджет. С таблицей работает только финансовый менеджер. Такие бюджеты составляют ответственные за расход денег сотрудники.

В бюджетировании есть такие инструменты:

- бюджет движения денежных средств — показывает, что будет происходить с денежным потоком;

- платежный календарь — более детализированная версия бюджета движения денежных средств;

- бюджет доходов и расходов — планирование отчета о прибыли и убытках, прогноз выручки, прибыли и статей расходов.

Данные для бюджетов собирают ответственные сотрудники отделов и финансовый менеджер, а анализирует, корректирует и проверяет финансовый директор. Как правило, бюджеты подразделений, отделов и служб утверждают и собирают в один общий.

В период кризиса бюджеты обычно составляют на более короткий срок и просчитывают несколько сценариев. Например, мы посчитали несколько вариантов выручки: как планировалось раньше, падение на 50%, падение на 80% и полное отсутствие выручки. Исходя из этих прогнозов можно определить, что будем делать с расходами в каждом из этих случаев, например кого из сотрудников придется сократить. Если один из этих сценариев реализуется, у бизнеса уже будет план действий.

Теперь расскажу о некоторых методах расчета затрат. Тут важно оговориться: часто люди путаются в терминах.

Приведу пример:

- Маша заплатила за расходники поставщику, но их еще не поставили — это выплата денег;

- Маша получила расходники и положила их в шкаф. Стоимость расходников — это затраты;

- Маша использовала часть расходников в процессе оказания услуг. Стоимость этой части — расход.

Методы учета затрат различаются в первую очередь тем, как мы переводим затраты в расходы и как их распределяем.

Процессный расчет затрат. Используется, когда компания выпускает серийную, одинаковую продукцию, например производит молоко. В таких случаях производственные процессы непрерывны и расходы считаются в отношении объемов продукции и временных периодов. Например, все расходы за месяц на партию молока 1%.

Проектный расчет затрат — для случаев, когда сделки кардинально отличаются друг от друга. Так бывает в строительстве или проектировании. В этих сферах работают по сметам, составленным по фактическим планируемым расходам и учету времени по проекту.

Передельный расчет затрат. Затраты по переделам учитываются в многоуровневом производстве, где есть какой-то промежуточный продукт, например при производстве техники. В этом случае бизнесу нужно понимать себестоимость каждой составляющей, поэтому расходы собираются на каждый элемент товара, а затем — на единицу товара в целом.

Нормативный расчет затрат. Часто используют в общепите и производстве товаров, где есть установленная плановая себестоимость отдельного вида продукции. При этом методе отклонения видны сразу и можно быстро проанализировать их причины. Например, если по нормативам в шоколадный торт не добавляется ром, стоит проверить, почему он вдруг оказался в фактических затратах.

Директ-костинг. Этот метод применяют чаще всего — при нем затраты распределяются на постоянные и переменные. Он удобен, если нужно постоянно контролировать точку безубыточности и отслеживать связь между объемами производства и выручкой.

Все эти методы по-разному формируют себестоимость продукции, работ или услуг — и в конечном счете влияют на то, какую цену на них устанавливает бизнес. В спокойное время стоимость определяют исходя из собственных расходов и рисков с учетом рынка.

Никто не запрещает разработать свой метод. Например, ребята из «Нескучных финансов» всегда и всем делят расходы на прямые переменные, прямые постоянные, административные и коммерческие. Главное, чтобы методика отвечала потребностям конкретного бизнеса, позволяла понимать реальное положение дел, принимать решения и отслеживать их результаты.

В кризисное время риски резко растут. Например, автомобили весной стоили так дорого не только из-за падения рубля и разрыва логистических цепочек. Компании уходили с рынка — и автосалоны устанавливали цены так, чтобы сохранить имеющиеся остатки как можно дольше, потому что никто не мог предсказать, как долго продлится эта неопределенность. В кризисных ситуациях учет можно переводить в валютный эквивалент, чтобы более точно управлять ценой.

Как происходит постановка управленческого учета

Постановка учета — это введение управленческого учета в работу компании. Она всегда начинается с предварительного аудита текущей ситуации. Для этого нужно посмотреть на уже существующий в компании учет, определить необходимость восстановления учета за прошлые периоды и при этом учесть финансовые возможности компании.

Вот основные этапы постановки управленческого учета.

Формирование перечня необходимой отчетности. Если нужно быстро принимать решение, я начинаю со сбора финансовой модели. Это таблицы, где можно прогнать несколько сценариев развития событий и понять, как они отразятся на бизнесе. Например, можно увидеть, что при падении выручки на 20% компании грозит убыток, и расписать план действий на этот случай. Может оказаться, что часть плана нужно осуществлять заранее — например вести переговоры с поставщиками. Тогда, если выручка все же упадет, не придется начинать с нуля.

После сбора финансовой модели я собираю три самых важных отчета в черновом варианте:

- Баланс.

- Отчет о прибылях и убытках.

- Отчет о движении денежных средств.

По ходу процесса понимаю, где есть слабые места, и выясняю потребности отделов. После анализа этих трех отчетов становится понятно, куда в первую очередь нужно двигаться, какая понадобится отчетность и где ее собирать. Одни отчеты собираем в таблицах, другие берем из 1С, третьи — из CRM.

Подготовка эскиза методологии. Если говорить простым языком, все статьи, правила и формы отчетов важно утвердить с теми, кто ими будет пользоваться. Отчет должен быть инструментом в руках того, для кого составляется, быть максимально понятным как в составлении, так и в анализе итогов, а не превращаться в очередную неудобную навязанную табличку.

Проформы отчетов и методологию учета всегда лучше согласовывать на берегу и регулярно улучшать. То, что было актуальным полгода назад, может потерять свою важность сейчас, поэтому и методику, и формы нужно пересматривать.

В малом бизнесе достаточно утвердить ключевые правила: как и где считаем деньги, прибыль, имущество, долги, откуда и куда что собирается и кто за все это отвечает.

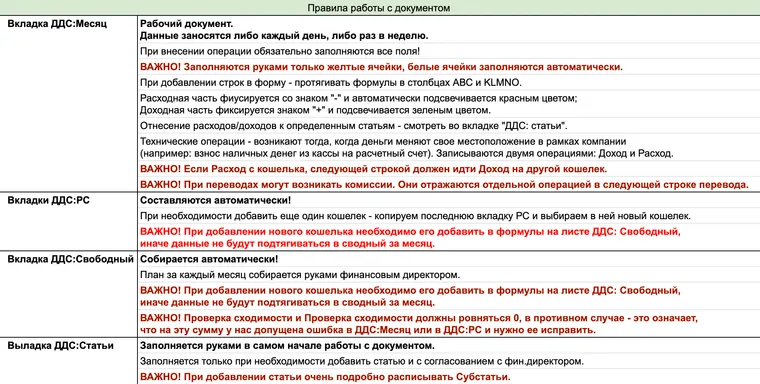

Внедрение методологии управленческого учета. Как только мы определили общие правила, статьи и формы, идем собирать по ним отчеты. Внедряем, обкатываем, отрабатываем нестыковки, ошибки, места, где тратится лишнее время, собираем обратную связь, а потом уже закрепляем регламентами.

Регламент должен составляться так, чтобы новый сотрудник максимально быстро и самостоятельно разобрался в процессе и в инструменте.

Пример внедрения управленческого учета. У меня есть клиент: производственная компания с несколькими направлениями деятельности.

На этапе предварительного аудита оказалось, что бухгалтерский учет за два предыдущих года нужно восстанавливать, а единственная отчетность, на которую можно достоверно опираться, — это банковская выписка. Я восстановила бухучет и параллельно адаптировала его под нужды управленческого учета.

Вот как вкратце выглядел процесс.

Определили список статей расходов и доходов и метод распределения затрат — производственные, административные и коммерческие. Так было важно для клиента и удобно для подразделений.

Адаптировали обычную «1С-бухгалтерию» под нужды управленческого учета и максимально сблизили его с бухгалтерским: банковскую выписку проводили сразу по статьям отчета о движении денежных средств в разрезе направлений, счета учета закрывались так, как нужно было в управленческом.

В итоге отчет о движении денежных средств у нас собирался из данных 1С за пять минут, платежный календарь можно было посмотреть там же, а данные отчета о прибылях и убытках можно было собирать из ведомостей по счетам учета из 1С.

Дополнительно внедрили ЭДО и подключили нейросети для бумажной первички, чтобы первичные документы обрабатывались быстрее и бухучет не расходился с управленческим.

Когда приходит документ — в любом виде, хоть бумажный, хоть электронный, — он попадает в систему обработки и распознавания. Система сама отделяет ненужные документы, а акты, накладные, УПД и счета-фактуры загружает в работу по правилам, которым мы ее обучили. При этом каждый документ система проверяет на наличие дубликатов: вдруг кто-то уже внес его в 1С.

Из 859 документов система ошиблась только в двух: были чеки и их дубликаты в другой форме — с другим номером спустя два месяца. Такой процент ошибок — вполне норма и для обычного бухгалтера, зато времени экономится огромное количество, а мы очень быстро получаем данные в системе.

В итоге оказалось, что клиенту пока невыгодно содержать отдельный финансовый отдел для управленческого учета, поэтому мы превратили часть бухучета в базу для управленческого, а остальное собираем отдельными отчетами. Получился баланс скорости, стоимости и простоты.

Когда мы внедрили таким образом учет, сразу нашли у компании несколько проблем: производство не обеспечивало нужные показатели, а на складе хранилось больше 10% неликвидных запасов. Условия по договорам с покупателями приводили к кассовым разрывам: отсрочка оплаты была более полугода, а цена не зависела от курса валют, хотя это было критически важно — из-за курсовой разницы бизнес терял ежемесячно более миллиона рублей.

Чтобы это исправить, мы привязали цену по долгосрочным проектам к курсу евро и подключили кредитование и рассрочку от банка вместо рассрочки за свой счет.

Еще мы пересмотрели производственные процессы: сделали так, чтобы отдел закупок покупал комплектующие по планам, адаптировали спецификации и методики расчета цены для клиентов, а неликвидные комплектующие продали с минимальной наценкой. Благодаря этому нам удалось вылезти из хронических кассовых разрывов и за счет оптимизации производства увеличить чистую прибыль на 10%.

Что делать в кризис. Такая постановка управленческого учета хорошо показывает себя в спокойное время. Но в кризис все работает в ускоренном и усеченном режиме. Если сейчас управленческого учета нет — лучше экстренно собрать финансовую модель.

Пусть она будет простая, но с ее помощью можно будет просчитать сценарии развития событий, например падение выручки или рост себестоимости, и найти ключевые показатели, за которыми нужно внимательно следить именно сейчас. Это может быть показатель, кратно влияющий на будущую выручку, денежный поток или прибыль. Например, количество отправленных коммерческих предложений или величина отсрочки для покупателей.

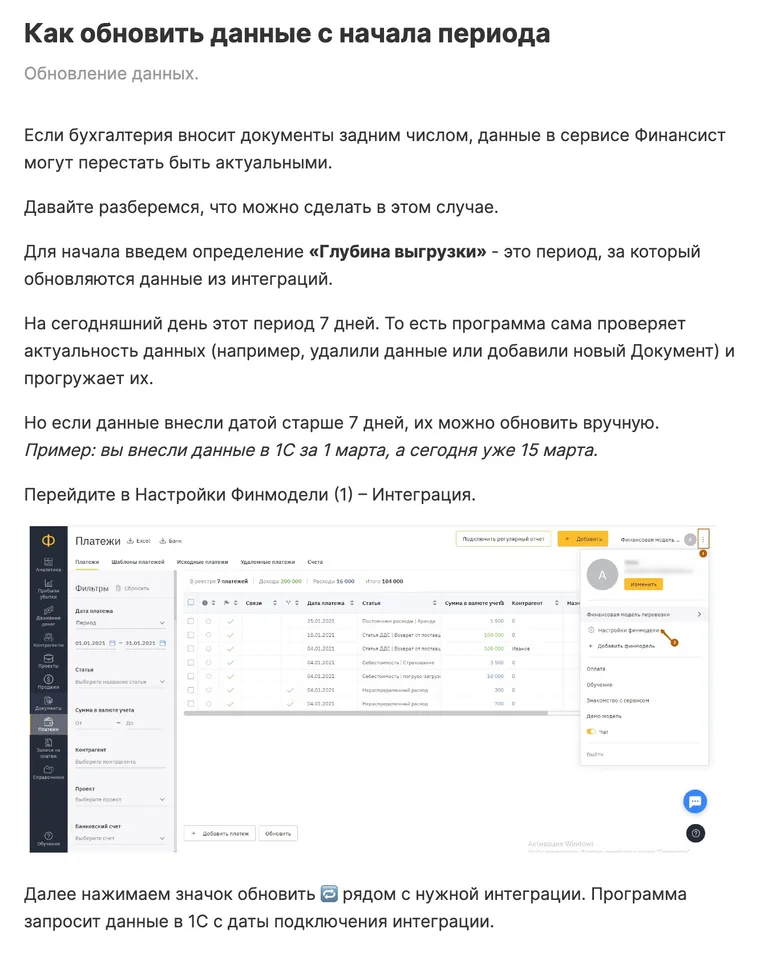

Автоматизация управленческого учета

Автоматизация управленческого учета — это, по сути, перенос учета в специальные сервисы. С их помощью можно повысить скорость и качество сбора информации, а значит, принимать более качественные и быстрые решения.

Вот какие этапы проходит компания при автоматизации учета.

Выбор программного обеспечения.

Во-первых, ПО не обязано закрывать задачи бизнеса на 100%, достаточно 90—95%. Даже простую «1С-бухгалтерию» можно адаптировать под нужды управленческого учета: она умеет считать оборачиваемость и рентабельность, учитывать закупки в разрезе сделок и отслеживать оплаты.

Лучше добить оставшиеся 5% таблицами в «Экселе», чем годами внедрять крупные сложные системы и не использовать их даже наполовину. В целом я за то, чтобы не натягивать сову на глобус: бизнесу должно быть по размеру его ПО. Может, чуть мало, но не оверсайз.

Во-вторых, учитывайте, кто будет пользоваться отчетами. Очень многим интерфейс 1С кажется слишком старомодным, сложным и непонятным. В этом случае лучше использовать 1С как источник информации, а отчеты собирать в более простой форме.

Когда мы внедряли «1С-лесозавод» в деревоперерабатывающей компании, не сразу стало понятно, что на каждом, даже самом маленьком участке должен сидеть специалист с навыками работы в этой программе. В итоге данные в программу ежедневно вносил отдельный сотрудник по письменным отчетам рабочих, но примерно 20% возможностей 1С нам использовать так и не удалось.

В-третьих, если ПО новое и вы им никогда не пользовались, лучше протестировать его несколько дней или даже недель и задать максимум вопросов разработчикам, чтобы потом не споткнуться о недопонимание и неохваченный участок.

Активная фаза внедрения. Это фаза, когда вы переносите ваш учет в какую-то программу. Она может занимать два месяца и даже больше.

На этом этапе нужно как можно больше видеоинструкций и пошаговых письменных гайдов с картинками: тех, что уже есть в сервисах, может не хватить.

Каждая компания собирает отчетность по своим правилам. Методички на каждый случай и регулярное их обновление — большое подспорье и для руководителей, и для сотрудников.

Важный момент, который в этой фазе учитывают не все, — мотивация персонала. Допустим, сотрудника просто ставят перед фактом, что теперь ему нужно освоить новую программу учета и работать с ней. Это дополнительная нагрузка, которую мало кто захочет взять на себя просто так.

На мой взгляд, эту проблему можно решить так: сотрудники должны понимать, для чего все это делается, откуда берутся расходы и как они влияют на результаты компании.

Бывает, что руководитель направления видит только расходы, которые непосредственно к нему относятся, но не видит административных, которые в том числе обслуживают и его подразделение. Но ведь не будь центрального офиса — ему пришлось бы иметь свой и нести дополнительные расходы на его содержание. Мотивация сотрудников — это зона ответственности руководителя, не финансового директора.

Поддержка и исправление ошибок. Есть поговорка, что автоматизация — как ремонт: ее можно только приостановить, но не закончить. Если вся команда мучится, ПО не обеспечивает качество, а обратная связь от разработчиков слишком долгая — стоит подумать о замене программы.

Текущие проблемы обычно решаются так же, как и на этапе внедрения: нужны ТЗ для разработчиков, активная обратная связь от программистов, обновляемые гайды и фидбэк от персонала.

- Недавно я начала собирать первые отчеты для клиента сразу в сервисе, то есть фактически начала с автоматизации: у них не было учетной программы, налоги считал банк, а учет велся в одной таблице. Получилось, что я использую сервис не как систему сбора отчетов, а как полноценную программу для ведения управленческого учета.

- А у другого клиента я веду учет по методологии «Нескучных финансов»: она подходит его типу бизнеса. У него несколько программ учета, и сервис «Финтабло» помогает нам все собирать и анализировать, но сами данные хранятся в других системах.

Формирование итоговых управленческих отчетов. Если управленческий учет ведет сам предприниматель, я советую вывести анализ в отдельную форму и собрать ключевые для себя показатели и графики в одном месте: так лучше видны все отклонения и проще обрабатывать информацию.

Запомнить

- Управленческий учет помогает взять под контроль происходящее в компании, точнее планировать и прогнозировать результаты.

- У управленческого и бухгалтерского учета разные правила и цели. Бухгалтерский учет ведется по строгим правилам и регулируется нормами закона и различными инструкциями, а управленческий учет ведут в интересах собственников и руководителя бизнеса.

- Объекты в учете — это все, что нужно учесть, проанализировать, распланировать и проконтролировать. Например, доходы и расходы, активы, обязательства.

- Управленческий учет могут вести разные люди: бухгалтер, сам владелец бизнеса или финансовый директор. Третий вариант — оптимальный, потому что у бухгалтера и собственника есть много других задач, а финансист фокусируется на учете.

- К основным отчетам управленческого учета относят: баланс, balance sheet; отчет о финансовом результате — о прибылях и убытках, ОПиУ, он же P&L; отчет о движении денежных средств, ДДС, он же cash flow.

- Важный инструмент для планирования и работы с бюджетом — финансовая модель.

- К документам, которые компания собирает для управленческого учета, нет строгих законодательных требований. Их можно собирать и хранить в любом виде — лишь бы было удобно.

- Постановка управленческого учета, то есть внедрение в бизнес, начинается с аудита. После него формируют список отчетов, прописывают регламент — правила, по которым ведут учет.

- Управленческий учет можно автоматизировать — для этого есть большое количество сервисов, которые помогают анализировать информацию. Например, «1С-бухгалтерия», «Финансист», «Планфакт».